|

#2

上月发行4种优先股

值得一提的是,5月26日至5月31日,叮当健康还发行了A、B、B+、C等4个系列的优先股。

具体来看,A系类优先股的股东包括同道共赢、宁波悦璞及青岛软银等;B系类优先股的股东包括山海壹号、深圳招银共赢等;B+系类优先股的股东包括深圳欣创、惠风和畅、宁波奥闻等;C系类优先股的股东包括TPG Asia VII、OrbiMed New Horizons、OrbiMed Genesis等。

除了都享有赎回权、分红权、清算权等优先权外,不同优先股的权益还是有所区别,比如清算优先权的不同,B+优先于B、B优先于A。

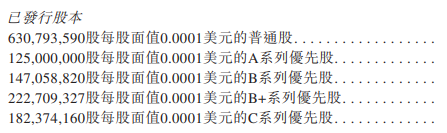

目前,叮当健康有6.3亿股普通股、1.25亿股A系类优先股、1.47亿股B系类优先股、2.23亿股B+系类优先股、1.82亿股C系类优先股。

已发行股本摘要,数据来源:申报稿

需要指出的是,这些优先股“拖累”了叮当健康的业绩。

2017年至2020年以及2021年第一季度,叮当健康主要由优先股导致的公允价值变动损失分别为3362万元、1.51亿元、7.55亿元、6.69亿元。而叮当健康同期的毛利也才2.40亿元、4.7亿元、7.66亿元、2.37亿元。

在此背景下,叮当健康相对应的亏损分别为1.03亿元、2.74亿元、9.2亿元、7.67亿元。

关于募集资金,叮当健康拟用于5个方面,一是用于业务扩张,例如进一步开发智慧药房网络,以及提升用户增长及参与度;二是用于优化技术系统及运营平台;三是用于提升服务及业务,例如建立医生及药剂师的专业架构;四是用于潜在投资及收购或战略合作;五是补充营运资金。

对于业务扩张,叮当健康有三个角度进行切入,第一个角度是增加药房的数量,建立配送团队;第二个角度是对存量药房进行升级改造;第三个角度是加大与广告商合作的投资。

有意思的是,同行公司泉源堂近日也提交了港股IPO申请。其在申报稿中表示,按每月每间药房平均订单数计,公司在2020年是中国所有自营线上到线下(O2O)及线下零售药房中排名第一。

另外,泉源堂IPO的第一个拟募投项目也是扩大业务规模。这个募投项目又可以分成两块,第一块为计划在选定的一、二线城市开设新零售药房,另一块则是计划在三、四线城市寻找机会,通过向当地药店(特别是拥有既定客户群的连锁药店)提供赋能服务来开拓市场。

可以看出,泉源堂和叮当健康都准备新开药房、扩大市场份额,两者或将碰撞出火花。

除泉源堂外,叮当健康在互联网大健康的赛道上也不寂寞,既有也处于港股IPO状态的微医,也有平安好医生、京东健康等已经上市的公司。

来源:IPO日报 邹煦晨 共2页 上一页 [1] [2] 搜索更多: |