|

6月1日消息,知情人士透露,茶饮公司奈雪的茶计划周四寻求在港上市获批,规模约为5亿美元。如果获批,预计将于下周开始路演。招银国际、华泰国际和摩根大通是联合保荐人。如果上市,奈雪将成为港股奶茶第一股。

很快,奈雪回应称,本周四通过上市聆讯”相关报道:以公司经监管机构批准的公告为准。

值得注意的是,这和5月8日传出奈雪上市的回应差距较大,一个直接点出报道不实,一个称以公告为准。

5月8日,有市场消息称,奈雪计划于5月13日聆讯。按照港交所上市流程,奈雪或将在6月中上旬完成上市。此次IPO募资的具体额度,预计奈雪在5月最后一周确定。

对此,奈雪方面回应称,相关报道不实,请以公司经监管机构批准的公告为准。

2月11日,赶在农历除夕深夜,奈雪提交了赴港上市招股书,摩根大通、招银国际、华泰国际为公司联席保荐人。

根据招股书,奈雪的茶定位于高端现制茶饮连锁品牌,于2020年11月,公司推出全新茶饮店型奈雪PRO,成功将奈雪的茶茶饮店网络覆盖至高客流量区域,如高档购物中心、写字楼及居民区中心的核心位置。

根据招股书,奈雪的茶单价在高端茶饮中价格最高,占中国高端茶饮17.7%的市场份额,而喜茶的市场份额超过25%。

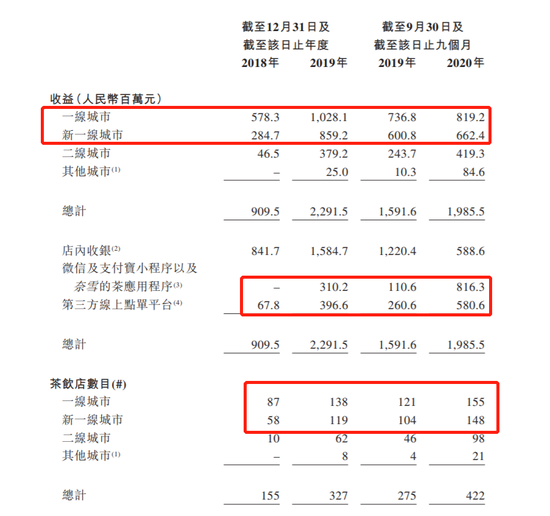

公司茶饮网络扩张迅速,由截至2017年12月31日的44间增加至截至2020年9月30日的422间, 更覆盖香港特区及日本的各一间奈雪的茶茶饮店。截至最后实际可行日期进一步增至507间。茶饮店也主要集中在一线及新一线城市。

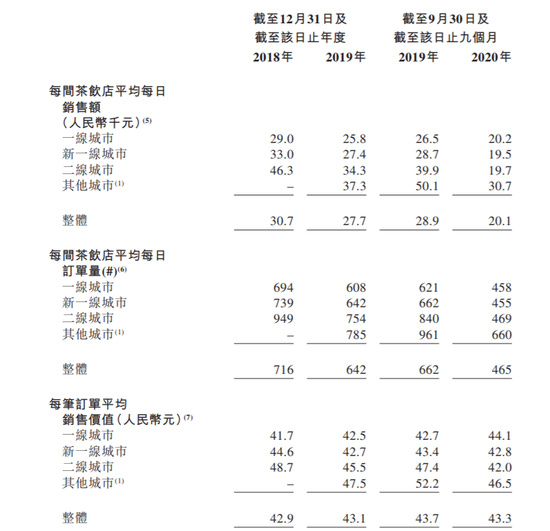

根据公司招股书,由于主要集中于一线、准一线,公司业务收入近一半来自一线,一线和准一线收入占比高达75%。而在公司销售渠道中,主要集中在线上,线上收入大约14亿,收入占比超70%。

与此同时,公司在一线城市的订单价也偏高,每笔订单44.1元,二线城市少了2元。

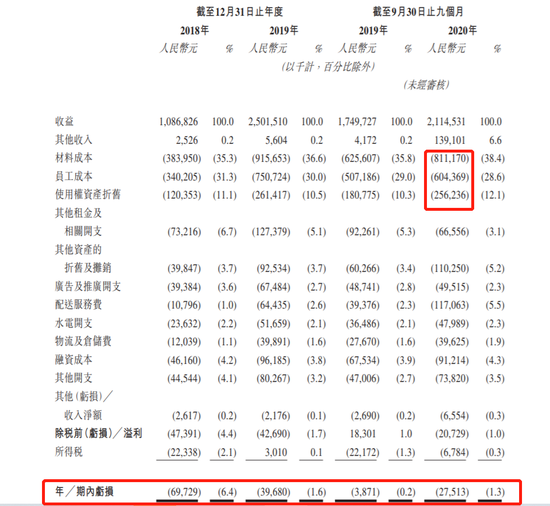

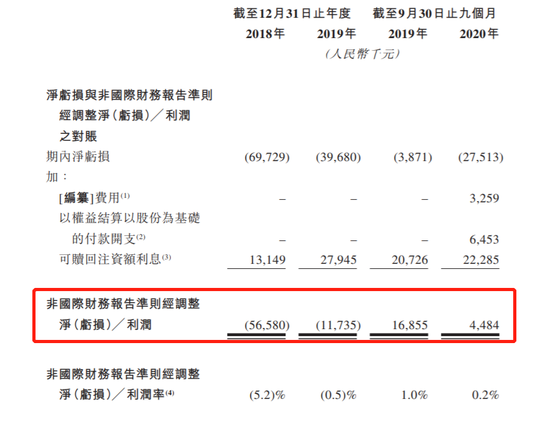

虽然定位高端、一线,但公司尚未实现盈利。奈雪于2018年、2019年以及2020年前三季度的收入分别为10.87亿、25.02亿元、21.15亿元。2018年,公司亏损6973万元,2019年亏损收窄至3968万元。2020年前9个月录得亏损2751万,较去年同期387万,同比大增610%。

在公司亏损之下,材料成本占比最大,以2020年前9月看,公司材料成本8.1亿,占总营收的38%,此外员工成本和使用权资产折旧占比也较大。

经调整亏损来看,公司从2018年亏损5658万元到2019年亏损收窄至1173万,2020年调整净利为448万元,同比下滑73.4%。

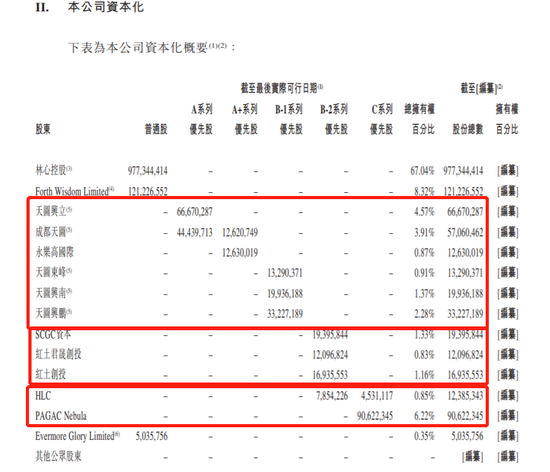

根据公司招股书,公司成立于2014年5月,2015年11月开设第一家奈雪茶饮店。2017年1月获得天图资本7000万A轮投资;8月,获得天图和曹明慧2200万元A+轮投资;2020年4月,奈雪获得與SCGC 2亿元投资,6月HLC投资500万美元,11月开设两家优质奈雪PRO茶饮店;12月,公司获得PAGAC Nebula 1亿美元C轮投资。

根据招股书,上市前,林新控股持股67.04%,由彭心和赵林夫妇持有;股权激励计划持股8.32%,持有大约1.2亿股;曾经投资周黑鸭、中国飞鹤、小红书的天图资本持股13.04%,天使轮便参与了公司融资,是公司最大的机构股东。

深圳市国资委背景的SCGC资本持股3.32%,此前投资了迈瑞医疗、宁德时代、康方生物、斗鱼等明星股东;弘晖资本持股0.85%,PAG持股6.22%,永乐高持股0.87%。

来源:新浪港股

搜索更多: 奈雪的茶 |