|

报告书披露后,太安堂接到深交所下发的重组问询函,要求就此次交易是否符合《上市公司重大资产重组管理办法》中“有利于上市公司增强持续经营能力,不存在可能导致上市公司重组后主要资产为现金或者无具体经营业务的情形”的规定进行解释。

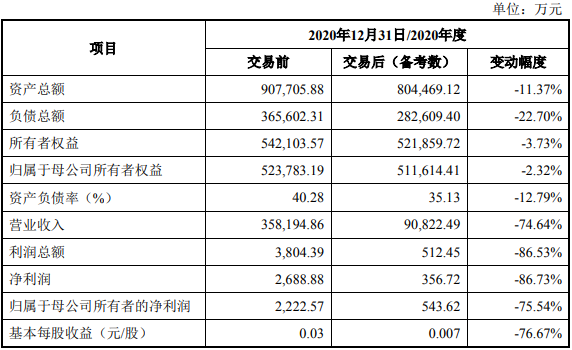

此次交易对太安堂主要财务指标的影响

数据来源:公司公告

偿债压力近10亿

太安堂之所以选择出售康爱多,或出于债务压力。

《投资时报》研究员注意到,该公司在投入资金发展中成药研发、生产及销售的同时,持续投入发展医药电商业务,造成上市公司面临较大的资金及债务压力。截至2020年12月31日,太安堂短期借款达15.81亿元,一年内到期的非流动负债为9.8亿元。

同时,太安堂于2016年发行的公司债券“16太安债”已于2021年2月2日到期。经债券持有人会议通过,同意将兑付日延至2021年11月30日。

根据安排,太安堂将分别于4月30日、6月30日、9月30日和11月30日前偿还债务本金总额的20%、20%、30%和30%,届时上市公司仍将面临近10亿元的偿债压力。

虽然出售康爱多能为上市公司带来7.48亿元现金流入,但这仍然无法覆盖上市公司目前面临的资金压力。

其实从2020年以来,太安堂就在持续分批出售康爱多股权。2020年1月2日,太安堂将其持有的康爱多3.5%的股权以8750万元的对价转让。仅一个月后,太安堂又以1250万元的价格转让康爱多0.5%的股权。

相比于之前小规模出售,此次交易标的为康爱多47.35%的股权,同时将康爱多4%的股权表决权委托给成都医云行使。

不过,以成都医云目前的公开资料来看,其是否有能力拿出7.48亿的交易对价仍然存疑。

根据介绍,成都医云成立于2014年6月,是国内领先的互联网医院。财务数据显示,成都医云2019年和2020年营业收入分别为3.53亿元和2.83亿元,分别实现净利润润-3962.41万元和-1.8亿元。截至2020年底,成都医云的所有者权益为-3.67亿元。

如此交易安排和成都医云的财务状况,也引起监管机构的重视。在重组问询函中,太安堂需要说明采用目前交易安排而非直接出售51.35%股权的原因,以及交易对手是否存在资金紧张无法直接购买控制权的情形。

同时,问询函要求上市公司结合成都医云购买康爱多的原因、持有货币资金情况等,具体分析其资产收购资金来源。

来源:投资时报 研究员 余飞 共2页 上一页 [1] [2] 搜索更多: 太安堂 |