|

此外,君乐宝自身竞争力不差,离开蒙牛的君乐宝也将成为蒙牛的竞争对手。在有限市场下,君乐宝与蒙牛很多业务是重叠的,君乐宝占据的市场份额,对已有强劲对手伊利的蒙牛来说,又是一重压力。

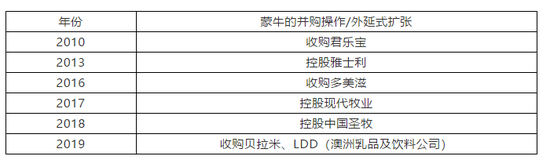

《每日财报》注意到,过去十年,蒙牛走了一条豪迈的并购之路。如2019年以52%的超高溢价69.3亿元的收购澳洲品牌贝拉米,以及29.31亿元收购澳洲品牌乳品及饮料公司Lion-Dairy&DrinksPtyLt。

2020年7月28日,中国圣牧发布公告称,蒙牛乳业行使全部认购权证,认购11.97亿股,每股行使价0.33港元,总价约在3.95亿港元(3.56亿元)。认购完成后,蒙牛所持股份由3.83%增至17.80%,成为中国圣牧单一最大股东。

值得注意的是,十年间,除君乐宝这位已出走的“摇钱树”外,其他或被蒙牛“相中”或“搭救”收入座下的大将,并没有持之以恒为主帅贡献军功,均有各自的问题缠身。如2018年,雅士利国际亏损1.32亿元,现代牧业亏损4.96亿元,中国圣牧则亏损22亿元,直接拖累了蒙牛整体的净利润水平。

蒙牛加码扩张并购虽然成功拉动了营收规模,但却无法遏制净利润率的低水平运行,也无法保障净利润的平稳增长。

据财报显示,蒙牛2020年的流动负债为261.44亿元,非流动负债为167.54亿元,资产负债率53.53%,处较高水平。此外值得注意的是,蒙牛的负债多为有息负债,有息负债产生的成本,会对企业的盈利直接造成侵蚀,损害股东利益。

优质奶源“名花有主”,抢“奶”大战硝烟未息

当下的蒙牛还需要面临一个更加现实问题:在各大乳企争相抢夺资源的背景下,适合收购的标的已经越来越少。

去年8月2日,伊利股份发布公告称,全资子公司金港控股认购中地乳业定向增发股票约4.33亿股,认购价为每股0.47港元,认购总价约2.03亿港元(约1.83亿元人民币)。认购完成后,金港控股将持有中地乳业16.6%的已发行股本。

中国飞鹤也与原生态牧业发布联合公告称,飞鹤拟向原生态牧业提出自愿性有条件现金要约,每股定价0.63港元,股份要约的价值约为30.71亿港元。要约成功后,飞鹤将成为原生态牧业的控股股东。

2019年12月,光明乳业以7.5亿元的价格拍得辉山乳业发展(江苏)有限公司及辉山牧业发展(江苏)有限公司相关资产。去年7月在江苏辉山资产的基础上,光明乳业联手银宝集团成立的江苏光明银宝乳业工厂、江苏银宝光明牧业牧场在江苏省射阳县开工,并举办揭牌仪式。

眼下,随着奶源争夺仍在持续推进,大型上市原奶企业大多已“名花有主”。而“得奶源者得天下”的趋势越来越明显,未来乳企抢“奶”大战还将不断升级。

来源:每日财报 吕明侠 共2页 上一页 [1] [2] 搜索更多: 蒙牛 |