|

王健林认为,万达商业H股私有化,最核心的原因是公司价值被严重低估。据万达商业2015年财报数据显示,2015年公司实现营收1247.73亿元,同比增长15.3%,净利润同比增长20.66%,达到299.71亿元。2015年末,公司每股净资产也有39.85元,而公司股价却出现破净现象,这可能让王健林“无法忍受”。

实际上,在港交所提出私有化之前,万达商业早在2015年9月就在内地启动了IPO程序,并向证监会递交了招股书。

招股书资料显示,当时,万达商业拟发行2.5亿股新股,不超过发行后总股本的5.23%。公司的主要业务主要以房地产开发销售、租赁及商管业务为主,房地产属性仍比较浓厚。

为了推动万达商业在A股顺利上市,万达商业在2018年1月引入新战略投资者。2018年1月19日,大连万达集团官方发布消息称,腾讯联合苏宁、京东、融创与万达商业签订战略投资协议,计划出资约340亿收购万达商业香港H股退市时引入的投资人所持有的约14%股份。其中,腾讯出资100亿占比4.12%,苏宁和融创各出资95亿占比3.91%,京东出资50亿占比2.06%。

当时,公司公告称,万达此次引入战略投资,旨在与投资者联手打造线上线下融合的“新消费”。引入新战略投资者后,万达商业将更名为万达商管集团,该集团将在1至2年内消化房地产业务,今后不再进行房地产开发,成为纯粹的商业管理运营企业,并且促进各方推动万达商管集团尽快上市。

不过,万达商业的上市之旅,最终还是以主动撤稿告一段落。

值得一提的是,在2016年万达商业私有化同时附带一份对赌协议,万达承诺,如果在2018年8月31日前无法完成A股上市,万达集团将回购全部股份,并向海外及境内投资者分别支付12%和10%的利息。

但万达回归A股的上市之路并不顺利,2018年8月根本没可能在A股上市,对赌协议约定的上市时候也因此推迟至2023年10月31日。

万达商业要重回港股上市?

本次撤回A股上市申请,意味着,万达商业重新申请在A股上市的概率不大。

值得一提的是,在本次撤回申请中,公司提出“尽快实现境内外上市”,该表态或意味着万达商业将开始资本市场的新征程。

业内人士估计,万达商业在进行新一轮轻资产化重组后,将大概率赴港股上市。由于彻底实现轻资产化的管理运营,也为万达商业在H股上市提供了最大的可能性。

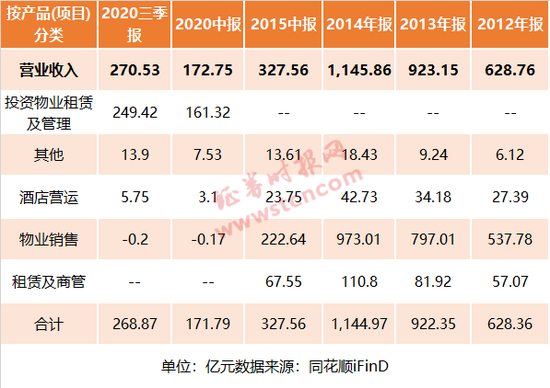

据同花顺数据显示,2020年三季报,万达商业投资物业租赁及管理收入达到249.42亿元,占比92.2%,物业租赁及管理收入成为公司营收构成最主要部分。而在2012年至2015年公布的财报数据中,物业销售一直是公司营收大块头。

近几年,物业管理行业逐步走进资本市场的视野,大量物业公司加速登陆资本市场,成为新风口。据嘉和家业统计,2020年物业企业的上市热情持续被催化,全年共有19家物企提交招股书。全年共新增18家上市物企,其中,港股市场共计17家,A股市场内,创业板第一只物业股——特发服务上市,为内地资本市场已上市的第四家物业企业。

随着近几年来不少物业股在香港上市,业内人士认为,目前万达商业已转型为“轻资产”物业租赁及管理,本次撤回A股IPO申请后,或将重回香港上市。

对于物业股的发展前景,多数机构表示看好。兴业证券认为,物业管理行业将持续享受规模红利:1、房地产行业的集中度提升带动物管行业的集中度提升;2、资产证券化加速了行业的收并购整合;3、当前物管公司加大外拓力度,从住宅物管向多元物业业态拓展;4、物管公司在房地产全价值链上下游拓展增值服务。

兴业证券指出,高成长高确定性是物业板块的主旋律。物业管理行业的行业属性,即存量+增量的发展模式、无重大资本开支、净现金的财务状况、稳定的派息分红,决定了行业的估值下限。而物管公司的管理服务水平,物业的质量以及业绩增长的潜力和确定性决定了估值的上限。(来源:证券时报网) 共2页 上一页 [1] [2] 搜索更多: 万达 |