|

2021年至2022年,奈雪的茶计划在一线、新一线城市开设300间、350间门店,其中70%规划为200平米面积超大、装修高档的pro店型。大店模式,意味着更多的租金成本和员工成本的投入。

据招股书披露,按照每间奈雪的茶标准茶饮店185万元和每间奈雪pro茶饮店125万的估计平均投资成本来计算,未来两年奈雪的茶新开门店的投资总额将达到9亿元。截至2020年1—9月,奈雪的茶使用权资产和物业及设备资产合计约17亿元,也就是说,短时间内奈雪的茶或无法扭转租金和固定资产摊销侵蚀其经营利润的困境。

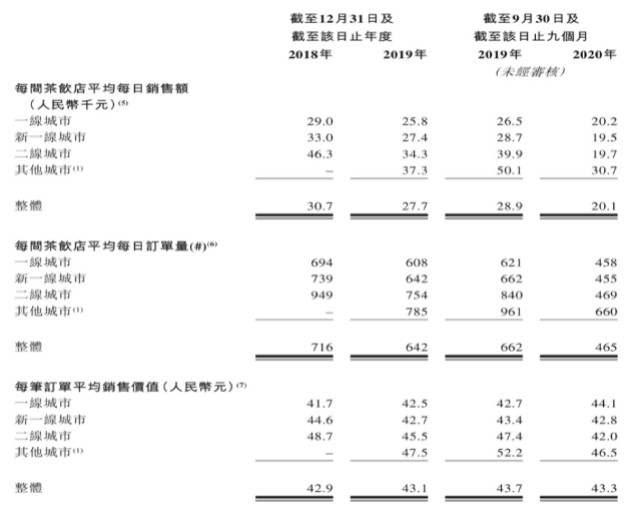

奈雪的茶单店销售额及日均订单量情况

数据来源:公司招股书

发展或面临三方面风险

股权结构方面,据招股书显示,此次IPO前,彭心、赵林夫妇通过林心控股持股为67.04%,奈雪的茶的持股平台Forth Wisdom Limited持股为8.32%,投票权归彭心、赵林夫妇管理。

天图兴立、成都天图、天图东峰、天图兴南及天图兴鹏均为根据中国法律成立的有限合伙企业,统称为天图实体,天图实体一共持股为13.05%;SCGC资本、红土创投及红土君晟创投均为根据英属维尔京群岛法律注册成立的公司,统称为SCGC实体,SCGC实体一共持股为3.32%。

此外,永乐高国际持股为0.87%,HLC持股为0.85%;PAGAC Nebula持股为6.22%,奈雪的茶首席技术官何刚及其配偶马晓鸣通过Evermore Glory Limited持股0.35%。

在未来发展所面临的风险方面,《投资时报》研究员注意到,其主要风险或集中在负债、监管、竞争三个方面。

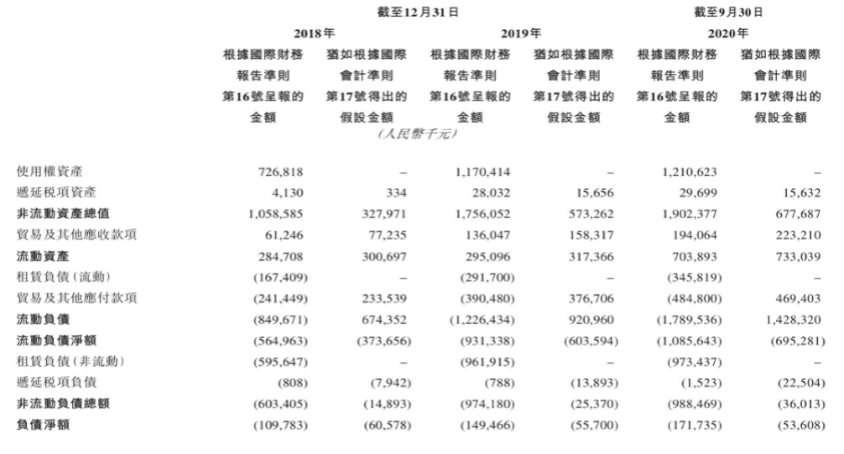

负债方面,2018年、2019年及2020年1—9月,奈雪的茶流动负债净额分别为5.65亿元、9.31亿元、10.86亿元,逐年大幅增加。该公司货币资金占总资产比重只有4%,而其流动、非流动租赁负债占比高达14.2%、46.9%。奈雪的茶也在其招股书中坦言,无法保证该公司将产生足够的净收入或运营现金流,以满足公司的运营资金需求并在债务到期时偿还债务。

监管方面,奈雪的茶亦曾屡次因食品安全问题遭到行政处罚,也曾因“奈雪的茶深夜道歉”迅速登上微博热搜。截至目前,黑猫投诉平台上与奈雪的茶相关投诉共有58条,其中关于食品安全问题的有14条,用户爆料吃到头发、橡皮圈,甚至吃出玻璃渣,也有用户投诉奈雪的茶直接将此前未卖出的饮品贴上新签当作新品出售。

竞争方面,奈雪的茶并非处于完全优势,前有喜茶瓜分市场份额,后有蜜雪冰城乘势而上,茶饮市场头部格局仍未确定。在其风险章节中提到,其竞争对手拥有的财务、技术、营销及其他资源可能比该公司多,并且可能更有经验及能够将更多的资源用于发展、促进及支持其业务。竞争加剧可能会降低奈雪的茶的市场份额及盈利能力,可能对其经营业绩产生不利影响或迫使其蒙受进一步损失。

奈雪的茶近年流动负债净额情况

数据来源:公司招股书

来源:投资时报 研究员董琳 共2页 上一页 [1] [2] 搜索更多: 奈雪的茶 |