|

回购承诺未兑现,财务资助违规,中天金融被通报批评!地产转型金融之路还有多长?

12月31日,深交所用一份通报批评为中天金融及相关当事人的2020年,画上了一个句点。

由于中天金融集团股份有限公司(简称“中天金融”)的2019年回购计划实施结果与回购方案中披露的最低回购股份数量存在较大差距;且在2017年至2019年间未履行审议程序及披露义务,为子公司提供合计4.78亿元财务资助,中天金融遭遇深交所年底追责。

仅实施了4%的回购计划

经深交所查明,中天金融及相关当事人的第一条违规行为是未完成股份回购计划。此前在2019年1月4日,中天金融董事会审议通过《关于以集中竞价交易方式回购部分社会公众股份(第二期)的议案》,拟回购股份不超过4.9亿股且不低于2.8亿股,回购价格不超过7.51元/股,回购资金上限为36.83亿元,实施期限为自董事会审议通过该次回购方案之日起不超过3个月。

然而3个月回购期满后,2019年4月4日,中天金融信披数据显示,截至2019年4月3日,回购计划实施期限届满,中天金融仅累计回购股份数量1103.58万股,甚至不及回购方案中最低回购股份数量的4%。

中天金融的此次回购还要追溯到2018年12月,彼时该公司董事会审议通过了《关于以集中竞价交易方式回购部分社会公众股份的议案》。随后在2019年4月3日,该公司对回购计划进行了调整,最终决定中天金融将在12个月内,回购3.5亿股至5.6亿股之间的股份,回购价格不超过7.54元/股,回购资金总额不超过42.26亿元。

然而到2019年年底,中天金融突然宣布终止回购。从2018年12月首次提出回购计划到2019年年底宣布终止,中天金融花费一年时间筹划的42.26亿大回购事项,最终仅累计回购股份数量2077.49万股,共支付金额8356.57万元(含交易费用)。

中天金融对此解释称,该公司董事会基于对目前及未来一段时间的宏观经济、房地产融资环境及其市场竞争格局、金融监管政策要求的审慎研究和判断,认为继续推进回购方案将不利于维护该公司权益,故终止实施该次股份回购,以优先将资金投入该公司主营业务。

值得注意的是,此前中天金融筹划回购事项时,并非完全计划使用自有资金,而是“拟使用自有资金、金融机构借款及其他筹资方式”,回购部分社会公众股份,用于后续员工持股计划或者股权激励计划、转换该公司发行的可转换为股票的公司债券。

4.78亿违规资助子公司

除未完成股份回购外,深交所还踢爆了中天金融此前累计金额近5亿元的两桩违规财务资助事件。

其一是2017年10月,中天金融控股子公司友山基金,与贵州瑜赛进丰房地产开发有限公司签订借款协议,并于2017年10月至2019年12月期间向该公司提供资金共计2.9亿元。其二是2018年,中天金融全资子公司中天城投向参股公司贵州合石电子商务有限公司提供流动性资金1.88亿元,两项合计涉及金额4.78亿元。

事实上,作为房地产行业上市公司,中天金融时常会为子公司等提供担保。就在2020年12月31日,中天金融还公告称,因生产经营需要,贵阳国际会议展览中心有限公司(简称“会展中心”)向浦发银行贵阳分行申请融资1500万元,融资期限1年。中天金融通过全资子公司中天城投持有会展中心100%股权,并为这一融资事项向银行出具了《最高额保证合同》,担保金额以实际融资金额为准,目前资金已到账,担保已生效。

中天金融董事会此前也曾审议通过,2020年度中天金融预计担保额度不超过90亿元,其中为资产负债率超过70%的全资子公司、控股子公司等预计提供担保额度不超过50亿元,为资产负债率不超过70%的全资子公司、控股子公司等预计提供担保额度不超过40亿元。

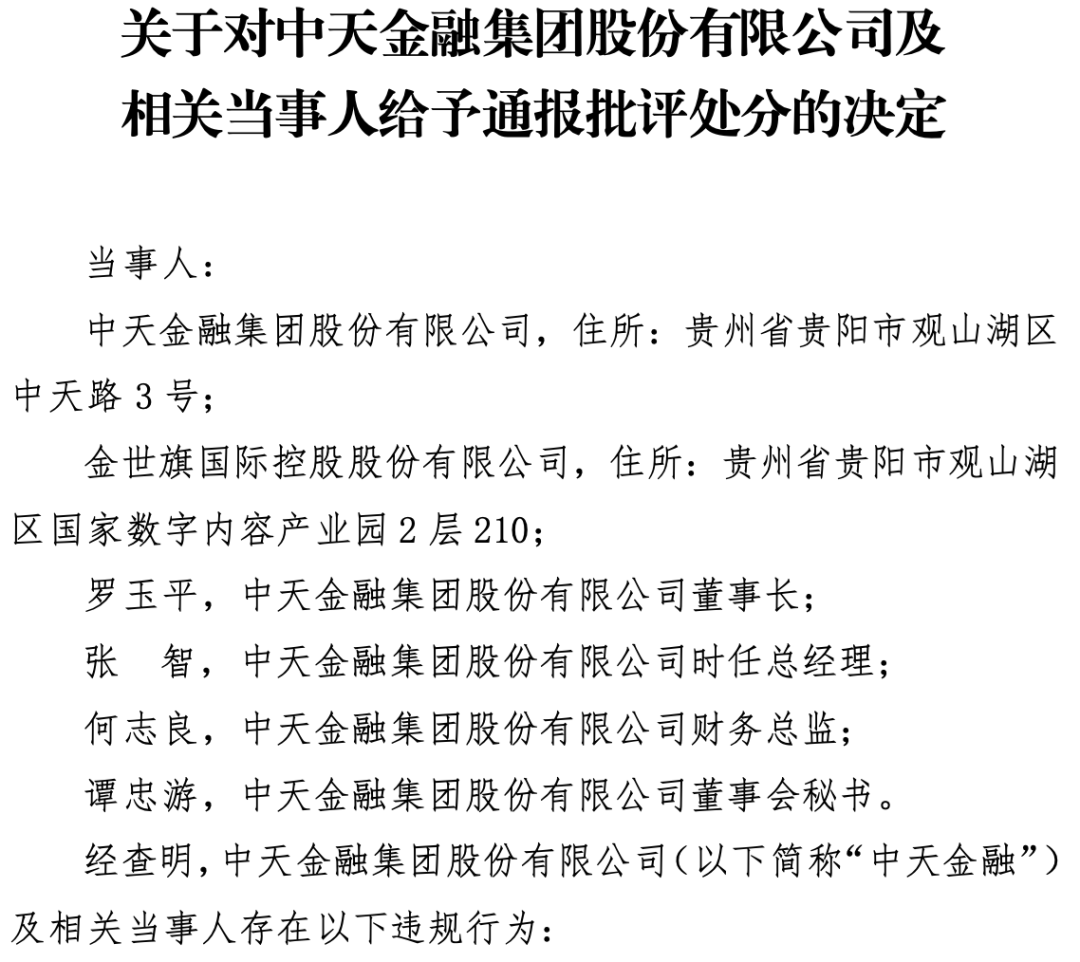

综合两大违规事项,深交所指出,中天金融控股股东金世旗控股作为前述回购计划动议人,对回购违规事实负有主要责任。中天金融董事长罗玉平、时任总经理张智、财务总监何志良、董事会秘书谭忠游未能恪尽职守、履行诚信勤勉义务,对违规财务资助事实负有主要责任。

经深交所纪律处分委员会审议通过,决定对中天金融、金世旗控股、中天金融董事长罗玉平、时任总经理张智、财务总监何志良、董事会秘书谭忠游给予通报批评的处分。相关处分将记入上市公司诚信档案,并向社会公开。共2页 [1] [2] 下一页 搜索更多: 中天金融 |