|

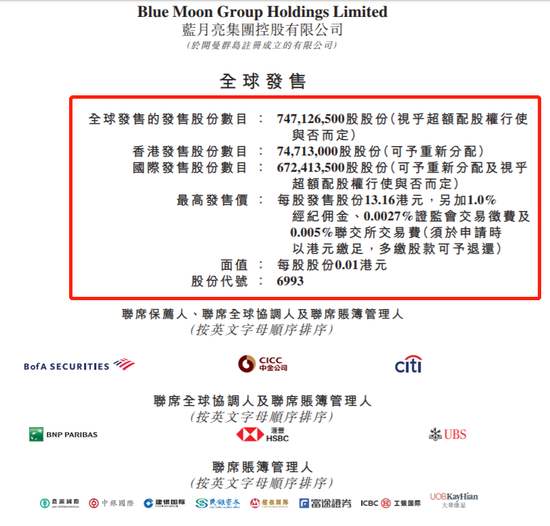

12月4日消息,家庭清洁品牌“洗衣液一哥”上市迎来新进展,公司于2020年12月4日-9月日招股,全球发售7.47亿股,在港发售7471万股,国际发售6.72亿股,发售价区间为10.20-13.16港元,股票代码6993,每手500股,入场费6646.3港元。

公司最多募资98.3亿港元,最终募资额有望超过农夫山泉的81.5亿港元。招股一小时,蓝月亮国际配售已经超购。公司公开发售目前也已经超购,如果按券商预留孖展1398亿港元计算,公司将超购141倍。业内人士认为认购人数将超过京东健康的80万人。

蓝月亮毛利率超64%,能否再造一个农夫山泉?

对于蓝月亮,市场更是不吝夸赞之词。

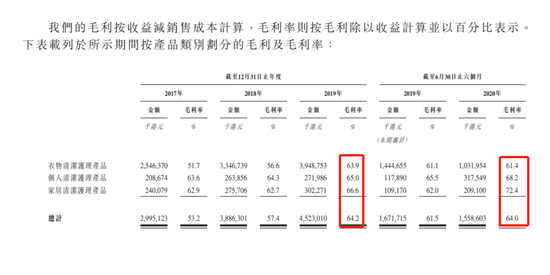

耀才证券执行董事兼行政总裁许绎彬表示,蓝月亮是内地家居清洁用品及个人护理用品“一哥”,有中国‘P&G’之称,毛利率高达64%。过去3年,该公司持续有盈利,且每年稳步上升,行业中可算相当独特,所以今次招股是非常吸引人的,可能认购人数超越京东健康。

中国食品产业分析师朱丹蓬表示,“我比较看好蓝月亮,因为蓝月亮在品牌效应、规模效应以及产品赋能方面都做的不错。我们将其定位为高科技家居企业,所以,对蓝月亮上市表现还是非常值得期待的”。

此前,我们发文,蓝月亮在行业稀缺性、盈利水平以及市场货源方面拥有优势。

首先,作为洗衣液一哥,蓝月亮在港股有稀缺性。根据弗若斯特沙利文报告,蓝月亮洗衣液已经连续11年(2009-2019)、洗手液连续8年(2012-2019)行业市场综合占有率第一。

根据公司发售公告,公司线上销售占比超60%。公司多年维持行业龙头地位,2019年全渠道市占率24.4%,线上占有率高达33.6%。截至2019年,蓝月亮在我国洗衣液市场中,占据行业头部位置,市场份额24.4%,五大龙头拥有超80%的洗衣液市场份额,其中,纳爱斯23.5%,立白12.3%,威莱11.2%,宝洁9.9%。

其次,蓝月亮有着高增长和较强的盈利能力。蓝月亮毛利率高达64%,而农夫山泉毛利率才59%。2017年至2019年,蓝月亮的营业收入分别为56.32亿、67.68亿和70.50亿港元,复合年增长率为11.9%;同期净利润分别为8616万港元、5.54亿港元和10.79亿港元,复合年增长率为254%。2020年中期,公司实现净利3.02亿元,同比增长38.5%。

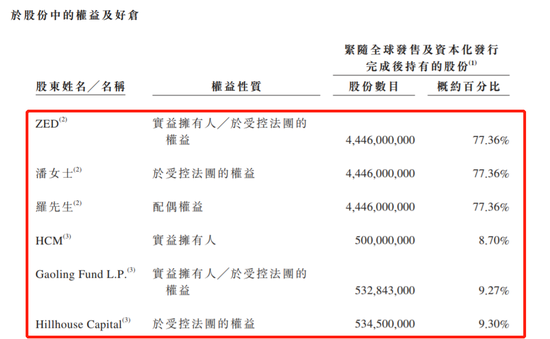

最后,公司股权高度集中,市场货源少,股价容易爆炒。根据招股书,公司董事局主席为潘东,加拿大籍,首席执行官为罗秋平。上市后,潘东持股77.36%,高瓴持股9.3%,股权高度集中,此外,基石投资者又占了全球发售的大约20%的股份,市场货源较少。这个和农夫山泉比较类似,股价很容易被爆炒。

上市后,蓝月亮按招股价对应市值介乎586亿港元到756亿港元,这个市值比汇丰给予的最高市值折让了28%。

此外,2010年,高瓴资本以4500万美元投资了蓝月亮的天使轮,并在第二年追加103万美元,到如今重仓长达10年。目前该部分市值最高为13.16/7.75*5.345=9.076亿美元,也就是说高瓴坚定持仓10年,赚了近19倍,大约67亿港元。 共2页 [1] [2] 下一页 搜索更多: 蓝月亮 |