|

近日,以“古法中医+现代科技”为卖点的智能便携按摩器品牌、“技术驱动型的创新科技公司”倍轻松科创板申请获问询,但其毛利润与净利润之间的巨大差距、应收账款和存货居高不下等问题,引起市场关注。

在各地大型商场,你经常会发现倍轻松以“古法中医现代科技”、“以先进技术打造全球品牌”、“国内智能便携按摩器行业的领军企业”的形象,走进大众视野。

近日,深圳市倍轻松科技股份有限公司(下称“倍轻松”) 拟登陆科创板的申请已获问询。此次IPO拟募资约4.97亿元,用于营销网络建设项目和研发中心升级建设项目等。

虽然倍轻松近三年营收和净利润呈上涨态势,但增速放缓,期间费用增加蚕食净利润,应收账款和存货高企等问题,与招股书中“议价能力逐渐增强”的说法并不一致。

《投资者网》就上述问题联系倍轻松,得到了一定的回复。

1

销售费用严重侵蚀净利润

倍轻松成立于2000年,拥有自主品牌“breo” 和“倍轻松”,主打头部、眼部、颈部等细分系列的小型按摩器,突出便携性并以“古法中医+现代科技”为卖点。

近几年,倍轻松营收、净利润逐年增长,但最近两年增速出现下滑。

据招股书,2017-2019年,倍轻松实现营业收入分别为3.57亿元、5.08亿元、6.94亿元,对应的净利润为0.21亿元、0.45亿元、0.55亿元。

值得一提的是,2018年和2019年的营收增速分别为42.3%和36.6%,净利润增速为114.3%和22.2%(见图),其中净利润增速大幅放缓。

净利润增速大幅下降,背后的原因是什么?

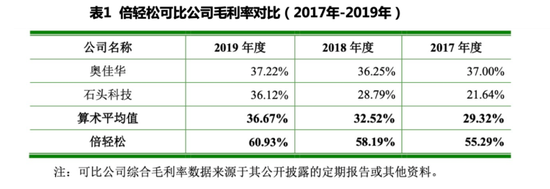

报告期内,倍轻松综合毛利率分别为55.29%、58.19%、60.93%,呈逐年增长的趋势,而可比公司奥佳华过去三年的毛利率则为37.00%、36.26%、37.22%(见表1)。

对于高于可比公司的毛利率,招股书中解释称,主要原因是“公司与客户的议价能力逐渐增强”,而倍轻松同期净利率分别为5.7%、8.9%、7.9%,与毛利率的差距基本在50个百分点左右。

这种毛利率与净利率的巨大差距,与其报告期内近50%的期间费用率不无关系。据招股书,2017年至2019年,倍轻松的期间费用占营业收入比例分别为 48.74%、46.22%和 51.30%,剔除占比低于1%的财务费用,不难看出,庞大的三费严重蚕食了倍轻松的净利润,而其中,又以销售费用占比最多。

2

营销研发费用率严重失衡

倍轻松定位为“技术驱动型的创新科技公司”,然而对比其营销费用和研发费用的投入情况,其“科技驱动”的能量引起市场质疑。

报告期内,倍轻松的销售费用分别为1.29亿元、1.83亿元、2.87亿元,三年合计5.99亿元,销售费用率分别为36.07%、36.01%、41.28%。同时,倍轻松三年研发费用合计0.85亿元,研发费用率分别为5.22%、5.04%、5.86%,两者之间差距悬殊,且差距逐年增加(见表2)。

值得一提的是,据招股书,该公司报告期内直接用于推广促销和广告宣传的费用非常高,其中,仅2019年相关支出便达0.84亿元(见表3),几乎等于其三年研发费用总额。 共2页 [1] [2] 下一页 搜索更多: 倍轻松 |