|

对比三利谱,粗略计算2018年-2020年上半年的费用合计为1.41亿元、1.55亿元、0.75亿元,费用占比分别为15.94%、10.67%、9.70%;其中,研发费用为0.50亿元、0.54亿元、0.20亿元。深纺织A对应的费用合计为1.39亿元、1.87亿元、0.84亿元,费用占比为10.92%、8.66%、9.8%;研发费用为0.42亿元、0.53亿元、0.25亿元。两家公司的研发费用基本全年保持在四、五千万元左右。

显然,标的资产的费用占比低于可比公司,费用管控能力要优于三利谱、深纺织A,但是研发费用持续为零不太寻常。对此,《投资时报》研究员电邮沟通提纲至杉杉股份,但截至发稿尚未收到回复。

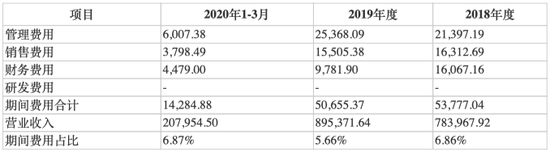

标的资产两年一期各项费用情况(单位:万元)

数据来源:杉杉股份重大资产购买报告书

上半年营收净利双降

在购买报告书中,杉杉股份表示,该公司目前核心业务是锂电材料业务,通过本次交易,可以在平板显示领域进行业务布局,提高持续经营能力,降低锂电材料市场波动对公司业绩的影响。

财报数据显示,今年上半年,杉杉股份营收录得32.10亿元,同比下滑27.71%;归母净利润录得1.0亿元,同比下滑54.30%;扣非后归母净利润为-0.27亿元,同比下滑116.83%。其中,锂电材料业务贡献净利润0.32亿元,同比下降82.44%。

该公司解释称,锂电材料业务实现净利润大幅下滑,其原因主要是下游终端市场需求疲软、产品售价下降导致毛利率下降所致。

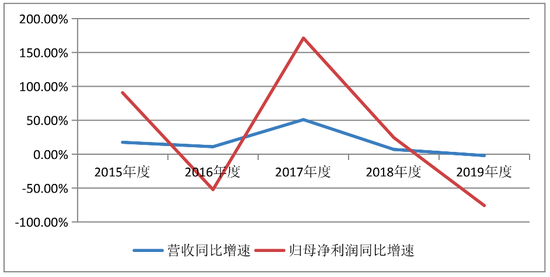

《投资时报》研究员注意到,2015年—2019年,杉杉股份的营收同比增速分别为17.58%、11.09%、51.07%、7.05%、-1.96%;归母净利润同比增速分别为90.81%、-52.24%、171.42%、24.46%、-75.81%。从以上数据来看,除了2017年营收增速、归母净利润增速大幅上升外,其余四个年度的业绩上下翻飞、波动很大。

事实上,即便此次交易完成,“锂电材料+偏光片”双引擎驱动下的杉杉股份也仍将面临一些难题。

根据备考合并报表显示,截至2020年3月31日,杉杉股份资产合计(备考)为349.97亿元,较交易前变动率为43.56%;负债合计(备考)为221.24亿元,较交易前变动率为92.31%;资产负债率(备考)为63.22%,较交易前高出十六个百分点;应付账款为29.28亿元,比交易前增加13.51亿元;长期借款为19.01亿元,比交易前增加3.11亿元。可见,增收、增利的同时,交易标的资产或也给杉杉股份带来不小的偿债压力、资金压力。

杉杉股份2015年-2019年营收及归母净利润同比增速(%)

数据来源:Wind

来源:投资时报 研究员王子西 共2页 上一页 [1] [2] 搜索更多: 杉杉股份 |