|

商誉爆雷财务指标恶化

人福医药主营业务涵盖医药制造、医药商业、两性健康等领域。作为老牌药企,公司曾形成了医药、生殖健康、环保、房地产、金融五大产业格局。自2009年起,公司才逐步聚焦医药产业,并在2012年之后展开一系列并购回归。

2012年至2017年,人福医药相继收购了北京巴瑞医疗器械有限公司、新疆维药、美国仿制药企Epic Pharma等公司。从财务报表附注来看,2011年涉及商誉的被投资公司为12家;到了2018年中报时,涉及商誉的被投资公司已经超过了40家。

随着一次又一次并购,人福医药账面上积累的商誉逐渐增加。根据财报,该公司的商誉账面价值从2011年年底的1.67亿元飙升至2017年年底的64.75亿元。2018年,人福医药首次出现商誉爆雷,导致扣非后净利润直接亏损26.62亿元。据公司公告,此次亏损系因全资子公司Epic Pharma,LLC拟计提商誉减值损失及无形资产减值损失合计约30亿元。

事实上,若从扣非净利润来看,人福医药早已开始滑坡。《投资者网》翻阅年报数据发现,2016年和2017年,该数值分别为5.65亿元和5.59亿元,增速分别为0.02%和-1%,而2015年则为32.17%。2019年及2020年上半/p>

来源:同花顺

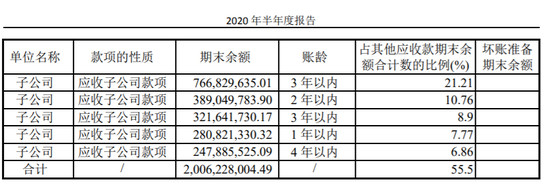

2020半年报显示,截至2020年上半年末,人福医药的账上仍然有38.31亿元商誉,是该公司2019年8.4亿元净利润的近5倍。与此同时,公司来自子公司的应收款项合计约20.06亿元。

来源:公司半年报

除了商誉爆雷,人福医药的资产负债率也居高不下。截至今年上半年,人福医药的负债总额达到了280亿元,资产负债率也高达61.51%。 此前2017年至2019年,公司的资产负债率分别为53.10%、59.71%、60.02%。

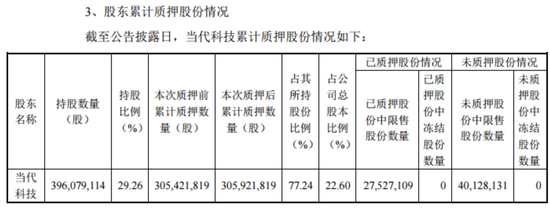

更需注意的是,人福医药大股东的股权质押比例正不断升高。据其10月13日发布的公告称,公司控股股东当代科技于10月12日质押50万股,占其所持股份比例为0.13%,占公司总股本的0.04%。

此前的9日,该股东刚刚质押了300万股,占公司总股本的0.22%。截至目前,当代科技持股数量为3.96亿股,累计质押约3.06亿股,占其所持股份比例为77.24%,占公司总股本比例为22.6%。

来源:公司公告

在一番折腾之后,人福医药是否会通过杰士邦赢得市场?《投资者网》将持续关注。

来源:投资者网 周淼 共2页 上一页 [1] [2] 搜索更多: 人福医药 |