继平安好医生、金融壹账通之后,又一家由平安集团孵化的“独角兽”企业启动了上市进程。

10月8日,美国SEC网站显示,陆金所控股有限公司(以下简称“陆金所),递交了招股说明书,计划在纽交所上市,欲募集资金用于产品开发,技术基础设施建设、销售和营销活动、全球扩张以及其他一般和行政事项的投资。

据市场传闻,陆金所此次IPO募集资金规模将在20亿至30亿美元之间。若数据属实,意味着这将是今年在美上市的最大中概股IPO,并且可能成为美股历史上最大的金融科技IPO。

在招股书中,陆金所的定位是“中国领先的科技驱动个人金融服务平台”,使命是使零售借贷和财富管理更轻松、更安全、更高效,主要解决中国小企业主和受薪工人对个人贷款的巨大需求缺口,并为中国快速增长的中产阶级和富裕人口提供量身定制的财富管理解决方案。

翻译成大白话就是,为缺钱的个人和小企业们提供借款服务,以突破一时的消费“天花板”或解决流动性危机;为有钱的富人们管理钱、配置金融资产,以实现财富的保值、增值。

再简单点理解,陆金所的商业模式其实就是当下大家最熟悉不过的借贷,以“钱”为中心,两头连接穷人和富人,向穷人借款收息,替富人管钱收佣。

透过招股书,我们来看看陆金所是如何玩转“金钱”生意的,成色几何。

/01/

上半年净赚73亿元

但同比增速为负

2017-2019年,陆金所总收入分别为278.2亿元、405.0亿元和478.3亿元,年化复合增长率达31.1%;对应净利润60.3亿元、135.8亿元和133.2亿元,年化复合增长率为48.65%。整体而言,业绩呈快速增长趋势。

2020年上半年,陆金所录得营业收入257亿元,同比增长9.5%,增速有所放缓。其中,零售信贷服务费的收入占比80.8%,财富管理业务占比仅2.7%。

数据来源:陆金所招股书,节点投研所

在招股书中,陆金所将上述两项收入归于基于技术平台的收入,有意突出科技公司属性,但从本质上说,放贷(零售信贷)仍是陆金所的核心业务,也是最重要的收入来源,其扮演的更像是一种合规的资金方与融资方的中介角色。

净利润方面,上半年陆金所净赚73亿元,日赚0.4亿元,净利率达28.3%,这在互金整治“余震”不断,网贷公司大批出局的特殊背景下,显得非常“豪横”。但相比于上年同期的75亿元,减少2.75%。

对此,陆金所在招股书中解释称,主要系资金结构变化影响了服务范围,借款人提前偿还贷款,获客成本增加,以及新冠疫情冲击导致平台的信贷减值损失升至134%。

/02/

主要指标:

用户数、借贷规模、资产规模、逾期率

从资产规模上看,陆金所目前处在上升通道。

2017年-2019年,陆金所零售信贷端借款人数由750万人增至1240万人,并进一步增至2020年上半年的1340万人,小微企业主为主力借款人群,占比近7成。贷款余额则从2017年的2884亿增长至2019年的4622亿,并继续增至2020年上半年的5194亿,年复合增长率为26.6%。

数据来源:陆金所招股书,节点投研所

财富管理端,截至2020年6月30日,平台累计注册用户数4470万人,其中,活跃投资者数量达1280万人,占比28.6%。客户资产总规模在2017-2019年呈下降趋势,2020年上半年小幅上涨,较2019年末增加73亿元至3747亿元。

数据来源:陆金所招股书,节点投研所

在投资者都十分关心的逾期率指标上,截至2020年6月30日,陆金所无抵押贷款30天以上逾期率为3.3%,有抵押贷款30天以上逾期率为1.4%,受疫情影响,比之2019年均有所上升。

不过,随着疫情逐渐消退,三季度信贷表现已基本恢复。截至2020年9月30日,上述两项指标分别降为2.5%和0.9%。

基于监管“达摩克里斯”之剑高悬,P2P平台纷纷爆雷退出的当下,陆金所算是控制的比较好的。

/03/

昔日“P2P大佬”的转型之路

网贷资产降至12.8%

2011年,陆金所成立。

彼时,互联网金融被奉为“风口”,银行、企业、创业者等各路玩家纷纷跑步入场,国内P2P平台彻底爆发,几乎每天有数家平台上线。

乘着“东风”,又站在平安这个“巨人”的肩膀上,陆金所的融资之路异常顺畅,客户资源也多,很快便成长为中国乃至全球最大的P2P平台。

但因为监管长期宽松,整个行业乱象丛生,不少P2P平台打着金融创新服务实体经济的名义,沦为非法集资、金融诈骗工具,“爆雷潮”逐渐迭起。

到了2016年,随着监管政策不断落地、集中整治活动开启,P2P如临深渊,不少平台选择退出或通过转型撇清和P2P的关系。

陆金所作为行业内的头号玩家,自然要起到带头作用。当年12月,陆金所发布公告将P2P业务拆离,由旗下平台陆金服方面负责网贷业务,2017年2月23日完成资金存管。去年,响应P2P业务“三降”的监管要求,陆金所开始停止新增P2P业务,转而申请了消费金融牌照。今年4月,由陆金所控股关联公司持股70%的平安消费金融公司开业,这被外界认为扫除了其上市的最后一道“持牌”障碍。

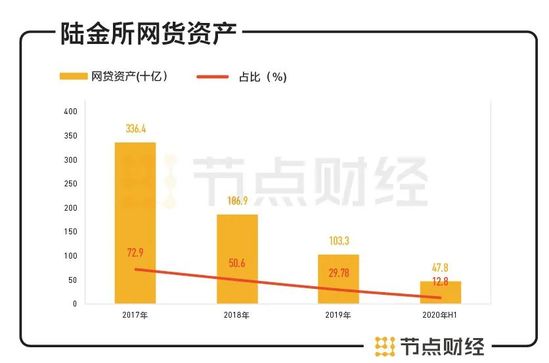

据股书显示,2017-2019年,陆金所的网贷资产从3364亿元减少至1033亿元,到2020年6月30日余额为478亿元,旧产品占客户总资产比例从2017年末的72.9%下降到2020年6月30日的12.8%。

数据来源:陆金所招股书,节点投研所

由于P2P产品最长期限为3年,也就是说,陆金所最后存量的P2P产品到2022年才能全部清零。

共2页 [1] [2] 下一页

搜索更多: 陆金所