一张免税牌照,让王府井被资本捧上云端,两个月股价暴涨5倍,也让其深陷内幕交易的舆论漩涡中。

9月18日,证监会通报指出,在王府井发布获得免税品经营资质的重大公告前,吴某某等人获取内幕信息并大量买入王府井股票,获利数额巨大,涉嫌构成内幕交易。一时间,关于“谁是吴某某?”的讨论甚嚣尘上。对此,9月22日,王府井回应网友质疑称,“证监会通报中的吴某某等人与公司没有任何关系。”

图/上证e互动

如今,内幕交易风波未过,但随着9月25日王府井免税品经营公司正式挂牌运营,其股价再度上涨,当日涨幅4.37%,9月28日也有2.99%的涨幅,收盘价报51.63元。

不管是资本市场还是王府井本身,显然都对免税业务寄予厚望。按王府井集团党委书记、董事长杜宝祥的说法,通过“有税+免税”双轮驱动,王府井将形成“5+2”业务模式:即百货、购物中心、奥特莱斯、超市、免税五大业态和自营、电商,形成消费生态链。

然而,一张免税牌照就能挽救发展陷入瓶颈的王府井吗?

冰与火

说起今年的大牛股,王府井必须拥有姓名。

疫情冲击下,线下零售业态营业时间、客流量等都受到影响,百货、商超等成为业绩下滑的重灾区,众多公司股价低迷。王府井却凭借一张免税牌照,股价表现出截然不同的增长态势,牛气冲天。

6月9日晚间,王府井发布关于公司获得免税品经营资质的公告。这也是我国第8张免税牌照,稀缺性让王府井迅速成为二级市场追捧的对象。公告发布一个月后,王府井股价在盘中站上了79.19元的高点。

图/东方财富网

值得注意的是,王府井股价自4月27日即已启动上涨模式,由12.26元一路涨至6月9日的27.38元,实现翻倍增长。按79.19元的股价高位计算,两个多月时间里,涨幅超过5倍。

然而,王府井获得免税牌照公告发布前的股票涨势却缺乏利好消息支撑,从业绩表现来看,集团反而遭遇重大利空。王府井于4月30日发布的2020年第一季度财报显示,其营收15.2亿元同比下滑78.79%;归属于上市公司股东的净利润同比下滑150.16%,亏损2.02亿元。

「子弹财经」查询公开数据了解到,王府井上一次财报亏损还是在1999年半年报中亏损1191.4万元,150.16%的净利润同比降幅也创下了其近30年以来的最大降幅记录。

有“新中国第一店”之称的王府井以百货起家,成立65年以来见证了零售业诸多风口,但如今在电商等新业态的冲击下,难免给人以英雄迟暮之感。从近几年业绩表现来看,王府井的发展已难以避免地进入了“瓶颈期”。

事实上,王府井并非没有意识到危机。早在2014年8月,王府井即召开战略转型大会,宣布不再以传统百货的经营模式开店,并将发展重点转投购物中心与奥特莱斯业态,推进全渠道建设。

在拿到免税牌照之前,王府井已形成了覆盖百货、购物中心、奥特莱斯及超市等主力业态,同时拥有线上零售渠道的业务格局。

但企业转型是场持久战,从股价走势来看,对于王府井此前的转型,资本显然并不是太买帐。2013-2020年5月,王府井股价长期在十多元徘徊,最高未能突破30元。

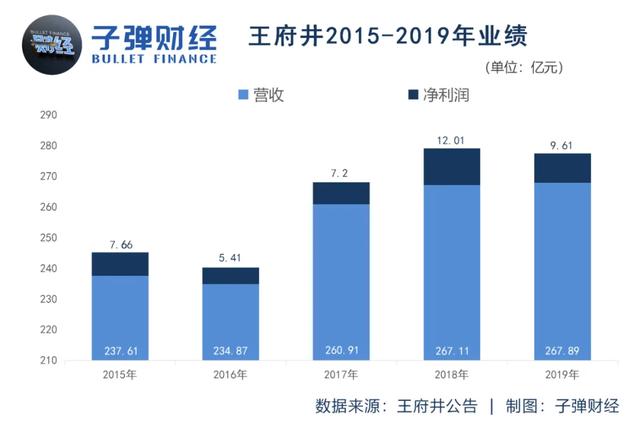

业绩方面,启动转型后的2015年,王府井营收同比下降5.19%,2016、2017年转为正向增长并提升至11.09%,但在短暂的提速后,于2018、2019年再度下滑至2.38%、0.29%;反映在营收数据上,2017年,其营收迈入260亿元大关,但此后两年均在267亿元左右徘徊,发展规模见顶。

此外,王府井归属于上市公司股东的净利润从2015年的7.66亿元增长至2018年的12.01亿元,但2019年再度回落至9.61亿元。

对此,中国百货商业协会副秘书长高明德对「子弹财经」表示,2014年、2015年,整体百货业都是负增长状态,处于比较底部的位置,随后才有所回升。他同时指出,“当时王府井推动全渠道转型,花了不少钱尝试APP、网站等线上渠道,但后来这些渠道都不见了。”

今年在疫情冲击之下,严重依赖线下的传统零售百货业弊端暴露无遗。据《新京报》统计,2020年上半年,48家上市商业零售百货企业中,营收、净利双降的企业达到40家。

王府井上半年实现营收34.25亿元、归属于上市公司股东的净利润470.09万元,分别同比下滑74.48%、99.33%。这一营收、净利润降幅,在48家企业中分别排到了第5位、第16位。

“今年受疫情冲击,百货、购物中心开业都受到很大影响,王府井之所以下降这么严重,主要是王府井的主力店都在北京,而北京受疫情影响仅次于武汉,且管控严格、最晚放开。”高明德对「子弹财经」分析道,百货、购物中心不像超市或网上购物不讲究体验就直接购买,它们本身是进场消费,需要线下场景。

转机

王府井求变之心迫切,在业务结构调整上也确实取得了一定进展。对于这几年的转型进展,杜宝祥亦直言“转型成果很大”。

据杜宝祥透露,目前王府井已有32家百货门店、15家购物中心、7家大型奥特莱斯、12家标准超市以及网上商城等多种零售业态组合。

高明德对「子弹财经」表示,从王府井自身来看,2019年其百货业态还是负增长,但购物中心、奥莱两大业务增长不错,“虽然销售额占比不多,但整体是上升趋势,且王府井仍在加大对购物中心的布局。”

王府井财报显示,2019年其百货业态实现营收176.25亿元,同比下滑3.52%,仍是收入的主要来源;购物中心、奥特莱斯业态分别实现收入30.64亿元、45.05亿元,同比增长0.67%、24.75%。

王府井仍在推动自身转型,今年上半年正推进5个购物中心及1个奥特莱斯项目的筹备工作,并关闭了两家百货店。

不过,新零售专家鲍跃忠对「子弹财经」直言,王府井目前做的所谓的转型并不是真正的转型——王府井的购物中心、百货店、奥莱等,只是做了多业态发展,并不是做全渠道转型。

不管是在资本市场还是公司长期发展上,囿于转型困境的王府井都需要新故事,而免税牌照则因其稀缺性迅速成为故事主角。

当前,我国免税行业玩家稀少,在王府井之前,只有深免、中免、珠免、中出服、港中旅(中侨)、日上免税、海免7家企业拥有免税牌照。

在杜宝祥看来,相比其它几家,王府井独有的优势在于:在一个交易当中把免税业务+有税业务融合起来。

在免税业务具体打法上,据杜宝祥透露,王府井将发展口岸免税、离岛免税和市内免税三种类型的免税店,业务重点会放在北京,北京口岸(首都机场、大兴机场)目前仍在推进,并争取在海南有项目落地。

资本得以借助免税概念爆炒王府井股票,与其带来的增长预期大有关联。

传统零售业普遍利润低下,王府井净利率长期保持在3%-4%左右,零售巨头永辉超市近两年净利率更是不到2%,但免税行业老大中国中免的净利率却能常年保持在10%左右。

国民对于免税商品的强大购买力奠定了市场规模快速扩张的基础。华创证券指出,2018年,中国居民境外购买免税商品总体规模超过1800亿元,占全球免税市场销售额的34.8%。海口海关统计数据显示,海南离岛免税新政实施三个月以来(2020年7-9月),海关共监管离岛免税购物金额即已达86.1亿元,同比增长227.5%。

中信建投证券研究则指出,2019年末国内免税规模约超500亿元,预计到2025年国内免税总空间有望突破1600亿元,长期望突破2000亿元。

事实上,不只是王府井,今年随着免税政策的推进,整个免税概念都是资本炒作的对象,相关概念股股价迎来大幅提升。

根据Wind数据,截止9月10日,Wind免税店指数成份板块仅三个月以来的涨幅就高达60%。虽然7月以来免税概念股热度消退,但同花顺9月27日数据显示,在256个板块里,免税店概念仍排到了第3位。

“免税业务当前是政策热点,也是风口,未来免税店可能是以海南为主体,但像王府井这样的企业有条件也应该积极参与到这个新的业态中来。”鲍跃忠对「子弹财经」表示。

共2页 [1] [2] 下一页

搜索更多: 王府井