|

自2019年科创板开市以来,便吸引了众多投资者火热的目光。有的公司成就了一批富翁,有的公司却让股东们惨兮兮的等待解套。

凯赛生物(688065.SH)便是这其中之一,上市四日市价就跌破发行价,究竟是其上市发行价定价过高,还是业绩无法支撑如此庞大的市值?

上市四日破发 战配投资者深陷“牢笼”

8月12日,凯赛生物以150.86元/股开盘,较发行价133.45元/股溢价13.05%。虽盘中股价一度高至198元/股,市值冲破800亿元,但之后又迅速回落。仅仅时隔四个交易日的8月17日,凯赛生物股价自开盘后便开始下挫,并迅速跌破133.45元/股的发行价。截至9月10日,凯赛生物收盘价98.96元/股,较发行价下跌25.84%。

由于科创板施行战略配售制度,首发的普通股东如在破发前及时止盈或许收益颇丰,但参与战略配售的股东,由于有限售期限的存在,只能望而兴叹。

按照申万行业分类,凯赛生物属于化工-化学制品-其他化学制品,目前其他化学制品100余家的平均市盈率为51.40倍,而凯赛生物目前的市盈率为95.43倍,更不必提120.7倍的首发市盈率了。

营收利润下滑

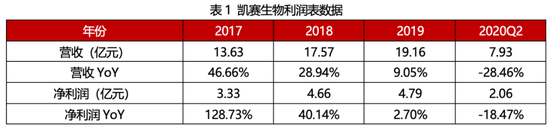

2016年-2019年凯赛生物收入为9.29亿元、13.63亿元、17.57亿元、19.16亿元,归属于母公司股东净利润为1.45亿元、3.33亿元、4.66亿元、4.79亿元。粗看2019年近5亿元的净利润或许感觉还不错,但是换成增长率就大不一样了。

2017年-2019年凯赛生物营业收入同比增长率分别为46.66%、28.94%、9.05%,归属于母公司股东的净利润同比增速则分别为128.73%、40.14%、2.70%。从上述数据可以看到,凯赛生物的营收、利润增速以十分明显的速度在放缓。而根据公司提供的2020年中期数据,上半年公司实现营收7.93亿元,同比下降28.46%,实现归属于母公司股东净利润2.06亿元,同比下降18.47%,扣除非经常性损益后,净利润降幅高达24.56%。

存货滞销

收入增速放缓从存货增加也可见一斑。2017年至2019年,凯赛生物的存货金额分别为2.28亿元、5.46亿元、8.30亿元,同比增速为2.70%、139.47%、52.01%,可以看出从2018年开始存货数量大幅提高,经查询明细造成存货增加的是库存商品科目。而2020年1-6月的数据显示,其存货金额达7.61亿元,接近2019年全年的水平。

研发投入较低

凯赛生物选择科创板上市的标准为第一套市值标准:即预计市值不低于10亿,最近两年净利润均为正且累计净利润不低于5000万。虽然此标准不要求研发数据,但作为一家新型生物基材料的科创板企业,研发自然是少不了的。

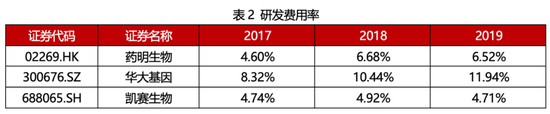

根据披露的财务数据,凯赛生物2016年到2019年研发费用分别为3,752.41万元、6,456.02万元、8,639.38万元、9,015.95万元,分别占当期主营业务收入的比例为4.04%、4.74%、4.92%、4.71%。在招股说明书中,凯赛生物自述同业可比公司有药明生物和华大基因,但两者的研发投入占营业收入比重均超过了5%。

就已披露的科创板上市公司的数据,近200家科创板公司的研发投入与营收占比中位平均值为9.49%,凯赛生物显然有些落了下风。 共2页 [1] [2] 下一页 搜索更多: 凯赛生物 |