|

面积增长几乎停滞 现金短债比低于1

近两年的业绩低迷,再加上碧桂园服务、保利物业的等龙头接连上市,曾经的物业第一股风光不在,以至于市场常常忘记彩生活其实还算是一家头部的物管公司。

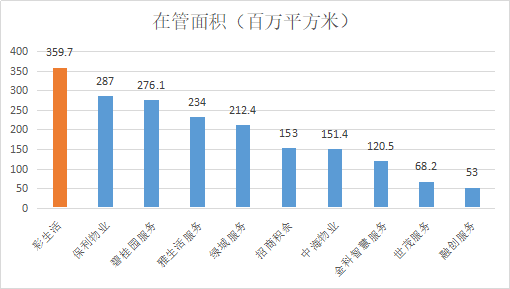

以面积来看,2019年末彩生活359.7百万平方米的在管面积位于港股第一,562百万平方米的合约面积位低于碧桂园服务排在第二。但是以2019年营收排列,彩生活只能排在第7位,相当于碧桂园服务40%的体量。

注:已上市数据截止 2019年末 未上市选用最新数据

加之房企纷纷拆分旗下物业上市,港股物业股标的越来越多,且由于房地产前两年的高速发展,造就了大量的关联面积结转高峰期。对比之下,缺乏强有力的关联方支持也是彩生活不被看好的原因之一。

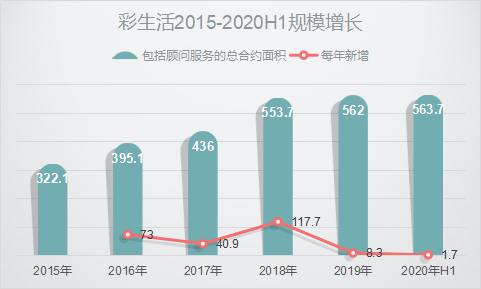

2020年上半年,彩生活在管面积363.7百万平方米,较去年末增加4百万平方米;合约面积为563.7百万平方米,较2019年末仅增1.7百万平方米。无论是在管面积还是合约面积都没有太大的增长。截至目前,彩生活来自母公司花样年的管理项目贡献占比仅为1.5%,第三方的管理项目贡献占比高达98.5%。

正如彩生活所承认的,花样年给予彩生活的住宅面积支持每年是百万级的,碧桂园是五千万级的,相差近十倍。从这个逻辑来讲,现在看规模、看资源的免费性,大地产商附属的企业短期内会有优势。

彩生活从2014年上市起,不断的并购扩张到今天的规模。按照彩生活的说话已经是经历过市场化发育的企业。梳理彩生活的近几年的发展,自2018年收购万象美合约面积大幅增加后,2019年新增合约面积仅8.3百万平方米,上半年面积增长几乎停滞。

物业管理行业规模往往代表增长。彩生活上市之前收并购企业就接近100家,上市之后又收购了100多家,同时还参股了100多家,不断的并购积累的规模是否已经到达极限?未来还能否依靠并购驱动?这是市场最关心的问题。

随着不断的并购,彩生活的资产负债率也在不断攀升,从2014年末的32%增至2018年的67.5%,2019/2020年将是降负债的两年。2020年上半年,公司融资成本较2019年同期下降约20.1%,债务总额约为22.5亿元,较2019年末减少约4240万元。

上半年彩生活总债务虽然减少了,但是短期负债在增加。流动负债中优先票据及公司债券增加了约7亿元,一年内有息负债总额达17.3亿元,同期银行结余及现金为14.5亿元,现金短债比0.83,低于1,存短期偿债压力。

值得注意的是,物业管理行业现金流充沛,一般情况下企业无短期借款甚至是零借款。并且大部分物管公司由于新进近上市,手握大量募资,现金及等价物超过10亿元的公司不在少数。而彩生活则需要通过多种渠道融资,来备战潜在的并购市场竞争,让人唏嘘。

2014年以来彩生活估值不断走低。上半年中报发布后,19日公司股价跌8.76%,市场也在用脚投票。

来源:新浪财经 公司观察

共2页 上一页 [1] [2] 搜索更多: 彩生活 |