|

随着美庐股份8月14日披露IPO招股书,奶粉板块或将再添一员“小将”。

美庐股份推行较为保守的经营策略,低价竞争,控制费用谋求盈利,导致公司业绩呈现出“低毛利、低费用率、高净利率”的特点。

不过,随着中国奶粉注册制的推行,市场集中度势必进一步提升,赢者通吃的特点已经开始显现,规模与利润该如何平衡?

成长性有限

8月14日,美庐生物科技股份有限公司(简称“美庐股份”)披露IPO招股书,拟登陆深交所募资3.83亿元,主要用于生产线建设。

公司主营业务为婴幼儿配方奶粉、调制乳粉、特医食品等,截至目前共获得6个婴幼儿配方系列18种产品配方,以美庐、爱优诺、绿爱盾等品牌进行销售。

2017年-2019年及2020年Q1,公司营业收入分别为3.06亿元、3.09亿元、3.56亿元、1.01亿元,归母净利润分别为7629.55万元、4691.46万元、8265.38万元、2247.54万元。

在年产3000万吨、总市场规模达到6000亿元的中国乳制品行业,美庐股份在规模上并不占优势。

公司最直接的竞争对手,专业型乳粉企业飞鹤、贝因美、澳优、H&H国际控股(合生元母公司),取得的配方数量分别为45个、51个、36个、18个;综合型乳制品企业伊利、蒙牛,取得的配方数量分别为33个、36个。上市企业在规模上均对公司形成“碾压”之势。

2016年10月1日起,婴幼儿配方奶粉注册制开始施行,行业门槛提高后,大量中小型企业退出市场,行业集中度不断提升。

截至2019年底,中国市场获得婴幼儿配方奶粉注册的企业共有166家,其中境外工厂53家,境内工厂113家。

此前美庐股份代理销售宾博婴幼儿奶粉,2017年采购金额达到3799.12万元。2018年该品牌未获得注册,这一块代理业务只能砍掉。

行业监管趋严,再加上子品牌爱优诺与法国优诺公司的品牌纠纷,导致公司2018年规模原地踏步,业绩下滑近4成,直到2019年才“缓过来”。

行业政策限制之下,中小型乳企的成长空间越来越小。无论是美庐股份,还是正在冲击创业板上市的红星美羚,这一危机都亟待解决。

值得一提的是,规模增长陷入瓶颈,2018年-2019年公司产能利用率仅为60%左右,公司仍然计划将大部分募集资金用于扩张产能。

保守策略

虽然体量小,成长性并不强,但美庐股份的盈利能力,在行业中名列前茅。

2019年,公司净利率达到23.22%。同期,行业巨头中国飞鹤、H&H国际控股、澳优、贝因美的净利率分别为28.67%、9.20%、13.03%、-3.15%,拟上市的红星美羚,净利率为13.14%。

值得一提的是,中国飞鹤屡次被境外做空机构盯上,就是因为“业绩太好”,规模超百亿、净利润接近40亿元。

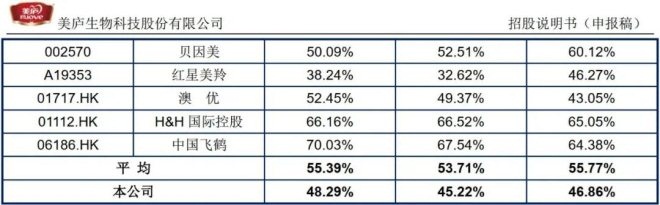

斑马消费梳理后发现,美庐股份的毛利率低于行业平均水平,净利率较高的主要原因是控制费用。

2019年,公司销售费用、管理费用、研发费用、财务费用合计8036.55万元,占营业收入的比例为22.60%。 共2页 [1] [2] 下一页 搜索更多: 美庐股份 |