|

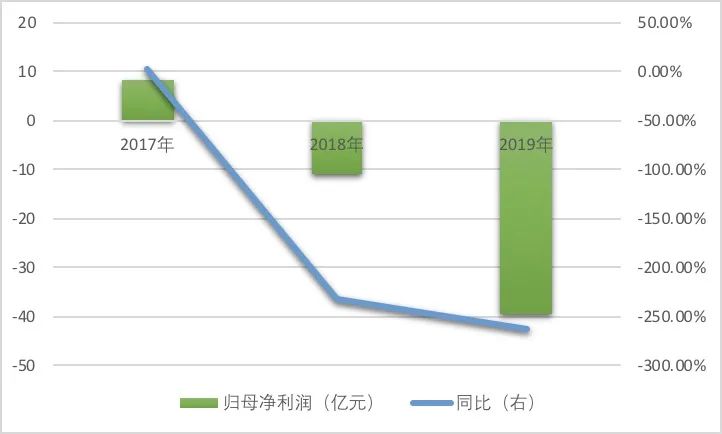

华谊兄弟2017年—2019年归母净利润及增速情况

数据来源:同花顺

募集23亿“补血”

经历了巨额亏损后,华谊兄弟的实控人王忠军、王忠磊二人不得不走上通过卖房、卖画、质押股票“救”公司的道路。同时,为提高偿债能力、降低财务风险、满足公司业务发展对流动资金的需求,华谊兄弟开启了定向募资计划。

据悉,2020年7月3日,华谊兄弟在其披露的《向特定对象发行股票预案(修订稿)》中表示,公司拟向阿里影业、腾讯计算机等8名对象发行不超过8.24亿股,募集资金总额预计不超过22.90亿元,用于补充公司流动资金及偿还借款。

虽然影视企业借发布定向募资预案解决自身流动资金不足问题及偿还借款的自救操作很常见。但值得留意的是,在华谊兄弟此次的定向募资对象中,除阿里、腾讯互联网巨头外,还包括如象山大成天下文化发展有限公司、北京名赫投资集团有限公司、宁波三立经控实业有限公司等不少净利润为负、本就自身难保的企业。

还需要注意的是,华谊兄弟本次8名发行对象所认购的公司股份数量总计不超过7.34亿股,比其在预案中披露的数据少了近0.90亿股。并且,如果按照2.78元/股的发行价进行测算,该公司本次发行股票所募集的资金总额应不超过20.40亿元,也比起之前披露的数据少了2.90亿元。

事实上,针对此次定向增发,华谊兄弟还聘请中信建投证券股份有限公司、北京市浩天信和律师事务所和大华所提供保荐、法律、审计相关服务。

问题在于,该公司2019年年报被其审计机构信永中和出具了带强调事项段的保留意见审计报告,保留意见涉及的事项为会计师无法对该公司6293万元剧本全额计提存货跌价准备以及7852万元全额计提坏账准备获取充分、适当的审计证据。

那么,本次新聘请的大华所会对前述事项出具意见吗?

对此,深交所亦要求上市公司补充披露新聘审计机构大华所的服务内容,是否包含对前述保留意见所涉事项对公司的重大不利影响是否消除发表意见。如是,还需说明公司不继续聘任信永中和就上述事项发表意见的原因。

同时,深交所还需要大华所补充说明是否已与信永中和进行了必要的沟通,并请信用中和补充披露关于本次聘任会计师事务所的陈述意见,明确说明是否存在不当情形或审计范围受限情形,以及是否做好与大华所的审计沟通工作。

来源:投资时报 研究员 吕贡 共2页 上一页 [1] [2] 搜索更多: 华谊兄弟 |