|

公开数据显示,截至7月17 日,名品世家总市值达 41.41 亿元,而其52.96%股权对应市值达21.93 亿元。然而,截止2020年一季度末,宝德股份货币资金只有2.71亿元,与名品世家52.96%股权所对应的市值相比,有着19.22亿元的巨额资金缺口,不难看出,如果按照市值实施此次收购,宝德股份将面临巨大的资金支付压力。

数据还显示,宝德股份在今年一季度末时的净资产仅为4.85亿元,要筹措出超过20亿元的现金,资产负债率将显著提高,由此衍生的财务风险不容小觑。

基于交易所需支付对价与公司实际财务状况,宝德股份现有支付能力是否能支撑此次“蛇吞象”收购的?由此,宝德股份也被交易所要求充分提示此次交易存在的不确定性风险。

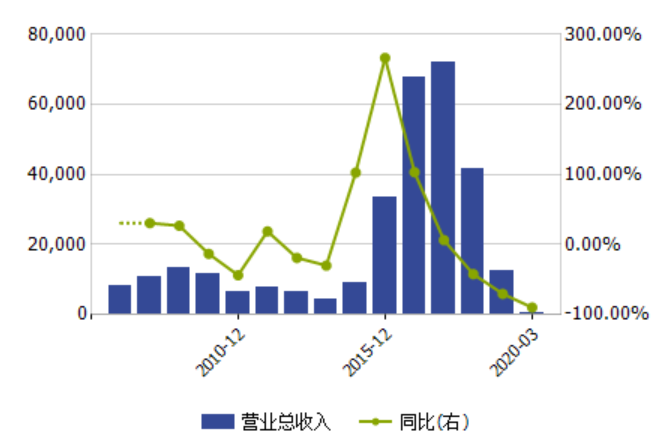

宝德股份营业总收入及增长率(单位:万元)

数据来源:Wind

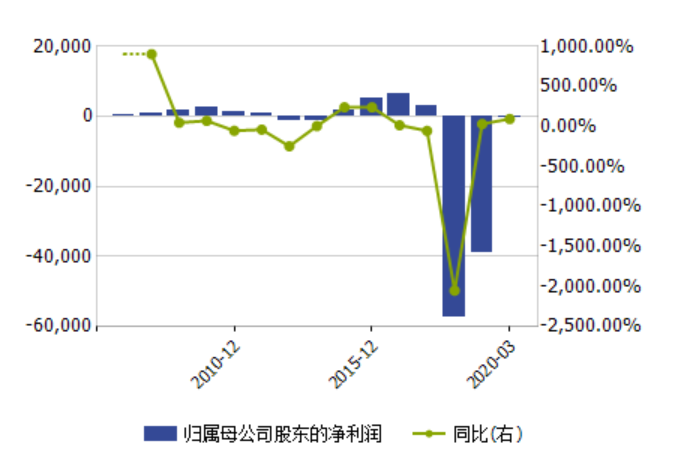

宝德股份净利润及增长率(单位:万元)

数据来源:Wind

再次跨界并购的考验

事实上,此次宝德股份跨界并购酒业并非其第一次跨界。

2015年宝德股份收购庆汇租赁90%股权,杀入租赁市场,但是随着金融经济环境的改变,融资成本上升、存量客户资金流紧张等问题开始出现,部分风险项目出现违约情况,宝德股份面临资产减值和诉讼纠纷等压力。

数据显示,2019年,宝德股份融资租赁业务实现营收8911.53万元,占总营业收入的71.40%,但是此项业务的毛利率陡降至-349.63%,当年(自年起至出售日)给宝德股份贡献的净利润为巨亏3.59亿元。于是,宝德股份2019年11月21日出售完成庆汇租赁90%股权,将融资租赁业务剥离出上市公司止血。宝德股份主营业务回归为石油钻采自动化产品业务。

时隔半年,宝德股份再度拟跨界从未涉足的酒类连锁业务。根据公告,如果此次收购名品世家交易能顺利完成,名品世家将成为宝德股份控股子公司,宝德股份的主营业务也将转变为自动化业务和酒类连锁业务并存的双主业格局。从目前两家公司的业绩数据看,酒类连锁业务或将成为第一主业。

名品世家是否属于成长型创新创业企业?宝德股份收购一家酒类连锁公司是否符合创业板定位?

值得一提的是,作为交易对方的名品世家4位股东承诺将积极与名品世家的其他股东沟通,争取促成将名品世家100%股权转让给宝德股份。名品世家目前为新三板挂牌公司,此次交易或将涉及名品世家在新三板的摘牌,这也给交易带来可能潜在瑕疵或风险。宝德股份此次跨界并购面临的考验不小。

目前看,此次方案公告是“被逼”出来的应急措施,交易尚处于初步筹划阶段,交易方案仍需进一步论证和协商,具体的交易价格、支付方式等诸多交易方案细节还有待宝德股份进一步地披露。

宝德股份过去一年的股价走势

数据来源:Wind

来源:投资时报 研究员 李浥尘 共2页 上一页 [1] [2] 搜索更多: 宝德股份 |