|

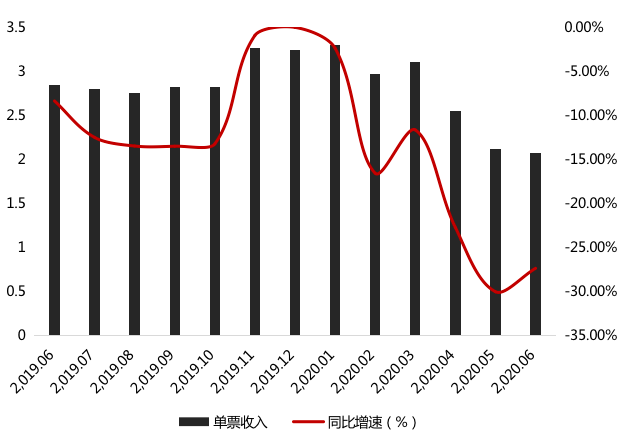

《投资时报》研究员进一步梳理申通快递近一年单票收入数据发现,该公司单票收入整体呈现下降趋势,且单票收入同比增速均为负值。

单票收入的下降在一定程度上降低了该公司的毛利率,而早在2019年6月之前,其毛利率即出现下滑倾向。数据显示,申通快递毛利率和净利率自2018年三季度起持续走低,由17.82%下降至2020年一季度的4.88%,净利率也下降超12个百分点。

申通快递2019年6月—2020年6月单票收入及同比增速(元)

数据来源:根据公司公告整理

上半年归母净利预降九成

自上市以来,申通快递营收稳健增长,由2016年末的98.81亿元飙升至2019年末的230.89亿元,3年间增长超2倍,年均复合增长率为32.7%。而其归母净利润则由2016年末的12.62亿元增长至2019年末的14.08亿元,年均复合增长率仅为3.72%。

但需要注意的是,该公司2019年出现增收不增利现象。数据显示,2019年其实现营业总收入230.89亿元,同比增长35.71%;实现归母净利润14.08亿元,同比下降31.27%。

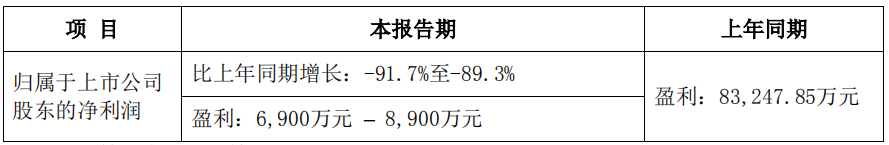

进入2020年,申通快递盈利能力逐渐走弱。2020年一季度,其营收同比下降20.72%,归母净利润、扣非归母净利润分别同比暴降85.6%、93.96%。近日,该公司披露了2020年半年度业绩预告,预计上半年归母净利润为0.69亿元—0.89亿元,较上年同期下降89.3%—91.7%。

申通快递业绩预告显示,归母净利润下降幅度较大的主要原因之一是受新冠肺炎疫情影响,报告期内市场竞争进一步加剧。同时,该公司进一步落实网络扁平化改革,且为维持网络稳定、提升市场份额,加大了市场政策扶持力度。

另一原因则是该公司强化了总部及省区的精细化管理,加大了市场拓展力度,在一定程度上导致销售费用有所增加。此外,申通快递进一步表示,报告期内公司支付银行短期借款及公司债券的利息有所增加,导致财务费用有所增长。

申通快递2020年半年度业绩预告

数据来源:公司公告

来源:投资时报 研究员 林申 共2页 上一页 [1] [2] 搜索更多: 申通快递 |