东阿阿胶可能还没有输。毕竟,这个大佬市占率行业第二,市值还有200亿。只是,东阿阿胶再也不会是滋补品中的茅台了。尽管二锅头的市场,也照样是千亿级别。

如果今年再度亏损,东阿阿胶就要被“退市警示”了。

2019年末,这家公司扣非净利为-5.37亿,同比下滑128.03%。而2020年Q1,其扣非净利为-9380.95万,同比下滑125.48%。

这样一来,东阿阿胶营收已经7个季度营收下滑,连续8个季度净利下滑。

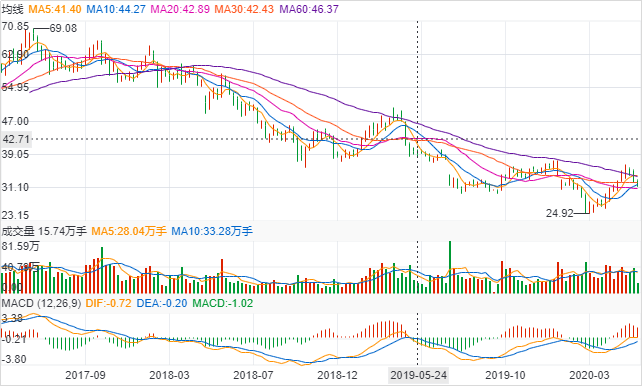

而相较2017年的最高峰,其市值也蒸发近50%。为稳定股价,东阿阿胶去年6月就曾发起过股票回购。

其宣称,12个月内,回购资金不低于7.5亿不超过15亿,回购股份的价格不超过45元/股。

但距离12个月还差几天,东阿阿胶回购规模未能达到计划下限50%,终于在6月12日宣布终止这一计划。

很难想象,这是一只绝尘12年的白马股。

回想2006-2018年,东阿阿胶的净利润持续增长。即使是在销售收入近70亿的背景下,依然能够实现20%的增长率。

纵观大消费领域,只有净利润复合增长率达23%的茅台,可以与之相比。

滋补品中的茅台路线

2006年前的东阿阿胶,已在前任领导刘维志夫妇的打理下,上市10年,并成为行业翘楚。

但为了迎合资本市场,以刘维志为中心的领导班子,开始收购不少非主业企业。

一时间,东阿阿胶发展出了20多个副业,涉及医药商业、大豆蛋白、啤酒、医疗器件、印刷,甚至水银体温计。

从业32年的秦玉峰,在这一年成为了东阿阿胶总经理。他上任之际,就给出公司提出了16字评价:

“战略不清、业务多元、资源分散、增长乏力”。

这样的玩法是有历史教训的。史玉柱的巨人集团,郭立文的哈慈股份,都掉进了多元化的陷阱里。

秦玉峰的想法是,聚焦阿胶主业。

只是,该怎么聚焦?秦玉峰一时想不出办法。

这个时候,同在东阿县的另一家阿胶品牌——福牌阿胶,已经拿下了阿胶行业唯一“中华老字号”。

沿着传统招商加盟路线,福牌阿胶在中低端市场可谓暴走,像极了当年白酒行业的五粮液。

1989年-1998年连年涨价后,五粮液当时的掌门人王国春面临两个问题:

第一,从30元涨到250元,是不是快到天花板了?

第二,几年来3次扩产到20万吨产能,如何在市场供需平衡下高价卖出?

王国春采用买断经营模式,让合作方准备好钱和方案,五粮液派人负责生产,合作方负责包装与推广。

一时间,200多个白酒品牌崛起,五粮春、五粮醇、金六福、浏阳河等子品牌快速成为名牌。

但秦玉峰却看到了另一模式——茅台。

当五粮液涨价到250元以为是天花板时,茅台将飞天茅台提到了2000多元;当五粮液产能超过20万吨时,茅台不过2.8万吨。

但到最后,茅台的市场突破万亿,五粮液却始终差一大截。

秦玉峰决定给东阿阿胶提价。

一个清早,秦玉峰带着黑眼圈召集大家开会。

他说,昨晚翻阅资料时看到一条记录,阿胶在明朝就有商业流通,当时价值一两六钱碎银。

按照当时的税率,折算过来,阿胶当下的单价应当是3000-6000元/斤才对。

价值回归的驴皮逻辑

据不完全统计,从1981年来,茅台提价了不低于20次,从当时的7元/瓶涨到了现在2000多元基本靠抢。

茅台的逻辑是产能不足。2.8万吨的年产能,中国每个家庭一年喝一瓶都供应不上。

东阿阿胶的提价跟着茅台的路子走到底。

2006年,东阿阿胶进行了两次提价,之后的13年里,东阿阿胶共进行18次提价。

到2018年底,阿胶块出厂价从每公斤196元涨到3858元。

对于频繁提价,东阿阿胶对外解释:原材料产能不足。

阿胶的主要原材料的驴皮。而国内毛驴的存栏量逐年下降,驴皮资源日趋紧张,导致原料收购价格不断上涨。

这是客观事实。

2006年,中国毛驴存栏量有1119.8万;到2015年,这个数字已经减少到542.1万;2017年仅剩267.78万头。

与之相对的是,阿胶市场上每年要消耗约400万张驴皮。

供不应求,驴皮价格水涨船高。

数据显示,2000年一张驴皮的价格仅为20多元;到2013年,一张驴皮的价格已涨至600元左右;而到2016年已暴涨至2500元。

养驴可比酿茅台简单

只是,养驴比酿茅台简单。

2015年,东阿阿胶赤峰基地开始养殖补贴,新购进的基础母驴每头补贴1500元,引进纯种乌头驴每头补贴1万元。

两年后,价值超过19亿元的驴皮堆满东阿阿胶的仓库。

要销原料库存,就只能多熬点阿胶。

2015年以后,东阿阿胶存货商品都有不同程度的增长。但到了2017年,其库存商品下降约29%;2018年更是下降了37.85%。

——东阿阿胶的销售,在高价环境下突然提速了。

但很遗憾,这些货并没有被市场所消化。

中康CMH监测数据显示,2018年阿胶市场销量反而下降6.8%。那些消失的库存,只是从东阿阿胶的仓库,搬运到了经销商的仓库。

据业内人士介绍,东阿阿胶在各个省市地区会选择一些大型连锁药店作为战略合作伙伴,“一年销1000万的货,返15个点”。

这是行业里常见的压货,即大经销商享受“团购价”,有高额返点。

这也反应在应收账款和应收票据上。

2017年,东阿阿胶应收票据和应收账款同比增长133.33%,应收票据更是增加了726.91%。到2018年,其应收项也同比增长了127.72%。

应收账款周转天数随之猛增。据棱镜深网报道,东阿阿胶2017年应收账款周转天数为36天,2018年为85.08天,而以往都在20天以下。

囤货的经销商本在暗自高兴,心想等到东阿阿胶下次涨价,再把手里的货甩出去,多赚一笔差价。

但市场总是不如人意。

在以前,医保管理较为松懈,顾客购买阿胶都是通过刷医保卡。而今,你到大街上的药房溜达一圈,都会告诉你“东阿阿胶不能刷医保卡。”

瞬间失去了一部分市场的经销商,开始慌了。

据凤凰网财经报道,不少急于销货的大经销商,会以折扣价分销给药房。

而在药房的账本上,虽然发票还是1499元/盒,但顾客在实际付款中少给了许多。

一直到2019年上半年,没有多少经销商愿意拿货了。

东阿阿胶半年报告显示,上半年营收18.9亿元,同比下降36.69%;净利润1.93亿元,同比下降77.62%。

这个态势在遇到2020年疫情。

2020年Q1财报显示,公司营收4.38亿,同比下滑66.11%,扣非净利为-9380.95万,同比下滑125.48%。

学茅台陷入品类陷阱

东阿阿胶一步一个脚印地跟着茅台走,会什么踩出来的市场却出现了天壤之别?

这其实是保价与保量之间的矛盾。

茅台、东阿阿胶,我此前惯于称他们为“超高端消费品类”,就像LV、阿玛尼。

他们有几个共同的特点:

一是稀缺

二是品牌加持

三是价值认同感较强

这类商品的玩法是,就算我卖得少也要保证价格贵,牺牲市场占有率也无妨。

东阿阿胶出现的第一个问题是:自己想保价,却又想保量——产得多还卖得贵,这显然不符合供求逻辑。

东阿阿胶出现的第二个问题是:就算是保价,他这个品类也比不上茅台。

超高端消费品类接连提价,最害怕的就是经销商囤货。

由于拥有提价预期,经销商总是热衷囤货、惜售、压货,通过提价获利。

曾有消息称,有贵州茅台的经销商囤货后一天卖掉6万瓶收入过亿元。

囤货行为会影响市场供需均衡。

当市场存货消耗被人为限制,会导致市场保有量消耗降低,同时又有新增产品流入市场,进一步增大保有量,这些都必将直接影响提价逻辑。

因此,贵州茅台始终坚持严惩囤货行为,曾重处全国82家经销商,更取缔400多家经销商成立营销公司,严控市场供给。

然而,东阿阿胶其实连囤货都不行。

作为一种临床用药,东阿阿胶保质期只有5年。保质期短,意味着囤货周期短,临近周期结束时容易发生压价清仓。

要知道,酒要陈的香,茅台可是越囤越贵。

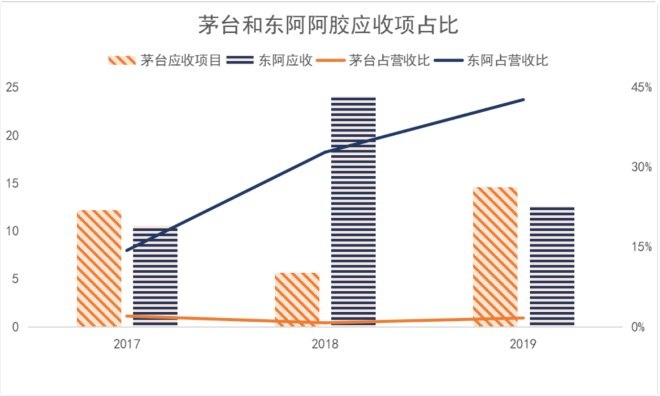

这就导致经销商基本都是抢货。2017-2019年,贵州茅台应收项目分别为12.22亿、5.64亿、14.63亿,仅占当年营收的2%、0.73%、1.64%。

东阿阿胶与之相反。

2017-2019年,其应收项目分别为10.57亿、24.07亿、12.63亿,占当年营收比重高达14.34%、32.80%、42.68%。

应收项目的异常,往往意味着厂家向经销商压货。与之对应,从2017年开始,东阿阿胶存货开始减少。

应收增加、存货减少,东阿阿胶维持了销售及业绩的增长,但产品并未真正销售给顾客,而是囤积在经销商手里。

而经销商之所以愿意拿货,主要源自提价预期,期望赚取差价。

然而,这个往年屡屡奏效的游戏,在2019年崩盘了。

早从2017年开始,东阿阿胶营收增长明显放缓,但是应收继续激增,存货仍然保持高位。

真相很可能就是,2017-2018年左右,东阿阿胶已出现一定程度的价格虚高、市场保有量过剩,但厂家并未引起足够重视,随后其实仍在提价。

2019年,受制医保管理趋严、高端市场饱和等原因,东阿阿胶越来越清晰地感受到市场的阵阵凉意。

种种迹象表明,东阿阿胶市场供需平衡已被破坏,越临近保质期限,囤货的经销商越急于出手。

不少大经销商由于消化不了压货,便会以折扣价分销给药房。即使市面上没有降价促销,东阿阿胶的价格体系已然遭到破坏。

比如上文中提到,没有人明着降价,但一直都在暗中降价。

“开票价依然是1499元一盒,但实际付款肯定不会有这么多。”

回头来看一下同行

其实在东阿阿胶提价之际,福牌阿胶、同仁堂等阿胶品牌也都相继提价。

只不过,同仁堂的价格是东阿阿胶的58%。福牌阿胶的价格,只有东阿阿胶的55%。

阿胶市场早已经步入下滑车道。

数据显示,2018年阿胶市场销量下降6.8%。这个时候,全行业对于精细化渠道运营、满足消费者个性化需求等方面,已提上日程。

比如福牌阿胶的个性化定制养生服务,全国设立4万余个煎膏点,形成一支2000余人的终端队伍。

东阿阿胶的渠道,其实是秦玉峰得力干将程继忠设计的。

程继忠号称是“控制营销”理论的创始人,2003年曾帮助葵花药业做渠道改革。

当时,他给经销商制定销售额度,全国有100到200名一级经销商,500到600名二级经销商。

如果经销商不听话,比如蹿货,就会被列入黑名单,不得经营葵花药业的产品。

程继忠帮助葵花药业用3年时间,把普药从3亿做到了7亿。2009年,他更是帮助东阿阿胶回款14.5亿,2011年回款21亿。

只是2012年,正值东阿阿胶大幅涨价时,程继忠离职去了九芝堂。

这时,经销商就算囤货,只要东阿阿胶回款顺畅,便无人理会。以至于,东阿阿胶一直生存在“好卖”的经济环境中,没有到零售终端下大力气拓展。

程继忠前同事李平在2012年提到:

随着东阿阿胶市场占有率的降低,下一步该做的,是把重心放在渠道终端的拓展上,在全国建立四五百人的终端拓展队伍,甚至可以多到600人。

但没想到,这个建议被福牌阿胶拿去了。目前,这个品牌已经具备2000人的终端队伍,未来据说要拓展到6000人。

早在2016年末,福牌阿胶的市占率就达到34.81%,超过东阿阿胶的32%,成为国内第一。

时间节点很契合。接下来的两年,东阿阿胶的应对之策,就是向大经销商压货。

终端消化不良,上游大量压货,爆仓的经销商最终点燃了东阿阿胶“爆雷”的导火索。

东阿阿胶还没有输

当然,我们不能说东阿阿胶业已陨落。毕竟,这个大佬市占率行业第二,市值还有200亿。

只是,从商业模式的角度来看,白马股失了前蹄,东阿阿胶给了其他的消费品牌一些可以借鉴的教训:

一、上游供应链管理失衡。

在2014年高呼驴皮要进口时,东阿阿胶并没有在驴皮采购甚至驴养殖上匹配自己的稳量保价战略。

供应链管理专家刘宝红就曾表示,计划是供应链管理的引擎。

计划不到位,就会造成库存积压和各种浪费;计划职能薄弱,企业运作就处于混乱,难以有效平衡需求和供应,导致库存高企。

在2015年大肆养驴后,东阿阿胶的上游采购计划远大于其市场保有量规划,大量的库存和源源不断的驴皮供应占用资金周转。

东阿阿胶的保价战略,以此失去了供应链支撑。

共2页 [1] [2] 下一页

搜索更多: 东阿阿胶