|

4月24日,证监会官网披露东鹏饮料招股书,披露了更多上市信息。梳理招股书可知,在业绩增长的背后,公司产品结构单一、依赖经销模式、销售区域较集中,同时主导产品的市占率距行业龙头还有较大差距,偿债能力也弱于同行。

值得一提的是,东鹏饮料在递交招股书申请书前一周突击分红3.6亿元。此次IPO,公司拟投入募集资金14.93亿元,用于生产基地建设等项目扩张产能,但公司的产能利用率在最近两年都未超过70%,在现有产能基础上新增50%左右的产能存在消化疑问。

递交招股书一周前突击分红 实控人拿走2亿元

此次IPO,东鹏饮料拟公开发行新股40001万股,拟募集资金不超过14.93亿元。证监会官网显示,东鹏饮料招股书申报稿的递交日期是4月16日,然而在提交这份募资近15亿元的招股书的7天前,公司却大举分红。

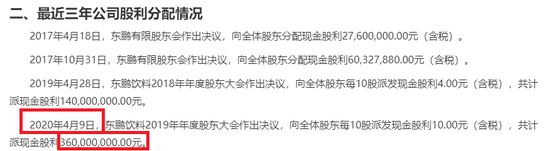

据招股书,2020年4月9日,东鹏饮料2019年年度股东大会作出决议,向全体股东每10股派发现金股利10.00元(含税),共计派现金股利3.6亿元。

来源:东鹏饮料招股书

值得一提的是,3.6亿元的分红是东鹏饮料报告期内最“壕”的一次,2017年4月、2017年10月和2019年4月,公司分别决定现金分红2760万元、6032.79万元和1.4亿元。且这次3.6亿元的分红金额,还超过了前两年分红之和,2017年度和2018年度合计分红约2.3亿元。

招股书显示, 林木勤合计持有东鹏饮料56.41%的股份,为公司控股股东和实际控制人。IPO前夕的3.6亿元分红,林木勤大约可以拿走2.03亿元。

产品结构单一 依赖经销模式

招股书显示,东鹏饮料的主营业务是饮料的研发、生产和销售,主要产品包括东鹏特饮、由柑柠檬茶、陈皮特饮、包装饮用水等。其中能量饮料是公司的主导产品,2017-2019年度分别贡献收入27.35亿元、28.85亿元和40.03亿元,分别占公司总收入的96.19%、94.99%和95.11%,产品结构较单一。

不仅是产品单一,公司也较为依赖经销模式。2017-2109年,东鹏饮料经销模式下的销售收入分别占当期总收入的98.8%、97.57%及97.3%,都在95%以上。

此外,公司产品销售区域也较集中。广东、广西、华中、华东等南方市场的销售收入合计占总营收的9成左右,其中广东区域销售收入占公司主营业务收入比例分别为66.66%、61.10%及60.12%

同时,公司净利润波动也很明显。2017-2019年,东鹏饮料分别实现营业收入28.44亿元、30.38亿元和42.09亿元,同比分别增长6.81%(2018年度)和38.56%(2019年度);分别实现净利润2.96亿元、2.16亿元和5.71亿元,同比分别增长-27.13%(2018年度)和164.36%(2019年度)。公司称2018年净利润下降是因为营业成本及期间费用增加,2019年净利润上升主要是因为营收增长所致。

大打促销战和价格战

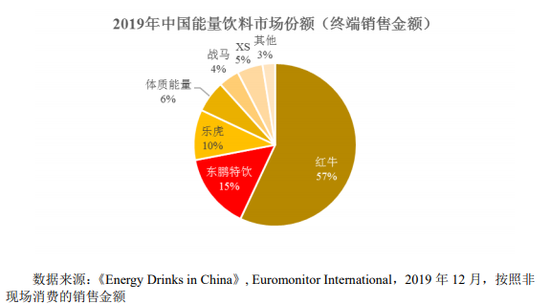

招股书显示,东鹏饮料面临着激烈的市场竞争。招股书显示,2019年国内能量饮料的市场份额呈现“一超多强”的格局。红牛以57%的市场占有率高居榜首,东鹏特饮以15%的市占率排名第二,与龙头差距较大。东鹏特饮不仅“前有强敌”,而且“后有追兵”,乐虎、体质能量分别以10%和6%的市占率紧随其后。

打价格战和促销战是公司突围的重要策略。据招股书,东鹏特饮250ml金罐产品2018年的终端零售指导价格由5元/罐下调至4元/罐;250ml金瓶2019年终端零售指导价格由3.5元/瓶下调至3元/瓶。

对比可知,公司功能饮料产品的单价低于红牛。以250ml金罐为例,该包装产品的终端零售价格为4元/瓶,而根据各大商超和京东官网的数据,红牛维生素功能饮料250ml 铁罐装的单价约为5.5元-6元/瓶。

此外,东鹏饮料还热衷于打促销战。据招股书称,正是得力于丰富的日常促销与档期促销,500ml金瓶的销量得以在两年时间里增长数十倍,成为第一大单品,公司2019年的营收也能迅速增长。 共2页 [1] [2] 下一页 搜索更多: 东鹏饮料 |