|

恒康医疗的债务危机已有时日,由之前大肆收购造成的资金紧张,成为该公司目前难以摆脱的阴影。在2019年业绩仍不理想的状况下,该公司前景难言乐观

并购是把双刃剑,因为过于激进的并购被拖垮的上市公司并不鲜见。恒康医疗集团股份有限公司(下称恒康医疗,002219.SZ)就是其中一个案例。

日前,恒康医疗披露公告称,控股股东阙文彬与中企汇联投资管理(北京)有限公司(以下称中企汇联)、五矿金通股权投资基金管理有限公司(下称五矿金通)签署协议。阙文彬自2020年4月15日起分别将其所持恒康医疗29.9%和12.59%股份对应的表决权,委托给中企汇联和五矿金通行使。

这并不是债务缠身的阙文彬第一次让渡表决权,其所持恒康医疗表决权此前曾转移至宋丽华和高宏滨处,而相关委托在4月15日已到期。因此,阙文彬又找来了两个“外援”。

《投资时报》研究员注意到,这两份表决权的让渡是有条件的,作为交换,中企汇联、五矿金通将利用自身资源协助阙文彬和恒康医疗进行债务处置。

公告发出后,恒康医疗接到深交所下发的关注函,要求说明表决权委托是否符合相关法律法规的规定,是否存在通过此安排规避要约收购的情况。针对被委托方协助公司进行债务处置的情况,关注函要求补充披露拟采取的具体措施或计划及其可执行性。

《投资时报》研究员注意到,恒康医疗的债务危机已有时日,其因之前大肆收购而造成的资金紧张,成为公司目前难以摆脱的阴影。在2019年业绩仍不理想的状况下,恒康医疗的资产还在陆续被司法冻结,前景难言乐观。

大肆扩张 留下巨额商誉

恒康医疗成立于2001年,其前身名为甘肃独一味生物制药股份有限公司,主要生产“独一味”中药胶囊。靠着一剂中药优异市场表现,该公司迅速发展壮大,并于2008年登陆深交所。

不过,上市之后,作为作为实控人的阙文彬却不甘心只在中药制剂方面下功夫。利用资本市场融来的资金,阙文彬下起了“民营医院”这盘大棋。

2014年8月,该公司通过非公开发行股份募资26.49亿收购及改造多家医院。其中7.78亿补充流动资金,3.4亿偿还银行贷款,其余部分用于布局“大医疗”。

于是,在同年颇具知名度的“独一味”更名为“恒康医疗”,并把业务拓展至医疗服务、药品制造、日化品及保健品业务等诸多业务。

定下目标的恒康医疗,收购起来可谓大手笔。

2014年,恒康医疗接连高溢价收购了邛崃福利医院、大连辽渔医院、四川福慧医药有限责任公司、萍乡市赣西医院有限公司、瓦房店第三医院等多家公司及医院,2015年继续收购了盱眙县中医院、杰傲湃思生物医药科技、盱眙恒山中医医院有限公司、广安福源医院有限责任公司等多家公司及医院。

接连吞下数家医院并没有满足恒康医疗的胃口,经过2015年喘息后,大肆收购还在继续。2016年,恒康医疗分两次收购了崇州二医院有限公司合计85%的股权。2017年,恒康医疗收购泗阳县人民医院、京福华采(台州)资产管理中心(有限合伙)等公司。

除了国内的收购外,恒康医疗也将跟随当年出海收购的热潮,以16.9亿元的高价收购了澳洲第二大医疗影像巨头PRP公司。

不过,随着中药制剂向医疗服务业务转型,该公司的业绩经过短暂爆发增长后却后继乏力。

2014年至2016年,恒康医疗业绩高速增长,分别实现营收6.86亿元、11.82亿元、21.75亿元,净利润2.57亿元、3.24亿元、4.04亿元。

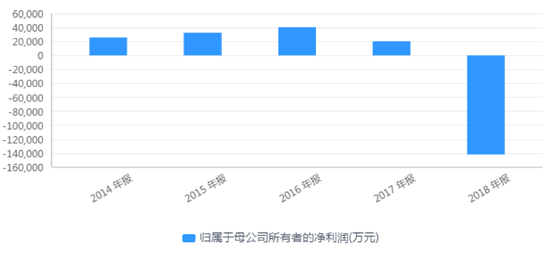

随着2017年大手笔收购PRP的完成,恒康医疗的利润开始出现下滑,仅实现净利润2.03亿元。到了2018年净利润更是继续恶化,亏损额达到14.18亿元,可以说将近年利润亏个精光。

恒康医疗2014年—2018年归母净利润情况

数据来源:同花顺iFind

而恒康医疗发布的2019年业绩预告显示,预计归属于上市公司股东的净利润亏损18亿元至24亿元。

此前,恒康医疗回复深交所关注函中的统计数据显示,在2012至2017年,恒康医疗连续收购了19家公司,形成了34.63亿元巨额商誉。而其大肆收购所带来的商誉风险或仍未完全引爆。 共2页 [1] [2] 下一页 搜索更多: 恒康医疗 |