|

大悦城地产2019年业绩公告显示,其2019年营业收入总额约103.38亿元,同比增加27.17%。具体来看,投资物业租金及相关服务收入总额为43.41亿元,占收入总额约42%,同比增长19.5%,其中大悦城租金收入同比增长17.7%至30.64亿元;物业开发及一级土地开发收入49.08亿元,占收入总额约47.5%,同比增长37.3%;酒店经营收入约8.42亿元,占收入总额约8.1%,同比增长14.9%;管理输出收入总额为1.33亿元,占收入总额约1.3%,同比增长75.8%;其他服务收入总额为1.13亿元,占收入总额的1.1%,与2018年基本持平。

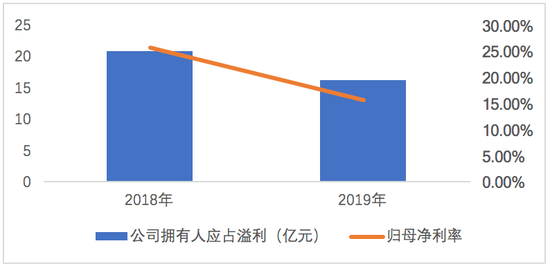

尽管营收增长,但盈利水平却大幅下降。2019年大悦城地产溢利约26.68亿元,同比下降14.28%;其中公司拥有人应占溢利约16.36亿元,同比下降22.22%。根据公司拥有人应占溢利与营业收入计算,该公司归母净利率由2018年的25.87%降至2019年的15.82%,下降了10个百分点。从这一角度上来看,可以说,2019年大悦城地产的业绩拖了大悦城的后腿。

而2020年业绩压力亦相当大。据媒体报道,大悦城地产总经理周鹏在业绩会上表示:“截至3月23日,大悦城商业整体销售额下滑80%,已经造成的损失约4个亿,占到全年租金收入的10%-15%。”

大悦城地产公司拥有人应占溢利及归母净利率下降

数据来源:公司2019年业绩公告

融资成本大幅增长侵蚀利润

梳理大悦城控股及大悦城地产的财报,标点财经研究员发现,在经营之外,融资成本是影响两家公司业绩的一大重要因素。

先从大悦城地产来看。2019年该公司融资成本约11.79亿元,相当于同期毛利的20.51%,同比增长47.16%。其中,银行借款利息支出8.89亿元,同比增长49.69%;应付债券利息支出1.76亿元,同比增长约16%。其全年加权平均融资成本为4.55%,较2018年上升0.16个百分点。

而大悦城控股2019年财务费用更是大增142.2%至16.59亿元,相当于毛利的11.91%,2018年这一比例为6.7%。大悦城控股解释称,财务费用增长主要是有息负债增加,对应利息增加所致。截至2019年末,该公司融资余额为691.16亿元,平均融资成本为5.225%。其中银行贷款余额441.69亿元,融资成本区间为4.275%—6.175%;债券融资余额为50.85亿元,融资成本区间为3.94%—6.06%;信托融资余额为91.93亿元,融资成本区间为7.5%—10.6%;1年之内到期的融资余额为167.5亿元。2019年,该公司产生利息费用25.59亿元,同比增长36.45%。

大悦城控股对资金的渴求并未停止。其4月9日发布公告披露,截至2020年3月31日借款余额为791.37亿元,今年1-3月累计新增借款金额100.21亿元,新增借款占2019年末净资产的23.56%。其中,银行贷款增加73.95亿元,占2019年末净资产的比例为17.38%。

来源:投资时报 标点财经研究员 黄凤清 共2页 上一页 [1] [2] 搜索更多: 大悦城 |