|

现金流压力之下,冠城大通寄希望于发债予以缓解。4月3日晚间,冠城大通公告称,证监会已核准公司向合格投资者公开发行公司债券。

虽然本次冠城大通公司债券发行规模为17.3亿元,将用于偿还公司债务、补充营运资金等用途。但以其目前的资金缺口,17.3亿元债券的发行也难以覆盖。

对于公司资金问题,交易所问询函也表示关注。其要求冠城大通结合融资计划以及资金使用安排等,说明货币资金、筹资现金流变动较大的原因,对公司经营的影响,并结合负债情况、财务费用和融资计划等,说明公司后续债务安排。

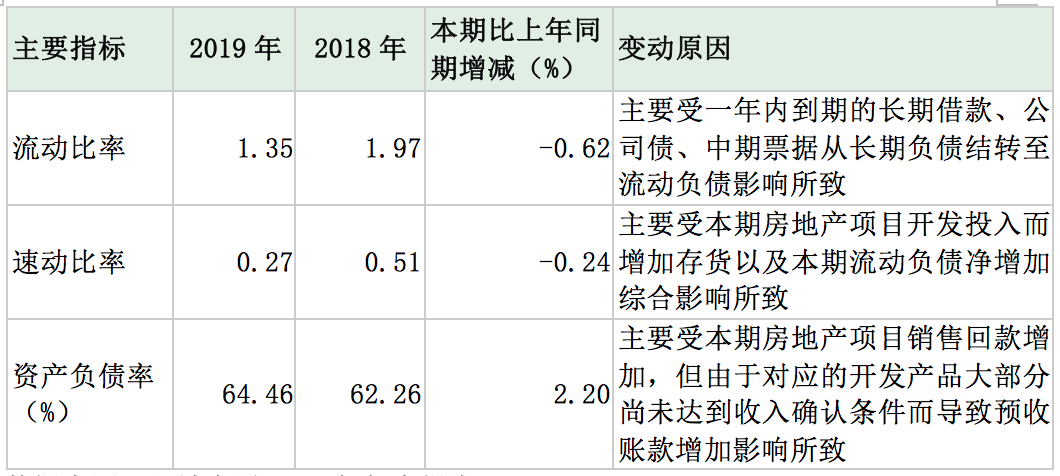

冠城大通部分偿债指标变动情况

数据来源:冠城大通2019年年度报告

除此之外,冠城大通的年报中还存在不少疑点。

年报显示,该公司期末融资额达72.80亿元,其中利息资本化金额达到惊人的39.32亿元,而上一年度这两个指标分别是77.42亿元、1.36亿元。利息资本化金额的激增,引发市场对该公司是否存在利润调节的质疑。《投资时报》研究员注意到,其利息资本化金额占净利润的比例高达735.04%。

对此,问询函亦要求冠城大通说明利息资本化金额的审定依据和具体构成,并结合各笔借款利息资本化发生的时间和金额,说明本期利息资本化金额大幅增加的原因及合理性,是否存在调节利润的动机。

更加难以理解的,是冠城大通在这样的资金压力和市场背景下,还在收购关联方资产。

2019年12月25日,冠城大通公告称,将以1.05亿元受让朗毅有限公司持有的福州大通机电有限公司(下称福州大通)11%股权。同时,将以6290万元受让北京冠海房地产有限公司等持有的北京冠城酒店物业管理有限公司(下称冠城酒店物业)100%股权。

此两项关联交易均为溢价收购,受让福州大通11%股权对价1.05亿元,评估增值率82.59%;受让冠城酒店物业100%股权对价6290万元,评估增值率75.05%。

面对越来越近的债务偿还压力,冠城大通将如何化解,值得关注。

来源:投资时报 研究员 余飞 共2页 上一页 [1] [2] 搜索更多: 冠城大通 |