中证可转债及可交换债券指数样本券由沪深交易所上市的可转换公司债券和可交换公司债券组成。指数采用市值加权计算,以反映沪深交易所可转换公司债券和可交换公司债券的整体表现。

截至2020年3月27日,中证可转债及可交换债券指数市值5462.6亿元,总票面价值4,734亿元,剩余期限4.30年,票息0.61%。样本券数量240只,其中可转债221只,指数权重占比79.69%;可交换债券19只,指数权重占比20.31%,指数前10大成份券的权重之和为 44.62%。其中AAA评级的债券占比62.01%。反映沪深交易所可转债和可交换债券的整体表现,是更大程度和更好投资国内可转债市场的优质标的。(数据来源:中证指数有限公司、同花顺iFinD)

从过往业绩来看,指数自有数据以来年化收益8.40%,高于同期中证转债指数、中证全债指数8.02%和4.39%的年化收益水平,也高于同期上证综指5.07%和沪深300指数8.38%的年化收益水平。其行情走势与股票指数趋势较为一致,但更为平稳,波动相对更小。

从今年三月以来,国内股市再次出现较大幅度波动,而“进可攻、退可守”的可转债显现出很强的抗跌能力。同花顺iFinD数据显示,年初以来截至3月27日,在上证综指下跌9.11%、沪深300下跌9.44%的不利行情下,中证可转债及可交换债券指数却逆势上涨1.89%,走势相对更加平稳,配置价值再次凸显。

4

博时可转债ETF投资成本低,流动性高

博时可转债ETF是市场上创新设立的跨市场可转债类ETF基金,其将采用抽样复制法跟踪中证可转债及可交换债券指数,投资于标的指数成份债券和备选成份债券的资产比例不低于基金资产净值的80%。

博时可转债ETF在交易所上市交易后,投资者可以直接在场内跟买卖股票一样买卖博时可转债ETF,投资方式便捷灵活,此外其还拥有费用低、跟踪紧密、持仓透明、流动性好、分散投资等优势,既解决了投资者在投资可转债时遇到的各种难题,又可帮助投资者便捷配置可转债资产、分享可转债市场超额收益。

博时可转债ETF的投资目标,系紧密跟踪标的指数,追求跟踪偏离度和跟踪误差的最小化。而该基金的投资范围,主要投资于标的指数成份债券和备选成份债券。

为更好地实现基金的投资目标,该基金可能会少量投资于国内依法发行上市的债券(包括国 债、地方政府债券、央行票据、金融债、可转换债券(含分离交易可转债 的纯债部分)、可交换债券)、货币市场工具、债券回购、银行存款、同业存单、国债期货以及法律法规或中国证监会允许基金投资的其他金融工具(但须符合中国证监会的相关规定)。

该基金不直接从二级市场买入股票,也不参与一级市场新股或增发新股的申购。但可持有因可转债转股所形成的股票、因可交换债换股所形成的股票,不过须在其可交易之日起10个交易日内卖出。

如法律法规或监管机构以后允许基金投资其他品种,基金管理人在履行适当程序后,可以将其纳入投资范围。该基金投资于标的指数成份债券和备选成份债券的资产比例不低于基金资产净值的80%,且不低于非现金基金资产的80%。

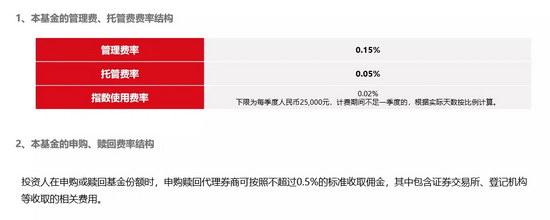

从费率结构来看,市场上主流可转债基金的管理费率在0.7%至1%之间,而博时可转债ETF的管理费率为0.15%。托管费市场普遍费率为0.2%,而博时可转债ETF的托管费仅为0.05%。

上述的费率结构可以看出,博时可转债ETF投资成本,远低于其他的可转债基金。

与其他的可转债基金相比,博时可转债ETF最大的优势在于其在交易所上市交易后,投资者可以直接在场内跟买卖股票一样买卖博时可转债ETF,且场内交易为T+0,当天买入当天可以卖出,交易便捷灵活,流动性更好。

而投资者在申购或者赎回基金份额时,申购赎回券商可按照不超过0.5%的标准收取佣金,其中包含证券交易所、登记机构等收取的相关费用,大大降低了投资者的交易费用。

5

博时可转债ETF投资成本低,流动性高

博时基金公司成立于1998年,是中国公募行业最早成立的老五家之一。截至2019年12月31日,博时基金公司共管理199只开放式基金,并受全国社会保障基金理事会委托管理部分社保基金,以及多个企业年金、职业年金及特定专户,管理资产总规模逾10668亿元人民币。

而博时基金的固定收益投资能力在业内一直是佼佼者。截至2019年末,博时基金旗下债券类公募基金规模合计超过2200亿元,在全市场排名第一;博时基金旗下103只参与银河证券2019年度业绩排名的债券基金年内实现平均收益5.73%,远远超过中证全债及中证综合债指数的涨幅,其中更有9只基金年内收益超过10%,其中博时转债A/C 2019年收益率分别为32.27%/31.80%远超过30%。

博时基金的固定收益总部团队基金经理/投资经理超过20人,其中多位具有10年以上证券从业经历。包括公司副总经理邵凯、总经理助理兼社保组合投资经理的黄健斌、指数与创新组投资总监过钧、公募组投资总监陈凯杨、博时可转债ETF基金经理邓欣雨,从业时间都在10年以上。

可以看出,从团队负责人到具体产品管理人都有丰富的经验,这在捕捉投资机会和风险控制方面就提供了相比其他公司来说更好的竞争优势。

博时可转债ETF的基金经理是博时固定收益总部的基金经理邓欣雨,其2008年加入博时基金,拥有11年大型基金公司从业经历,6年证券投资管理经验,在博时基金历任固定收益研究员、固定收益研究员兼基金经理助理、基金经理,债券研究功底扎实。截至2020年3月27日,邓欣雨现任基金资产总规模为100.82亿元。

来源:《金基研》徐佳/作者 时风/编审

共2页 上一页 [1] [2]

搜索更多: