|

3月30日消息,3月26日蒙牛乳业公布2019年年度业绩,全年公司实现营收790.299亿元,比2018年689.771亿元增长14.6%;归母净利润41亿,同比增长34.9%。营收净利双增长,蒙牛乳业也是连续第三年实现了营收净利的稳步增长。

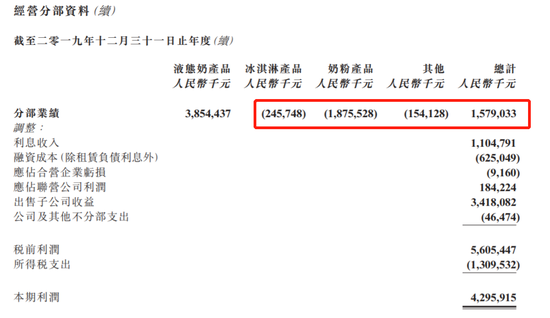

业绩大增下,蒙牛各分部业增多减少。具体来看,液态奶收入678.778亿元,同比增长14.3%,占比高达85.9%。奶粉业务收入78.697亿元,同比增长30.8%,占比蒙牛总收入约10%。奶粉业务收入主要来自雅士利及去年处置的君乐宝相关奶粉业务。冰淇淋收入下降5.9%,至25.614亿元。

高靓业绩背后,奶粉业务巨亏18.76亿

不过,蒙牛营收、净利大幅增长的背后,公司费用也是不断增加。加上年内对商誉及无形资产进行减值拨备(皆为非现金费用),致使2019年经营费用上升至288.097亿元,占收入比例由2018年32.9%,提升至36.5%。

除了液态奶,公司其他业务线全面亏损。其中,冰淇淋产品亏损2.46亿元,奶粉产品亏损18.76亿,其他业务亏损1.54亿元。值得注意的,这也是10年内蒙牛奶粉业务的第7次年度亏损。

对于奶粉业务的下滑,蒙牛乳业表示,由于雅士利的销售、经营利润的增长在下半年产生变化,以及增长不及预期,集团于年内确认与相关奶粉产品业务的商誉减值拨备人民币22.99亿元,及对相关无形资产拨备人民币1.731亿元。

值得注意的是,蒙牛的奶粉业务一直是蒙牛难以提振的板块,据市场资料及公司年报,自2007年以来,蒙牛的奶粉业务就连续亏损7年,直至2014年蒙牛收购雅士利并表后蒙牛才摆脱奶粉亏损的“帽子”。不过,好景不长,被蒙牛收购后的第二年,雅士利的业绩便出现了下跌,到2016年,雅士利的收入较上年又下滑了20%之多,只有22亿元,而这当中还包括欧式蒙牛、多美滋、阿拉婴配奶粉的销售收入,而净利润也变成亏损3.2亿元。

此外,公司靓丽业绩的背后,蒙牛卖子公司资产。2019年,蒙牛将资质较好的君乐宝清仓出售,51%股权对价40.11亿元,较2010年4.69亿元的收购价格,资本收益高达9倍之多,为19年业绩作出了巨大贡献。

商誉减值23亿背后,蒙牛高溢价买买买

蒙牛在公告中表示,由于雅士利的销售、经营利润的增长在下半年产生变化,以及增长不及预期,公司集体商誉拨备减值近乎23亿。

过去十年,蒙牛“财大气粗”式的并购,让整个业界都叹为观止。2010年收购君乐宝,2013年控股雅士利,2016年收购多美滋,2017年控股现代牧业,2018年出手中国圣牧。

而高溢价收购更是让蒙牛频频进行商誉减值。2013年,蒙牛124亿收购雅士利75.3%的股份,由此带来50多亿的商誉。但雅士利在被收购以后业绩急速下滑,净利润在2015年跌幅甚至达到64.44%,2016年公司业绩更是出现亏损。有市场人士分析,本次蒙牛再次对雅士利计提商誉减值拨备正式此前高额收购带来的负面影响。

不仅如此,2019年9月16日,蒙牛乳业公告称拟以每计划股份12.65澳元(约相当于68.15港元)的计划对价来收购贝拉米所有计划股份,即71.11亿元收购澳大利亚奶粉品牌贝拉米,此次收购现金金额是对现行股价的重大溢价,较2019年9月13日收盘价8.32澳元溢价59%。

溢价之外,贝拉米一直是代工生产,至今未获得中国婴幼儿奶粉配方注册。贝拉米2019财年财报显示,中国标签奶粉销量为零,去年同期则为1810万澳元;税后净利润同比下降35.96%,净利率也由去年同期的14.3%下降至11.3%。

此外,大量的并购,还让蒙牛肩上的债务压力越来越沉重。

2019年,其负债率达到57.54%,创近年来新高。负债率的持续高企,意味着企业的杠杆空间持续缩小,并且所剩无几,蒙牛未来靠融资、并购拉动增长的策略,效果或将大打折扣。

值得注意的是,蒙牛的负债多为有息负债,有息负债率达51.94%,有息负债产生的成本,会对企业的盈利造成侵蚀,损害股东利益。

不仅如此,公司现金流持续恶化,2019年中期公司拟现金等价物已经减少17亿。日前,公司账上现金不足65亿,但公司短期债务已经高达138亿,现金无法覆盖公司短债,偿债能力有隐忧。目前,公司的融资成本也是不断增加,2019年,2018年,2017年蒙牛的融资成本分别为6.44亿、5.51亿、4.00亿,同比增速分比为17%、37.71%、36.15%。(来源:新浪港股)

搜索更多: 蒙牛 |