|

优刻得的保荐人(主承销商)为中金公司,副主承销商为国泰君安证券,分销商为东方花旗证券。

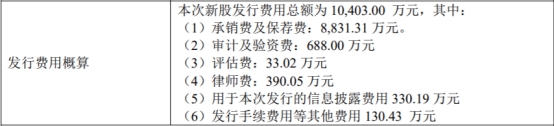

优刻得的发行费用总计1.04亿元,其中支付承销费及保荐费8831.31万元。

另外,优刻得支付立信会计师事务所(特殊普通合伙)审计及验资费688.00万元,支付北京市君合律师事务所律师费390.05万元。

中金公司在对优刻得的发行保荐书中称,优刻得实施募集资金投资项目是顺应行业发展,满足市场需求,保持发行人市场竞争力,促进发行人业务发展的需要。本次发行募集资金投入后,将完善优刻得研发体系,扩大生产规模,提高自主创新能力,推动业务开拓,改善财务状况,提高企业核心竞争力,促进优刻得的可持续发展。中金公司认为,优刻得所处行业具有较好的发展前景,发行人具备持续经营的能力,随着募集资金投资项目和未来发展规划的实施,发展前景看好。

在跟投方面,中金公司的全资子公司中国中金财富证券有限公司获配股票数量180.56万股,获配金额6000.00万元,占首次公开发行股票数量的比例3.09%,本次获得配售股票的限售期限为自本次公开发行的股票在上交所上市之日起24个月。

据北京青年报报道,优刻得成为A股市场上首家同股不同权的上市公司。作为市场上首个“吃螃蟹的人”,优刻得的股权设计也曾经惹来市场关注。

申报科创板之前,2019年3月17日,优刻得设置了特别表决权的安排。根据该项安排,优刻得共同实际控制人季昕华、莫显峰及华琨持有的A类股份每股拥有的表决权数量为其他股东(包括本次公开发行对象)所持有的B类股份每股拥有的表决权的5倍。

根据特别表决权的设置,三人合计持有优刻得64.71%的表决权。按照发行最多股数计算,发行完成后三人持有的股份及表决权分别为19.40%、54.61%。

在特别表决权机制下,共同控股股东及实际控制人能够决定发行人股东大会决议。基于此,如中小股东因对于发行人重大决策与控股股东持有不同意见而在股东大会表决时反对,受限于表决权差异,将难以对股东大会的表决结果产生实质影响。因此,优刻得在招股书等文件中也充分提示特殊公司治理结构导致的风险所在。(来源:中国经济网 记者 田云绯 华青剑) 共2页 上一页 [1] [2] 搜索更多: 优刻得 |