|

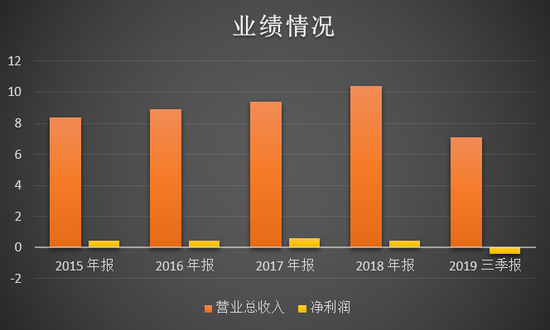

业绩方面,2015-2018年惠发食品的营业收入从8.37亿元上升至10.42亿元,但净利润却没有随着营收的增长而增长。除2017年实现净利润6002.66万元外,2015年、2016年和2018年分别实现净利润为4257.66万、4212.41万和4518.98万。

2019年惠发食品净利开始大幅下滑,去年上半年营业收入3.78亿元,净利润-4644.03万元,是近三年首次出现亏损。最新财报数据显示,去年前三个季度,公司营业收入7.09亿元,净利润-4112.10万元。

同花顺

盈利能力方面,惠发食品的销售净利率和销售毛利率一路下滑。2017-2019年的三季报显示,其销售毛利率分别为27.99%、24.32%和15.17%;销售净利率分别为5.16%、3.08%和-5.08%。

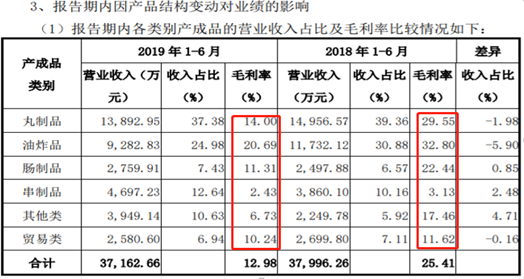

从具体的产品来看,2019年各类产品毛利率都出现不同程度的下降。

横向对比,惠发食品的毛利率低于同行业以鱼丸、蟹棒等为主产品的海欣食品(28.39%),高于以冷冻肉、火腿为主要产品的得利斯(10.65%)。

净利率的下滑主要体现在三费的挤压,2019年前三个季度销售费用同比增加30.48%、管理费用同比增加21.05%、财务费用同比增加25.92%。其中值得关注的是,与海欣食品、得利斯相比,在2018年惠发食品已经是管理人员人数和薪酬最多的公司,人数共381人,金额为3831.37万元。

运营方面,应收账款周转天数和存货周转天数较上年均有所上升。2018年三季报和2019年三季报,应收账款周转天数分别为43.7天和49.33天;存货周转天数分别为69.07天和70.13天。

惠发食品的偿债能力有所减弱,资产负债率由2017年三季报的40.34%上升至2019年三季报的50.3%。同时2019年三季报的流动比率和速动比率均小于1,分别为0.98和0.65。

短期借款由上年同期的2.04亿元上升至本年的3.7亿元,增长了1.66亿元。随之而来的是财务费用同比增长25.92%,增加了资金使用成本。

此外,惠发食品的第五大股东北京弘富成长投资管理中心(有限合伙)在2019年进行了多次减持。累计7次共减持525.75万股,套现金额约5508万元。持股比例由2018年底的4.8%下降到2019年三季报的2.79%。(来源:新浪财经 公司观察) 共2页 上一页 [1] [2] 搜索更多: 惠发食品 |