|

天能股份(天能电池集团股份有限公司)不久前披露了科创板首次公开发行股票招股说明书(申报稿)。公司选用第四项上市标准(预计市值不低于人民币30亿元,且最近一年营业收入不低于人民币3亿元),拟发行不超过11660万股,募集资金计划用于绿色智能制造技改等项目以及补充流动资金。

根据申报稿,天能股份主营电动轻型车绿色动力电池业务,产品主要为铅蓄电池和锂离子电池。其中,铅蓄电池的主营业务占比超过95%。

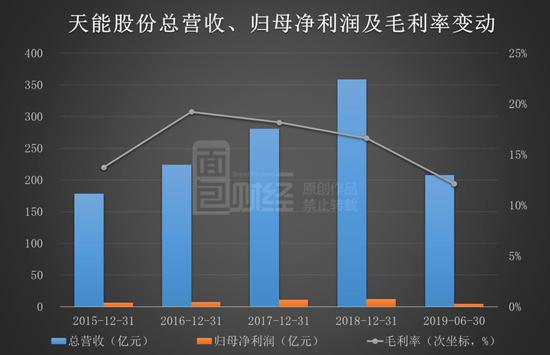

2019上半年,公司营收207.56亿元,同比增长37.22%;归母净利润4.68亿元,同比下滑11.19%。根据风险提示,公司存在利润大幅下滑甚至上市当年营业利润较上年下降50%以上的风险。

港股分拆子公司上市

天能股份成立于2003年,是港股上市公司天能动力(0819.HK)的控股子公司。截至2019年底,天能动力通过天能投资、天能控股及天能商业合计间接控制天能股份98.34%股份,为天能股份绝对控股股东。

天能股份也是天能动力的最主要资产。截止2019上半年,天能股份的资产总额约179.08亿元,约占到天能动力资产总额的九成。

根据申报稿,自2016年至2018年,天能股份总营收由223.85亿元增长至358.63亿元,归母净利润由7.92亿元增长至12.65亿元,年复合增速分别达到26.57%和25.37%。

具体来看,公司在此期间的业绩增长主要得益于电动轻型车新车配套需求及存量市场替换需求增加带来的铅蓄电池销量增加,以及新能源汽车市场的快速发展带来的锂电池销量增加。

2019上半年,公司营收延续增长趋势,同比增幅约37.22%,但归母净利润同比下滑逾10%。根据申报稿,利润下滑主要系铅蓄电池及锂电池受市场供需影响,产品价格下降所致。

由于公司产品主要应用于电动轻型车动力电池领域,会受到宏观经济形势以及居民可支配收入等因素影响,公司在申报稿中进行相关风险提示时表示,如果国内宏观经济形势持续不景气,居民可支配收入下降,将有可能降低消费者对电动轻型车的需求,进而给公司经营业绩带来负面影响。

此外,如果未来宏观经济环境、电池产品技术路线、电池制造行业国内外产业政策等出现重大变化、原材料价格剧烈波动、安全生产及环保要求重大调整、行业竞争加剧或融资成本大幅提升,可能导致公司利润大幅下滑甚至上市当年营业利润较上年下降50%以上的风险。

拟募资35.95亿元,其中10亿元用于补充流动资金

此次申请科创板上市,天能股份拟发行不超过11660万股,占发行后总股本的比例不低于10%;计划募资35.95亿元,用于绿色智能制造技改等项目以及补充流动资金。

申报稿中公司表示,募投项目均围绕主业及核心技术展开,项目的实施将有助公司扩大业务规模,提升盈利及研发能力,增强公司的市场竞争力。

募集资金中,有10亿元将用于补充公司流动资金,占比约28%。公司表示补充流动资金可减少公司债务性融资,优化资本结构,降低利息支出和财务费用。 共2页 [1] [2] 下一页 搜索更多: 天能 |