|

增值率高达143%

对于蒙牛来说,外延式并购不是陌生的词语,早在孙伊萍担任蒙牛总裁的时候,蒙牛就投入百亿资金收购了雅士利国际。

但让投资者感到失望的是,在并购之后,雅士利国际的业绩表现不及预期,还一度成为蒙牛的包袱。

有意思的是,孙伊萍还曾担任妙可蓝多的前身(广泽股份)的董事,而在宁高宁离开中粮集团(蒙牛大股东)之后,没多久,孙伊萍也辞去了蒙牛总裁。

而在卢敏放接任蒙牛总裁之后,便迅速对蒙牛进行了“刮骨式”改革,并大力发展奶粉业务,这让雅士利国际的业绩有了起色,并呈现蒸蒸日上的景象。

“企业在并购过程之中,必须注意三个方面,第一就是并购价格,价格不能过高,否则不利于企业股东利益,第二就是尽量挤出并购标的业绩水分,谨防后续业绩暴雷,第三则是并购之后的业务整合,”上述证券从业人士告诉《五谷财经》,蒙牛在战略入股妙可蓝多之后,头等大事应该是强化财务管控,换句话说,必须在董事会、监事会和财务部门上“制衡”柴琇,避免柴琇“一言堂”带来的恶劣后果,比如违规挪用巨额资金。

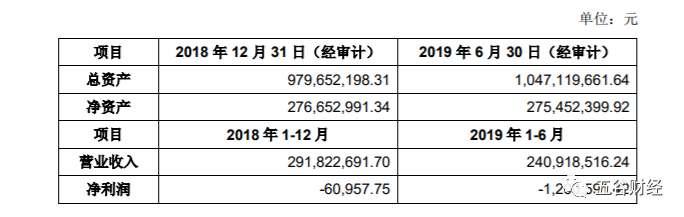

数据显示,2018年和2019年上半年,吉林科技分别实现营业收入约为2.92亿和2.41亿元,净利润则都为负数。换言之,吉林科技仍然处于净亏之中。

而根据中水致远资产评估有限公司于 2019 年 12 月 30 日出具的《资产评估报告》,吉林科技股东全部权益的评估值约为6.096亿元,而净资产账面价值约为2.512亿元,增值率在143%左右。

对于一家处于净亏之中的公司,蒙牛却愿意以143%的增值率进行战略入股,这多少都出乎投资者的意料。

对此,蒙牛方面表示,奶酪行业是乳制品消费升级的主流方向,而中国奶酪人均消费量较发达国家有较大差距,未来增长空间巨大,奶酪市场规模预计2023年翻倍;妙可蓝多奶酪业务近年高速发展抢占大量细分市场份额;蒙牛入股,主要基于对奶酪市场看好和战略站位。

乳业资深专家王丁棉则告诉《五谷财经》,未来几年,中国奶酪市场年均增长率应该会保持在20~25%之间,也许它将成为中国奶业发展的下一个拐点和拉动力。

然而,在中国奶酪市场上,来自新西兰的恒天然则是真正意义上的“巨无霸”,而随着伊利股份、光明乳业等国内外乳企强化奶酪业务,中国奶酪市场的竞争激烈程度可想而知。

“虽然妙可蓝多号称奶酪第一股,但在奶酪行业的市占率很低,或者可以说本土品牌在奶酪行业的市占率都不高,”上述证券从业人士指出,与有机奶粉、羊奶粉一样,奶酪行业未来也会呈现大品牌的竞争格局,在品牌力和渠道上并不占据优势的妙可蓝多,想要在奶酪行业“突围”,并非易事,这也是其引入蒙牛作为战略股东的原因之一。(来源:五谷财经) 共2页 上一页 [1] [2] 搜索更多: 妙可蓝多 |