|

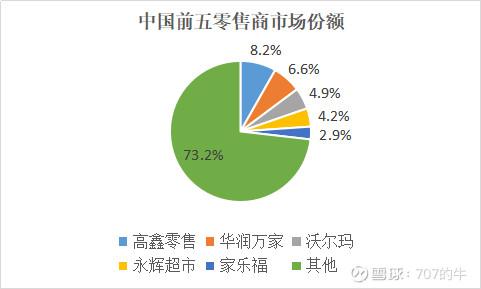

大润发市占率从13.8%提升到了15.7%,上升1.9%。华润,沃尔玛的市场份额几乎没变,反倒是永辉的增速惊人,从4.5%增长至8.3%,市场份额接近翻倍。背后的原因有很多,生鲜受电商冲击小,从创立到现在坚持聚焦主业,完善生鲜供应链等等。

生鲜的消费场景主要集中在线下,选择受电商影响小的领域作为突破口,这也是永辉精明的地方之一。把生鲜作为流量入口,再销售其他利润率较高的日常消费品,提升了整体利润水平。这个行业虽然不需要什么特别先进的核心技术,但也需要长期的积累和打造一幅巨大的供应链网络,而这些就是最大的杀手锏。

完善了物流运输体系之后,体量才能起来。规模做大之后盈利的关键还在于成本控制,永辉能做到70%的生鲜在产地直接采购;同时战略入股中百控股和红旗连锁,利用同类公司销售产品的相似性来扩大采购规模。所以永辉的生鲜成本远比菜市场和竞争对手要低得多,这也是其他公司亏损,永辉能实现持续盈利的原因。

三、有抄底机会吗

一个公司的股价长期上涨或者下跌,一定是市场的某种逻辑发生了变化。市场对永辉的认知偏差是可以改变的,这时候也是最容易赚钱的阶段。2019年前三季度永辉mini小店的铺设已经达到510家,和大店可以形成区位互补,填充了市场空缺。先社区附近开设的mini店,基于目标人群更有针对性,消费频率也更加频繁。

永辉早先进入市场的经验和先发优势可以帮助公司在线上业务上领先对手。生鲜低毛利,高损耗的属性,对供应链的要求要比其他商品高出很多。现在线上的生鲜市场渗透率不过5%,不管是行业龙头盒马,叮咚,每日优鲜还是小弟,都是亏损的。原因在于运输成本已经吞噬了一半的利润;资本的进入让线上业务竞争更加激烈;小体量的公司运输系统不完善带来的高损耗。

长期烧钱带来的资本消耗必定会引发竞争对手的退出,永辉的线下业务的盈利可以缓解线下烧钱的压力。所以永辉到家业务可以短期亏钱,但长期是可以盈利的。市场存在的理解偏差也给了投资者机会。

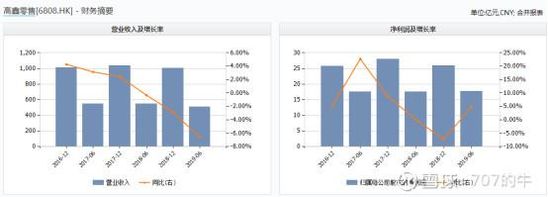

永辉的估值长期维持在50倍左右,最低也有35X PE,这也是大多数人存在疑惑的地方。如果把永辉和大润发,也就是现在的港股高鑫零售对比,就对市场的估值逻辑了然于胸了。高鑫零售2019年上半年营收510.3亿元,同比下滑6.6%,净利润17.7亿元,同比增长5.0%,远远不及永辉的营收增速20.6%,净利润增速51.1%。

目前高鑫零售估值是28X PE,永辉除了增速大幅高于它之外。还有一个逻辑就是永辉的生鲜营收占比45%,排名第一;高鑫零售占比35%。生鲜业务对供应链的高要求也是市场可以给出比大润发高出一定估值的原因。同样是生鲜业务占比41%的家家悦(603708.SH),体量和增速也大幅跑输永辉。

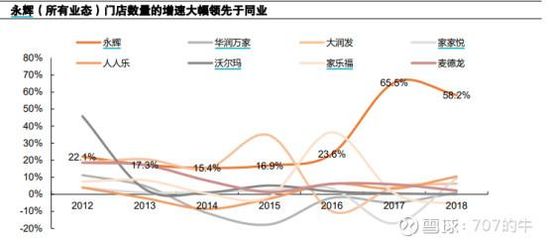

对于零售行业来说,衡量估值高低的另外一个因子是开店增速。永辉的门店数量增速从2014年15.4%快速增长到2018年的58.2%;远远超过国内的华润,大润发和国外的巨头沃尔玛和家乐福。其实永辉的股价和估值在这个阶段也得到了显著提升,说明开店增速也是能让公司业绩高增长的因素之一。

生鲜供应链越完善,门店数量可以开的越多;门店数量增速越快,业绩增速越快;不断形成正反馈,不论和历史估值对比还是同行业公司对比,这是永辉一直可以给与高估值的原因。

生鲜行业市场规模1.9万亿,排名前五的公司市占率还没超过27%,这是永辉在抢占市场蛋糕上存在的机会。同时公司估值已经位于十年来的底部,从永辉的三季报看,营收增速保持稳定,净利润增速加快,开店数量也超预期,基本面没有恶化的迹象;而股价却在一直下跌,这是不合理的。

永辉是行业龙头,近5年的市占率接近翻倍。同时股价和估值在这个阶段有足够的安全边际,市场存在的认知偏差给了投资者短期买入的机会,重点在于能否理解线上到家业务和mini店的战略布局对公司意味着什么。

来源: 雪球 作者: 707的牛 共2页 上一页 [1] [2] 搜索更多: 永辉 |