北京12月4日讯,近日,国家药品监督管理局食品药品审核查验中心接连发布三则飞检通报,其中,江苏鱼跃医疗设备股份有限公司(以下简称“鱼跃医疗”,002223.SZ)在检查过程中被发现产品存在缺陷。

鱼跃医疗今年的三季报显示,公司前三季度收入与净利润相比往年增速明显放缓,乏力增长的同时公司应收账款大幅增长远超收入增幅。媒体分析称,这表明公司采取了更加激进的赊销政策,背后传递出来的信息是公司产品竞争力极有可能在持续下降。

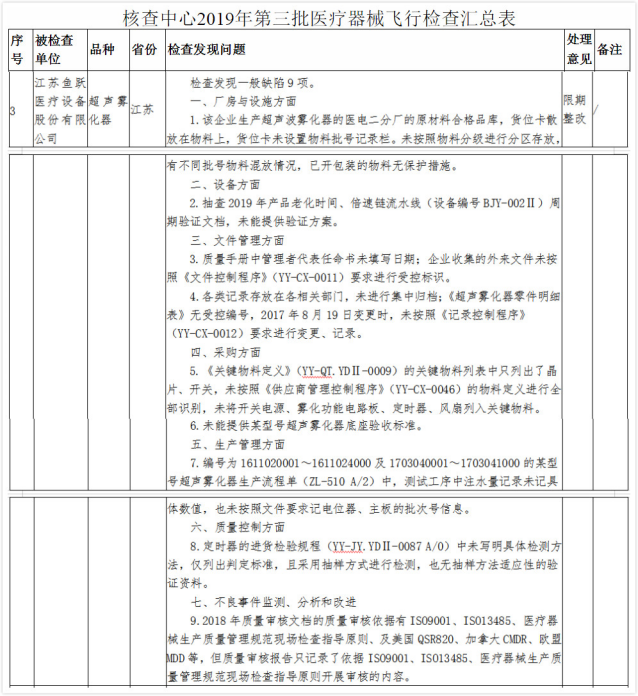

超声雾化器存在一般缺陷9项 鱼跃医疗遭限期整改

11月13日,核国家药品监督管理局食品药品审核查验中心发布的《医疗器械飞行检查情况通告(2019年第3号)》显示,本次检查中,鱼跃医疗的超声雾化器存在一般缺陷9项,包括货位卡未设置物料批号记录栏、产品老化时间及倍速链流水线未能提供周期验证文档及方案、质量手册中管理者代表任命书未填写日期、各相关部门记录存放未集中归档、定时器进货检验规程中未写明具体检测方法、未能提供某型号超声雾化器底座验收标准等问题,核查中心责令其限期内整改。

据不完全统计,这已不是鱼跃医疗近年第一次被责令整改。国家药品监督管理局食品药品审核查验中心网站境外检查专栏于2018年1月19日发布的《对Metrax GmbH境外生产现场检查结果通报》显示,鱼跃医疗全资子公司苏州鱼跃医疗科技有限公司生产的半自动体外除颤器、心脏除颤仪存在6项缺陷,包括操作规范与技术要求不一致、现场发现部分包装物料、半成品无状态标识、部分程序文件和标准操作规程欠缺等问题。核查中心要求该公司在收到《进口医疗器械境外生产现场检查结果》50个工作日内,以书面形式(中英文)向核查中心告知整改情况。

此外,据天眼查显示,鱼跃医疗于2019年1月28日因违反《医疗器械监督管理条例》遭丹阳市市场监督管理局罚款;2016年6月2日因虚假宣传被保定市竞秀区工商行政管理局罚款1.5万元;2014年12月8日因欺骗性交易行为被镇江市工商行政管理局罚款3万元。

实控人吴光明入百富榜 曾因内幕交易被证监会罚没近3700万

据中国经济网记者查询发现,鱼跃医疗成立于2007年6月28日,是一家以提供家用医疗器械、医用临床产品及相关医疗服务为主要业务的公司,产品主要集中在呼吸供氧、血压血糖、康复护理、医疗急救、手术器械及提供医院消毒感染控制解决方案等领域,注册资本10.02亿元,于2008年4月18日在深圳证券交易所挂牌,吴光明为法定代表人、实控人、最终受益人、董事长,吴群为副董事长、总经理,截至2019年9月30日,江苏鱼跃科技发展有限公司为第一大股东,持股2.66亿股,持股比例26.53%,吴光明为第二大股东,持股1.03亿股,持股比例10.32%,吴群为第三大股东,持股7738.98万股,持股比例7.72%。

鱼跃医疗2019年半年度报告显示,吴光明与吴群系父子关系,共同控制鱼跃医疗控股股东江苏鱼跃科技发展有限公司。在《2017胡润全球富豪榜》中,吴光明、吴群父子以16亿美元的财富排名第1386位,同时入选2017年江苏省十大富豪排行榜。2017年10月份,胡润百富榜公布,吴光明、吴群父子以225亿元排名第129位。

然而吴光明在荣登百富榜的背后,却曾因内幕交易被证监会处罚。2018年5月25日晚间,鱼跃医疗发布公告称董事长吴光明收到中国证监会《行政处罚事先告知书》,因内幕交易及短期交易将被罚没近3700万元。据证券日报报道,2016年12月初,花王股份筹划现金分红及资本公积转增股本这一内幕信息,肖国强系花王股份董事长,也是内幕信息知情人。吴光明和肖国强关系密切,在内幕信息敏感期频繁联系,并利用控制的他人名字三个证券账户买入“花王股份”51.96万股,获利约919.10万元。

除内幕交易外,公告披露吴光明还存在短线交易旗下两家上市公司股票的违法违规行为。2015年7月16日至2015年10月27日期间,吴光明利用其控制他人账户累计买入鱼跃医疗232.27万股,买入金额合计约7702.58万元,其后所购股份全部卖出,卖出金额合计约8900.02万元。2015年7月2日至2016年1月19日期间,吴光明利用其控制他人账户累计买入万东医疗406.50万股,买入金额合计约1.56亿元,后卖出约139.94万股,卖出金额合计3993.31万元。

内生增长乏力寻求收购拉增长 应收账款大增

2019年12月3日,鱼跃医疗开盘价19.28元。截至当日收盘,鱼跃医疗收报19.23元,跌0.1元,跌幅0.5 2%。成交额1.25亿元,总市值192.78亿元。

据证券市场周刊报道,2019年前三季度,鱼跃医疗实现收入35.56亿元,同比增长11.82%;净利润7.13亿元,同比增长13.51%。相比往年,鱼跃医疗增速明显放缓。财报显示,2015至2018年,公司收入同比增速分别为25.09%、25.14%、34.14%、18.12%,净利润同比增速分别为22.67%、37.3%、18.45%、22.82%。

值得警惕的是,鱼跃医疗增速放缓的同时应收账款却出现大幅增长,2019年三季度末相比上年同期增加39.91%至14.82亿元,远远超过收入增幅水平。对此,鱼跃医疗解释称,主要是公司上年年末基数较小且销售规模逐渐加大所致。但如果应收款和收入增幅保持一致,上市公司可以说是因为销售规模加大所致,但鱼跃医疗显然应收账款增幅远超收入增幅,这表明公司采取了更加激进的赊销政策,背后传递出来的信息是公司产品竞争力极有可能在持续下降。

内生增长乏力的鱼跃医疗,在过去寻求通过收购来维持增长。2018年5月,鱼跃医疗与全资子公司苏州鱼跃医疗科技有限公司共同以5.37亿元收购上海中优38.38%的股份,本次收购完成后,公司合计持有上海中优100%股份。交易对方承诺,标的公司2017至2019年实现的净利润数分别不低于9200万元、1.12亿元、1.42亿元,根据2017年年报,上海中优当年净利润额仅比承诺值多22万元;根据2018年年报,上海中优当年扣非净利润仅比承诺值多300万元,两年的业绩承诺均属于精准达标。

随后,鱼跃医疗今年三季度又连续实施两笔投资。10月9日,公司以4200万元认购江苏视准医疗器械有限公司新增的注册资本2100万元,另外2100万元计入江苏视准资本公积,本次投资完成后,上市公司将持有江苏视准20.96%的股权;同月31日,鱼跃医疗发布公告称,拟以自有资金 3742万元收购苏州六六视觉科技股份有限公司95.95%的股份。(来源:中国经济网 记者 孙辰炜 徐自立 马先震)

搜索更多: 鱼跃医疗