由此带来的利息支出自2016年起急剧增加,利息支出占净利润比重由20%起走高,侵蚀公司净利润。

2018年太安堂利息支出更是高达1.29亿元。

2019年上半年,太安堂利息支出占净利润比重超过144%,即上半年来公司挣的钱还不足以用来偿还利息。

债台高筑带来的高杠杆,终于显现了它的威力,开始反噬。

2019年6月末太安堂未受限资金仅为2.11亿元,相对2021年即将到期的9亿元公司债券,尚有6.89亿元的资金缺口。照目前的情况看,公司债券可能将存在到期未能及时兑付的风险。

五、颓势渐显

如果把目光进一步聚焦至太安堂的财务状况,随着时间的推移,个别指标或现象显示公司的财务情况正在恶化。

(一)中药业务萎缩,盈利能力下降

自2014年太安堂改变收入统计口径以来,近六年的主营收入情况如下:

从图中可以明显看到, 尽管主营收入规模在不断扩大,但贡献收入的主要是“康爱多”医药电商平台带来的药品批发、零售业务。该项业务的毛利率在2018年仅为20.83%,2019年上半年下降至18.14%。

而中成药制造及其他业务、中药材类业务及健康产业开发产品(房地产)三类收入均呈现出先增长后萎缩的趋势。

尤其是中成药制造及其他业务和中药材类业务,前者2018年收入较2017年下降18.8%,2019年1-6月较上年同期下降36.36%,已经连续一年半业绩下滑;后者2019年1-6月整体业绩萎缩至0.88亿元,较去年同期下降57.89%。

中成药制造业务是太安堂的发家业务,近三年毛利率保持在52%~55%区间;中药材业务则是太安堂砸重金建造种植及养殖基地带来的增收业务,毛利率从2014年的54.81%下跌至2019年上半年的13.74%。

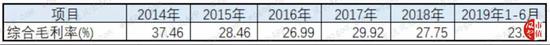

受种植成本上升和收入结构调整影响,2014年起太安堂综合毛利率呈波动下滑趋势,整体盈利能力下降。

自2018年起,太安堂净利润开始下降,2019年1-9月净利润仅为0.89亿元,创下2013年以来的历史新低。

2016年起,太安堂扣非后净利润曲线与净利润曲线偏离越来越大,2018年扣非后净利润仅为当年净利润的14.18%。2018年总体小幅下降的净利润,是靠处置全资子公司金皮宝置业75%的股权获得的收益换来的。

从这点看,剥离重资产业务是必然的,不然2018年就没有利润了。

值得一提的是,处置金皮宝置业75%股权带来的,还有截至目前趴在太安堂账面4.35亿元的“其他应收股权转让款”。如2019年末该笔股权转让款能全额收回,2018年期末单独计提的3665万元股权转让款坏账将转为2019年的净利润。

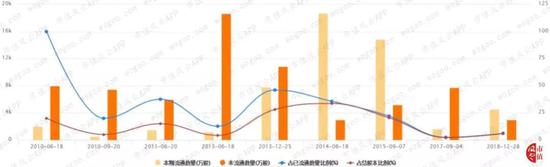

(二)存货周转减缓

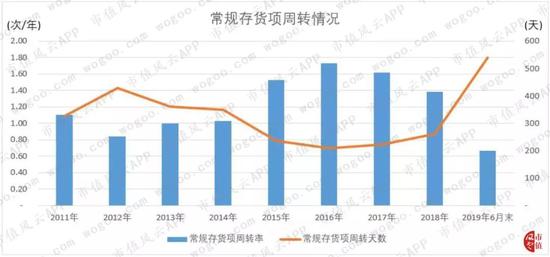

风云君在前文中提及太安堂账面存货中包含“健康产业”、“医药电商产业”,剔除这些与房地产相关的医药企业非常规存货项目,太安堂的常规存货项目周转情况如下图所示:

2012年起存货周转率逐渐上升的良好趋势在2016年中断,自2016年起太安堂常规存货项目的周转天数持续上升,一直在208~260天的区间内徘徊,并在2019年6月末剧增至540天。

这意味着原本不到9个月就能销售完的存货,到了2019年6月末需要卖1年半才能卖完。

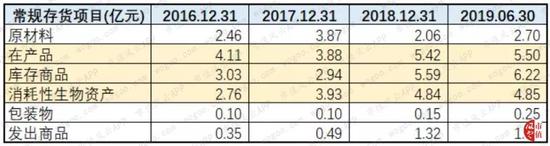

从最近四年常规存货项目的构成表不难看出,常规存货周转减缓主要由在产品、库存商品、消耗性生物资产(山参、林麝等)在2018年期末、2019年6月末库存增加导致。

结合刚刚提及的中药材业务、中成药制造业务销售收入大幅下降的事实,太安堂存货由于滞销导致的周转情况恶化在短时间内无法缓解。

而太安堂从来未计提过存货跌价准备的存货,将可能存在一定的存货跌价风险。

(三)吝啬的分红

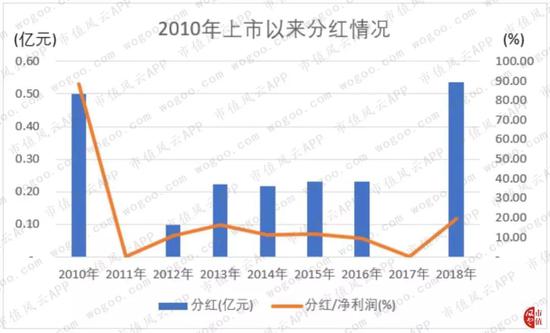

自2010年上市以来,与太安堂疯狂募资形成鲜明对比的,是其吝啬的分红。

太安堂上市9年,仅7年分红,分红金额占当年净利润比重从2010年上市起直线下跌,2018年好不容易达到19.51%,已是上市后新的历史记录。

从累计总额看,太安堂上市9年累计分红2.04亿元,仅占累计净利润的12.99%,仅占非公开发行股票募集资金净额的5.79%!

没错,太安堂在A股市场花式捞钱捞了35.18亿元,却只回馈了2亿元给股东……

而同为中医药企业的同仁堂,自1997年上市以来不仅一年不落地保持分红,累计分红总额高达36.42亿元,是上市以来募集资金净额3.4亿元的10.63倍~

这样一比,太安堂瞬间被秒成了渣渣。

(四)高比例股权质押

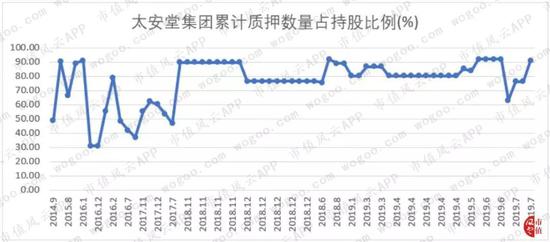

自2011年9月起,控股股东太安堂集团及一致行动人开始将公司股权质押进行借款融资。

(数据来源:choice数据库)

仅太安堂集团本身,2014年9月起即持续将上市公司股权质押,2018年11月以后,其累计质押数量占持股比例基本保持在80%的高位,屡屡触发平仓预警。

同时,太安堂集团的一致行动人金皮宝投资(实控人之妻柯杏銮100%控股)、柯少芳在2017年至2019年4月期间也将其持有的上市公司股权质押,累计质押数量占持股比例甚至一度高达100%。

截至2019年7月,公司控股股东太安堂集团持有的1.4亿股公司股份仍处于质押状态,占其所持公司股份总数的63.18%,占公司股份总数的18.27%。

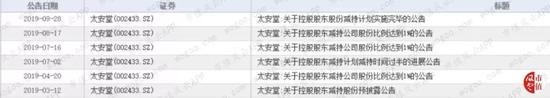

(五)“迟来”的减持

2019年以前,太安堂背后的柯氏家族,一直未减持上市公司股票。直到2019年3月,由实控人柯树泉、其儿子柯少彬(上市公司董事长)100%持股的太安堂集团终于忍不住,开始“迟来”的大手笔减持。

(来源:choice数据库)

短短半年内,太安堂集团减持3449万股,持股比例从减持前的32.69%下降至28.31%,累计套现不少于1.84亿元。

(限售股解禁时间表,来源:choice数据库)

对照上面的公司限售股解禁时间表来看,控股股东没有在限售股解禁后立即减持套现,反而选在了2019年3月至9月这个基本无资本运作的时间段,结合风云君在上文中提及的种种不妙的财务迹象,让人不禁联想,实控人是否也对公司在使劲折腾之后的不妙形势,缺乏信心了呢?

2019年10月22日,太安堂集团、金皮宝投资和柯少芳与个人欧明媚签订《股权转让协议》,拟将上市公司合计5%的股份以1.75亿元的交易价转让给欧明媚。

预计转让后金皮宝投资将跌出上市公司前十大股东名单。

六、结语

从靠由独门秘方制成的“皮宝霜”打出三分天下,到全产业链布局、兼职房地产开发商开发房地产、兴建博物馆,太安堂这一路走来,走出了有别于一般中医药企业的风采。

然而风光的背后,是如今难看的财报:

巨额的固定资产投入;

存货中遗留的“健康产业开发产品”、滞销的药材造成的常规存货项目周转减缓;

有息负债高企;

自由现金流基本为负,净现比远小于1,现金流备受考验;

中药材、中成药制造业务萎缩,目前主要靠非经损益贡献利润;

……

用一句话概括:槽点太多,都是自己作的。

2018年了,太安堂才打出要“剥离重资产业务,回归主业”的口号,希望藉由主打 “不孕不育”独家产品“麒麟丸”的二次开发、模仿片仔廣推出的“皮宝药妆”系列护肤产品作为新的利润增长点。

对此,风云君只能遥祝其顺利吧。

即使不顺利,花式捞了35亿,扣除分红返还的2亿,还有33亿呢。

够本了。

来源: 市值风云 作者 | 关尔

共2页 上一页 [1] [2]

搜索更多: 太安堂