北京11月4日讯,10月29日晚间,爱尔眼科(300015.SZ)发布《发行股份及支付现金购买资产并募集配套资金预案》。预案显示,爱尔眼科本次拟将30家医院股权一口气揽入囊中。同时,公司股票于10月30日复牌。

复牌当日,爱尔眼科收报40.09元,涨幅5%。10月31日,爱尔眼科收盘下跌1.32%,报39.56元。11月1日,爱尔眼科收盘上涨6.02%,报41.94元。

近年来,爱尔眼科通过产业基金持续扩张,加速在全国布点眼科医院,由此形成的商誉雪球也越滚越大。本次交易若能完成,爱尔眼科预计还将增加较大的商誉金额。

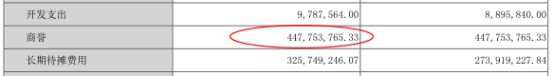

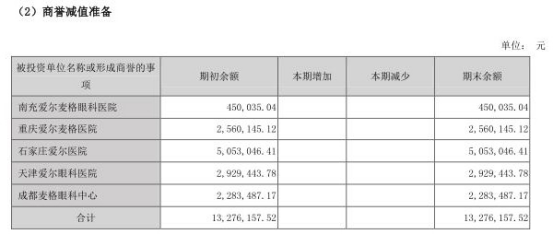

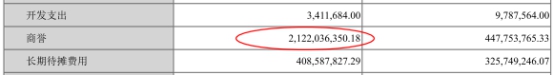

截至2019年上半年末,爱尔眼科收购45家医院累计形成商誉账面原值26.08亿元,对11家医院计提商誉减值准备1.68亿元,调整后商誉为24.40亿元。

2019年三季报显示,爱尔眼科最新商誉为24.42亿元,占净资产比例37.89%,占总资产比例21.25%。

据悉,爱尔眼科通过产业基金设立的医院和资产目前仍存续200余家,而产业基金投资期限一般五年,业内人士分析认为,随着收购期的来临,爱尔眼科的商誉风险将会更大。

今年上半年,爱尔眼科负债总额50.35亿元,其中短期借款期末余额10.8亿元,较期初增长8亿元,一年内到期的非流动负债合计2.71亿元。三季度末,爱尔眼科负债总额46.87亿元,短期借款5.80亿元,但一年内到期的非流动负债合计13.06亿元,较年初增长1029.13%。

截至2019年三季度末,爱尔眼科三大股东累计质押股份3.88亿股。公司实际控制人、董事长陈邦持股数量5.07亿股,质押股份2.03亿股,质押股份数量占其所持股份数量40.18%。

中国经济网记者就本次收购有关问题对爱尔眼科方面进行采访,截至发稿未收到回复。

一口气收购30家医院股权

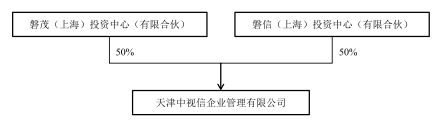

根据预案,爱尔眼科拟以发行股份方式购买磐信(上海)投资中心(有限合伙)(下称“磐信投资”)、磐茂(上海)投资中心(有限合伙)(下称“磐茂投资”)合计持有的天津中视信100%股权,拟以发行股份及支付现金方式购买众生药业持有的奥理德视光100%股权与宣城眼科医院80%股权(该等股权对应的交易作价中的70%部分拟由上市公司以现金方式支付),拟以发行股份方式购买李马号、尚雅丽、重庆目乐、杭州仰健拟合计持有的万州爱瑞90%股权与开州爱瑞90%股权,该等股权的预估值和初步交易作价尚未确定。

经交易各方协商一致,本次发行股份购买资产的股份发行价格为27.78元/股。截至预案签署日,本次交易标的资产的审计、评估工作尚未完成,预估值及初步交易作价尚未确定。

同时,爱尔眼科还拟向不超过5名特定投资者以发行股份方式募集配套资金,募集配套资金总额预计不超过本次拟以发行股份方式购买资产交易价格的100%,拟用于支付本次交易的现金对价、本次交易相关中介机构费用及补充上市公司流动资金。

本次募集配套资金发行股份的数量不超过上市公司本次交易前总股本的20%(即不超过6.20亿股),最终发行数量将在中国证监会核准后,按照《发行管理办法》的相关规定,根据询价结果最终确定。

截至预案签署日,爱尔眼科总股本为30.98亿股,控股股东爱尔投资直接持有上市公司37.81%的股权,实际控制人陈邦直接持有爱尔投资79.99%股权并直接持有上市公司16.37%股权。

本次交易后,预计爱尔投资仍为上市公司的控股股东、陈邦仍为上市公司的实际控制人。

公开资料显示,天津中视信是为本次交易设立的公司,磐信投资持有50%,磐茂投资持有50%,而磐信投资和磐茂投资均系中信产业投资基金管理有限公司旗下的基金。

根据预案,天津中视信于2019年10月22日分别与湖南爱尔中钰眼科医疗产业投资合伙企业(有限合伙)(下称“中钰基金”)、南京爱尔安星眼科医疗产业投资中心(有限合伙)(下称“安星基金”)、湖南亮视交银眼科医疗合伙企业(有限合伙)(下称“亮视交银”)签署了股权收购协议,向其收购阿迪娅爱尔、安庆爱尔、百色爱尔、大连爱尔、大同爱尔等合计26家眼科医院有限公司股权。

中钰基金、安星基金、亮视交银均为爱尔眼科参与设立的产业基金。

本次交易可拆解为两步,先由天津中视信从中钰基金、安星基金、亮视交银收购26家医院的部分股权,然后再由爱尔眼科通过发行股份方式取得天津中视信100%股权。也就是说,爱尔眼科本次引入了中信产业基金,最终目标是收购26家医院的股权。

此前,爱尔眼科对这26家医院均有投资。根据天眼查,爱尔眼科持有中钰基金9.8%的股权,通过全资子公司分别间接持有安星基金19%的股权以及亮视交银19.5%的股权。

通过本次交易,爱尔眼科对这26家医院的控制将得以增强。

爱尔眼科对外披露,爱尔产业基金因存续期所限,公司直接对其发行股份存在一定的局限,而中信产业基金通过天津中视信“先接手、后出售”成为公司的战略投资人,并根据相关规定锁定未来所持爱尔眼科股份,爱尔眼科则由此扩大网络版图,进一步强化规模效应。

本次爱尔眼科还拟以发行股份及支付现金方式购买众生药业持有的奥理德视光100%股权与宣城眼科医院80%股权,拟以发行股份方式购买李马号、尚雅丽、重庆目乐、杭州仰健拟合计持有的万州爱瑞阳光眼科医院90%股权与开州爱瑞阳光眼科医院90%股权。

至此,爱尔眼科本次拟收购眼科医院共30家。

根据预案,本次交易作为非同一控制下企业合并,交易完成后在上市公司合并资产负债表中预计将增加较大的商誉金额。

本次交易预计构成重大资产重组,预计不构成重组上市,预计不构成关联交易。

对11家医院计提商誉减值准备1.68亿元

公开资料显示,爱尔眼科自2014年后引进产业基金,产业基金投资期限一般五年。目前在全国范围内,爱尔眼科通过产业基金设立的类似医院和资产仍存续200余家。

中国经济网记者注意到,近年来,爱尔眼科商誉不断增长。2009年上市时,爱尔眼科商誉459.55万元,为2008年7月公司收购广州英智眼科医院(后变更名称为广州爱尔眼科医院有限公司)90%的股权形成。

2016年,爱尔眼科商誉账面原值4.61亿元,由收购18家医院形成。爱尔眼科对5家医院计提商誉减值准备1327.62万元,调整后商誉为4.48亿元。

2017年,爱尔眼科商誉账面原值21.38亿元,由收购30家医院或资产形成。爱尔眼科对6家医院计提商誉减值准备1638.41万元,调整后商誉为21.22亿元。

2017年,因市场布局规划调整,成都麦格眼科中心有限公司于2017年5月5日注销,使爱尔眼科商誉减少228.35万元。

2018年,爱尔眼科商誉账面原值21.89亿元,由收购33家医院或资产形成。当年,爱尔眼科共新增商誉减值准备1.11亿元,累计对11家医院计提商誉减值准备1.28亿元,调整后商誉为20.62亿元。

共2页 [1] [2] 下一页

搜索更多: 爱尔眼科