|

踩雷高溢价并购

除了上述案件外,华昌达还尝到了昔日高溢价并购的苦果。

近日,公司发布公告称,2014 年9月,公司收购上海德梅柯100%股权。北京中企华资产评估有限责任公司对上海德梅柯100%股权进行了评估。以2013年12月31日为基础,以收益法评估上海德梅柯100%股权对应的价值为6.3亿元,双方最终确认以6.3亿元交易作价收购上海德梅柯100%股权,该收购事项形成商誉5.26亿元。

2019年上半年,受汽车行业整体下滑影响以及公司诉讼事项影响,上海德梅柯订单数量大幅下降,营运成本大幅增加,经营业绩低于预期,导致合并范围商誉的减值,公司已于2019 年半年度报告计提与上海德梅柯相关的商誉减值准备金额为6538.93 万元。2019 年第三季度,由于经营业绩持续下滑,公司根据测试结果拟新增计提与上海德梅柯相关的商誉减值准备金额为6920.21 万元。

公司称,本次计提商誉减值准备金额为6920.21万元,该项减值损失计入公司2019年第三季度合并损益,导致公司2019年第三季度合并报表归属于母公司所有者的净利润减少6920.21万元。

于2011年12月上市的华昌达是一家智能自动化装备工业集团,其业务涵盖工业4.0、机器人集成自动化、输送/物流仓储自动化、航空航天装备和动力总成产品等。

据统计,上市以来,华昌达已发起收购案件9件,涉及的并购标的就达到11家。可以说,公司主要是通过并购重组支撑业绩。

除了上述收购外,公司还于2015年收购美国知名的机械化智能输送装备公司DMW.LLC和物流仓储自动化系统集成企业W&H,布局仓储物流自动化;2016年公司收购中国先进军用智能自动化系统集成提供商西安龙德科技公司,加码布局航空航天制造自动化。

有业内人士分析,华昌达通过国际并购,注入先进技术,快速完成技术研发、为公司增加深层次研发思维碰撞的机会,两次国际范围内的并购,加强了公司输送装备类业务在全球市场的竞争力,增强了输送事业部国内板块的竞争力,帮助公司的智能装备制造在全球实现“弯道超车”式的全面升级。

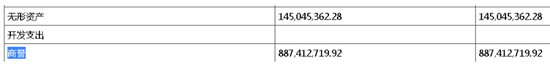

但是,这种“弯道超车”却在控股股东的欠债外逃之下出现了脱轨,有翻车的趋势。而公司因并购而产生的高商誉也成为一大隐患。据2019年中报显示,公司年初商誉为8.87亿元。

来源: 富凯财经 共2页 上一页 [1] [2] 搜索更多: 华昌达 |