眼睛近视情况越来越普遍,风云君也是近视人群之一,帅气的鼻梁上每天都被镜框压着,本来98分的颜值,硬生生的给拉到95分。

风云君在翻上市公司年报的时候,发现了一个让广大近视患者喜大普奔的公司——国内角膜塑形镜行业龙头企业欧普康视(300595.SZ)。据说该公司的产品可以让像风云君这样的近视群体摆脱“伪学霸”形象,视力回复到正常水平。

欧普康视成立于2000年,并于2017年1月在创业板上市,公司的实控人为陶悦群。接下来,风云君就带着大家从财务的角度一起了解一下这家公司。

一、公司产品介绍

欧普康视定位于非手术视力矫正领域,是一家专业从事硬性角膜接触镜及护理产品的设计、研发、生产和销售,并提供技术支持与培训服务的硬性视角膜接触镜综合服务商。

该公司是我国大陆地区唯一获得国家食药监总局颁发的角膜塑形镜产品注册证的生产企业,也是少数获得硬性角膜接触镜产品注册证的生产企业之一。其产品涵盖角膜塑形镜、普通硬性角膜接触镜及护理产品等多个系列。

角膜塑形镜使用寿命一般在1.5至3年,每天的使用时长按8小时计算的话,每片总的使用时长约为4,380小时-8,760小时。角膜塑形镜需要根据不同近视患者的视力矫正需求,针对其眼部视光特点进行特殊检查,进行规范的验配流程后进行个性定制化生产,是一种非标产品。

“梦戴维”系列角膜塑形镜是公司的核心产品,是一种经特殊设计的硬性透气角膜接触镜。适合8岁以上,近视度数600度以下,散光度数175度以下的患者。

角膜塑形镜是一种采取可逆性、非手术物理方法矫正视力的医疗器械。角膜屈光手术要求近视患者的年龄在18岁以上,而“梦戴维”系列角膜塑形镜适用的年龄区间更广泛,同时无需手术,避免了术后风险。

患者在睡眠状态下配戴8-10小时后,由于镜片与角膜之间泪液层分布不均,由此产生的流体力学效应以及眼睑对镜片中央的压力能改变角膜几何状态,使眼球中央变平,眼轴缩短,从而使得近视患者在取下镜片后的一段时间内,角膜仍可以维持其改变后的形状,可暂时降低甚至消除近视度数,使裸眼视力回复正常水平。

那高度近视患者也想通过这种方式治疗咋办呢?放心,公司还有“日戴维”系列镜片。该系列适用于600度以上高度近视、角膜散光超过100度、两眼度数差别超过200度、近视加深以及角膜屈光手术后有残留度数的近视人群。

另外,“日戴维”系列下还有个子品牌“华锥”特殊角膜接触镜片,主要适用于有圆锥角膜病患者。

护理产品主要包括舒润液、护理液等,欧普康视2017年上市时没有生产护理产品,主要是外购作为镜片配套产品出售给客户。

据公司年报披露,新生产基地规划中年产80万瓶护理产品的无菌生产车间的装修与设备安装已基本完成,正在进行调试、检测,预计将在2019年下半年正式投产。

我们接着来看下欧普康视近年来的发展情况如何?

二、财务分析

(一)成长能力分析

1、收入和利润表现良好

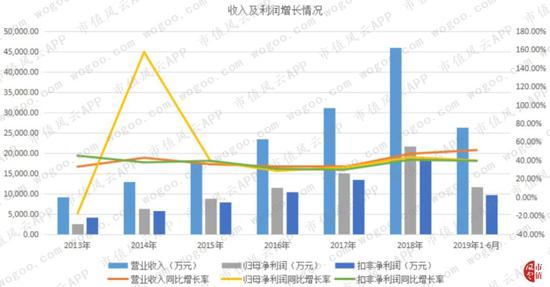

2013年至2018年,公司的收入规模从0.91亿元增加至4.58亿元,年均复合增长率达到38.18%,增长较快;归母净利润从0.25亿元增加至2.16亿元,年均复合增长率高达54.2%,归母净利润的增长速度比收入还要快;扣非净利润从0.41亿元增加至1.9亿元,年均复合增长率为35.57%,表现也不错。

从历年的同比增长率来看,公司上市以来,收入和利润的增长率比较稳定,均保持在29%以上,且2018年达到40%以上,增长势头比较强。

另外,2019年上半年,公司实现收入2.62亿元,同比增长率为51.08%;归母净利润和扣非净利润分别为1.17亿元和0.98亿元,与上年相比分别增长39.75%、39.42%。

(数据来源:choice数据)

2、核心技术产品收入占比有所下滑

公司的营业收入持续上升,但2013年至2018年,核心技术产品收入占收入的比重却呈现下降的趋势,从85.92%一路下滑至不到70%。说明公司核心技术产品收入的增速没有跟上其他配件产品收入的增速。

(数据来源:公司招股书及choice数据)

3、直销比例上升

公司采用经销为主,直销为辅模式进行销售。经销模式下,公司选择区域内合作经销商,由经销商对所属区域医疗机构进行开发和产品销售;直销模式下,公司直接向医疗机构销售产品。

当然了,经销模式下,公司肯定需要让利一部分给经销商,毛利率要比直销模式低一些。2017年至2019年上半年,直销模式下的毛利率要比经销模式下的毛利率高出9个百分点左右。

2013年至2017年之前,直销模式下的销售占比分别为:39.25%、34.97%、30.79%、30.44%,呈逐步下滑趋势;2017年开始,直销销售收入开始持续上升,且2019年上半年,公司的直销收入超过经销收入,占比达到54.15%。公司的直销比例上升意味着盈利空间可能会有好转。

(数据来源:公司招股书及各年年报数据整理)

(二)产销量情况

公司收入增长的挺快,那产能跟不跟得上呢?

据公司招股书披露,2013年至2015年,硬性角膜接触镜的产能持续增加,且产能利用率提高,日戴维系列产品的产销率逐步上升,但是梦戴维的产销情况有下滑的趋势。

(数据来源:公司招股书及各年年报数据整理)

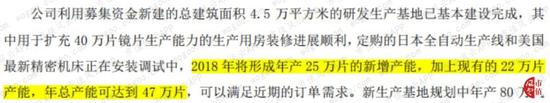

2016年和2017年,产能利用率均达到100%以上,公司出现了产能不足的情况。因此可看出,公司募集资金扩建年产40万片硬性角膜接触镜及配套件系列产品项目的必要性。2018年9月,研发生产基地达到预定可使用状态,公司产能增加至年产47万片。

(数据来源:公司2017年报)

2017年上市后,公司没再区分产品系列。从整体上来看,产销量有所上升,但是2018年新增产能未被充分利用。

(三)盈利能力分析

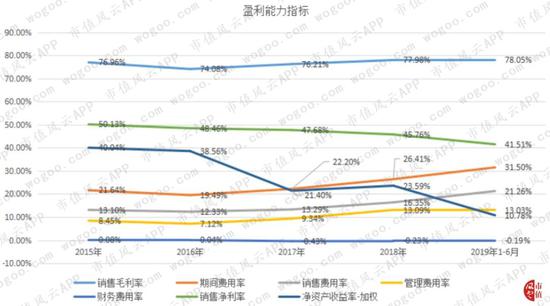

2015年至2019年上半年,欧普康视的毛利率分别为76.96%、74.08%、76.21%、77.98%、78.05%,由于2017年以来,公司在直销模式方面的发展,使得公司的毛利率有进一步上升的趋势。

净利率分别为50.13%、48.46%、47.68%、45.76%、41.51%,上市以来逐步下滑,好在下滑幅度还不算很大。从下图分析来看,主要是期间费用率逐步上升所致。

期间费用率中的财务费用率比较稳定,而销售费用率和管理费用率呈现出上升的趋势,因此导致了公司净利率的下滑。

(数据来源:choice数据)

随着公司业务规模的扩大,公司职工薪酬费用、折旧费增加,同时新设公司导致租赁费及装修费增加,这是使得公司销售费用增加的主要原因。

除上述原因外,公司摊销限制性股权激励费用也致使管理费用增加。目前来看,公司的费用管控能力不是很强。

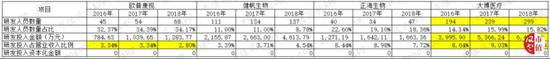

(四)研发投入不足

2014年至2018年,公司的研发投入从550.31万元,增加至1,283.77万元,研发团队由31人增加至68人。然而,公司的研发投入占营业收入的比重却呈逐年下降的趋势,研发力度稍有不足。

与此同时,公司的销售费用率却呈现出逐年增加的趋势,且销售费用占营业收入的比重在20%左右。

由此也可看出,公司对销售的重视程度远远高于研发。销售固然重要,但是对于医疗行业来讲,研发也是相当重要的。

(数据来源:公司各年报数据整理)

我们再看看同行业中别家公司的研发情况如何。

欧普康视无论是从研发投入绝对数,研发投入占比,还是研发团队建设,与其他三家公司相比较来看,均不占优势。看来,研发方面还得下功夫呀!

(五)对供应商的依赖性降低

2013年至2016年,公司向前五大供应商采购的比例均在90%以上,2017年开始呈下降的趋势。其中向第一大供应商采购金额占比分别为:70.57%、82.25%、82.66%、88.34%、80.4%、68.11%。从数据上来看,公司对供应商的依赖性比较强。啥原因呢?

我们在上文中提到公司在2017年之前,自己是不生产护理产品的,主要靠外购。因此,占采购比例较大的就是护理产品的采购。但是,随着公司在护理产品产能方面的投入,外购的比例有所减少,能进一步降低对第一大供应商的依赖。

共2页 [1] [2] 下一页

搜索更多: 欧普康视