|

导语:顾家家居为何在这个特定节点如此在意业绩和股价?尽管我们尚无法得知具体的答案,但我们已知的是,就在今年10月14日,其将迎来大股东股权的解禁……

上市公司并购扩张本是一件十分正常的事情。但并非所有并购行为都有益于公司长期发展。A股中因为溢价并购却最终未达预期,而导致股价暴跌的案例比比皆是。可以说,并购重组既是机遇也是挑战。

本文聚焦的顾家家居(SH:603816),过去一年来繁密的投资并购行为,便疑点重重。

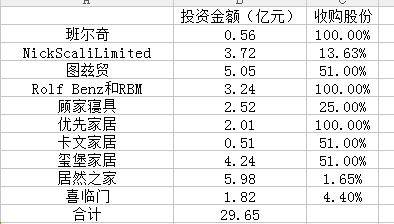

来源:顾家家居公告,点击看大图。

01 高溢价疯狂并购

作为国内的软装家具龙头股,顾家家居从上市至今,总共从资本市场融资约31亿元(IPO:20.34亿元,可转债:10.97亿元)。而其在2018年的投资活动,几乎相当于其全部从资本市场融到的钱。

无论从投资规模还是投资时间跨度来看,顾家家居在2018年的投资并购活动绝对可以用“疯狂”两字形容。

顾家家居在2018年进行的并购中,多数投资均存在明显溢价。这一点直接反应在顾家家居财报的商誉上——2018年一年,顾家家居的商誉就由2017年的0元飙升至8.33亿元。

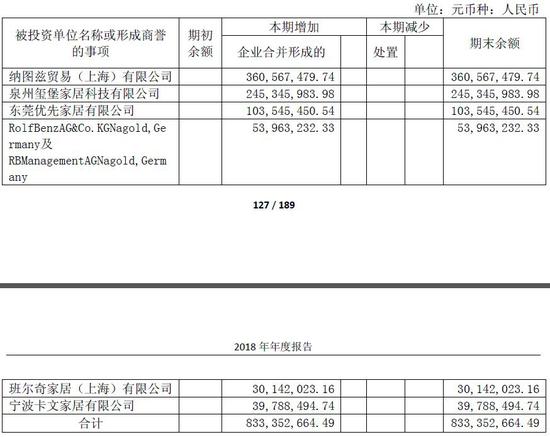

具体来看,在顾家家居8.33亿元的商誉中,并购纳图兹(上海)形成商誉3.61亿元;并购玺堡家居形成商誉2.45亿元;并购优先家具形成商誉1.04亿元。

来源:顾家家居2018年财报,点击看大图。

【1】“慈善式”收购

我们先来看一下顾家家居在2018年形成商誉最多的收购案,标的为纳图兹(上海)。之所以称这次收购是“慈善式”收购,是因为标的资产的估值很高,而交易的对手方则在多年连续亏损后,终于通过出售子公司股权扭亏。

2018年3月,顾家家居公布了并购纳图兹(上海)的收购方案,顾家家居以6500万欧元(合5.05亿元)的价格收购其51%的股权。也就是说,顾家家居对于纳图兹(上海)这家公司整体的估值约为9.9亿元。

但实际上,根据收购方案中的数据显示,截止2017年底,纳图兹(上海)公司的总资产不过7877万元,净资产更是区区1039.43万元,与顾家家居给出的近10亿元的估值相去甚远。

如果按照PE(市盈率)来计算,纳图兹(上海)2017年的取得净利润2103万元,PE值也高达47倍。

来源:顾家家居公告,点击看大图。

此外,纳图兹(上海)的原拥有者纳图兹家具(NYSE:NTZ),本是一家美股上市公司。这家公司最新的股价为1.8美元,公司的整体市值也不过1974.71万美元(约合1.4亿元;截至10月4日)。要知道,纳图兹家具尚拥有纳图兹(上海)49%的股份。

来源:雪球,点击看大图。

以2018年3月份的股价计算,当时纳图兹家具的股价约在8美元附近,估算当时公司的整体估值约为8748.97万美元(约合6.27亿元)。就算我们按照当时的估值对比,顾家家居对于纳图兹(上海)的估值是否显得也过高了呢?

【2】“散户式”收购

顾家家居对Nick Scali的投资也是让人匪夷所思的。

Nick Scali是一家成立于1962年的澳大利亚零售家具商,2004年在澳大利亚证券交易所ASX上市。

2018年3月,顾家家居以7澳元/股的价格,收购Nick Scali公司(澳大利亚上市公司)约13.63%的股价,该项投资于2018年4月27日交割完毕。顾家家居当时的这笔投资共耗资7727.63万澳元(约合3.72亿元)。

但在今年9月5日,顾家家居却以6.65澳元/股的价格清仓了Nick Scali的股票,较当时7澳元/股的股价折价5%。

在持股期间,顾家家居分别在2018年10月26日和2019年3月27日,收购对方发放的264.95万澳元和275.99万澳元的分红。

算上获得的分红,顾家家居才勉强在投资Nick Scali上获得收益154.55万澳元(约合744万元),投资的收益率仅为2%。 这样的收益率甚至不如到银行去购买理财产品。

为何顾家家居当时会耗资3.72亿元成为对方的第二大股东,又为何在短短一年时间就选择清仓?仅仅为了2%的收益率? 这样的神造作,像极了赚点就跑的股市“小散”。 共2页 [1] [2] 下一页 搜索更多: 顾家家居 |