|

面对竞争对手的逼入,建业地产在继续深耕中原的同时,开始谋划走出河南,但公司骤增的营业成本和负债率无不透露出一丝危险信号,地产黄金时代已过,“河南王”未来江湖地位还能守住么

建业地产股份有限公司(0832.HK,下称“建业地产”)董事长胡葆森爱读《菜根谭》:“人生嚼得菜根香,则百事可为。菜根肯定都是苦的,但你能把这个菜根都嚼着是香的,那就没有你干不成的事儿,这是一个修炼的过程。”

眼下,胡葆森正在“嚼菜根”。7月末,与建业携手并进了13年的凯德集团正式退出;8月末,公司公布的2019年中报透露出危险信号:负债率超90%,毛利率与净利率双双下滑,新增土地储备下滑44.6%,拿地成本也大幅上升。

市场将危机的原点指向公司多年来固守河南,而今的胡葆森已决意带领建业转舵。7月末,其收购装配式建筑公司,宣布将以输出轻资产的模式走出河南。未来,公司将有哪些新的调整与规划?近期,《投资者网》就相关问题联系到建业地产方面,并得到了一定答复。

负债率超90%

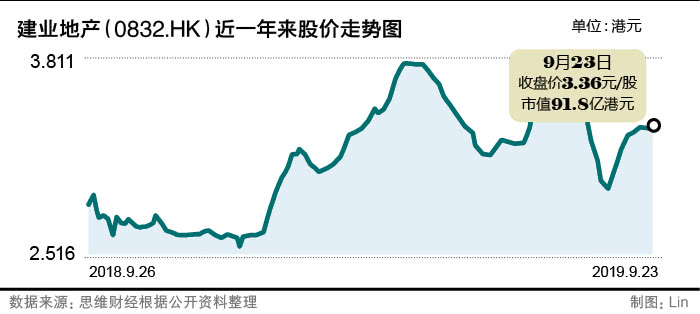

建业地产的股价走势就如同其基本面一样让人眼花。自2019年以来,在二级市场上,公司股价表现时起时伏,从2.5港元到3.8港元,又跌回到原点,而后继续攀升。

不难看出,市场对这家有着“河南王”之称的房企饶有兴趣,但却鲜少将之列为长期投资标的。

数据显示,2019年1至8月,建业地产实现合同出售金额396.8亿元,相较去年同期减低3.1%。不进反退,公司也因此掉出中国房企销售额50强名单,排名为第55位。

对此,建业地产方面表示:“自2017年下半年,建业地产进行了数项改革,当中包括提高存货周转期,及增大项目发展力度。由于18、19年的销售结转项目大多为改革前的项目,销售增速还没有完全反映改革后的增速。”

而从2019年中报情况来看,建业地产所面临的问题不仅是销售额下滑。今年上半年,公司实现营业收入约为90.69亿元,同比增长约89.49%;净利润约为6.58亿元,同比增长约19.58%;扣非净利润为-1.36亿元,同比下滑124.35%。

公司较好的业绩表现,可以主要归功于有较多交付项目及在建项目达到结转销售条件,但这并不能忽略其财报透露出的一丝危险信号。2019年上半年,公司的负债率已达到91.04%;贷款总额为257.98亿元,相比去年年末上涨29.9%;融资成本为2.3亿元,同比上升40.2%。

因负债率远超过警戒线,今年以来,该公司陆续出售多宗项目及债权回笼资金。4月至6月,建业分别出售了郑州金水项目49%股权及债权、河南龙宇股权、信阳天恒置业50.31%股权,涉及金额累计26.77亿元。

公司方面解释称“这是高增长阶段的一个必然现象,负债率里有收账款,金额比较大。说明未来公司有大量已售未结的资源待结转。”

毛利率为何下滑

建业地产的盈利水平同样引人堪忧,报告期内公司毛利率为27.3%,同比下滑8.7%。公司称:“毛利率下滑的主要原因为:本期高毛利润的车位结转占比减少,2018年上半年结转项目多为高毛利润项目。”

不过,公司净利润率也呈现下滑趋势,仅有8.5%,相比去年同期下滑3.5%,低于国内房企的平均水平。《投资者网》研判财报发现,2019年上半年,建业地产营业成本有所上升,其中,出售成本、出售及市场推广开支、行政开支分别为65.94亿元、7.51亿元、7.72亿元,同比上升116.1%、73.4%、32.4%。 共2页 [1] [2] 下一页 搜索更多: 建业地产 |