|

资产负债率高于同行 募资“补血”理由或陷悖论

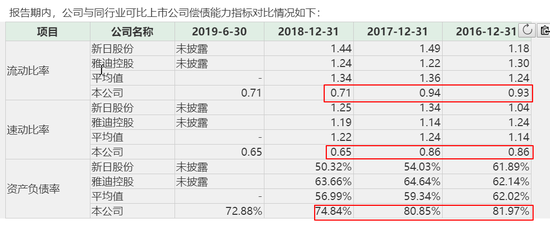

爱玛科技在招股书中称 ,公司或面临较大的营运压力和流动性风险,主要表现为短期偿债能力显著低于同行,而资产负债率又高于同行。2016-2018年,爱玛科技的流动比率分别是0.93倍、0.94倍和0.71倍,新日股份的流动比率分别是1.18倍、1.49倍和1.44倍,雅迪控股流动比率分别为1.3倍、1.22倍和1.24倍,爱玛科技的流动比率显著低于同行,此外,公司的速动比率也是低于同行。2016-2018年,公司的速动比率分别为0.86倍、0.86倍、0.65倍,新日股份的速动比率分别是1.04倍、1.34倍和1.25倍,雅迪控股的速动比率分别是1.24倍、1.14倍和1.19倍。

而公司的资产负债率又高于同行。2016-2018年,爱玛科技的资产负债率分别是81.97%、80.85%和74.84%,新日股份的资产负债率分别是61.89%、54.03%和50.32%,雅迪控股份额资产负债率分别是62.14%、64.64%和63.66%。

爱玛科技称,公司流动比率、速动比率与可比上市公司均值相比较低,资产负债率与可比上市公司平均水平相比较高,主要原因系可比公司上市发行股份,货币资金有所增加。流动比率、速动比率小于1,主要原因系公司是行业龙头企业,供应商愿意给与公司较好的付款信用期。同时爱玛科技也称,公司的流动比率和速动比率基本远低于同行业可比上市公司,速动比率低于1,随着公司经营规模进一步提高,对资金需求日益增加,面临较大的营运压力和流动性风险;资产负债率远高于同行业可比上市公司,负债水平较高,经营风险较大。

翻阅爱玛科技的资产负债表可知,公司的主要负债为为应付票据和应付账款。2016-2018年,爱玛科技的应付票据及应付账款账面金额分别为39.67亿元、38.2亿元和39.29亿元、分别占当期总资产的70.31%、68.88%和64.42%;分别占当期负债总额的85.79%、85.19%和86.07%。而爱玛科技账面上并没有有息负债,财务费用也多年为负值。

2016--2018年和2019年1-6月,爱玛科技的财务费用分别为-2871.10万元、-9380.77万元、-12973.48万元和-6417.44万元,银行利息收入分别 为-3940.73万元、-7254.02万元、-10222.03万元和-5666.71万元,供应商贴息收入分别为-1247.42万元、-1457.15 万元、-2088.17万元和-531.94万元。

公司称,公司财务费用为负一是公司的资金管理规模较大,收到相应的利息收入较多;二是公司根据与经销商和供应商的约定获得部分贴息收入。也就是说,爱玛科技并没有因为较高的资产负债率产生过多利息费用,反而可以获得供应商的贴息收入,而公司账面上的大量货币资金还可以增加利息收入。

招股书显示,爱玛科技所称的面临较大的营运压力和流动性风险是其募资补充流动资金的一个理由,公司拟募资资金16.8亿元,其中补充流动资金金额为2.6亿元。从目前公司账面上趴着的23亿现金以及每年产生的利息收入和贴息收入来看,爱玛科技目前的流动性或无忧,这与公司拟募资“补血”的理由或有相悖之处。

来源:新浪财经 公司观察 共2页 上一页 [1] [2] 搜索更多: 爱玛科技 |