|

北京9月9日讯,证监会9月4日公告显示,长春高新发行股份购买资产事项将于9月10日上会。

9月2日,长春高新发布《发行股份及可转换债券购买资产并募集配套资金暨关联交易报告书(草案)》。根据报告书,本次交易长春高新拟向金磊、林殿海发行股份及可转换债券购买其持有的金赛药业29.50%股权。同时,长春高新拟向不超过十名符合条件的特定投资者以非公开发行股份的方式募集配套资金,募集配套资金总额不超过本次拟以发行股份及可转换债券方式购买资产的交易价格的100%,发行数量及价格按照中国证监会的相关规定确定。

本次交易的独立财务顾问为中信建投证券和中天国富证券。

根据收益法评估结果,在评估基准日2018年12月31日,金赛药业母公司报表的所有者权益账面值为14.70亿元,评估值为202.32亿元,评估增值187.62亿元,评估增值率为1276.44%。

今年3月,经金赛药业股东大会审议通过,向全体股东分配股利11.24亿元。以上述评估值为基础,扣除评估基准日后金赛药业拟进行利润分配的金额,交易各方确定金赛药业全部股东权益的交易价值为191.08亿元,标的资产即金赛药业29.50%股权的交易作价为56.37亿元。

其中,以发行股份的方式支付交易对价的92.02%,即51.87亿元;以发行可转换债券的方式支付交易对价的7.98%,即4.50亿元。

根据报告书,本次发行股份购买资产的除息调整后发股价格、发行可转换债券的初始转股价格均为173.69元/股。本次直接发行股份的数量为2986.23万股,发行可转换债券按照初始转股价格转股后的股份数量为259.08万股,两者总计发行股份数量为3245.32万股。

发行股份募集配套资金方面,本次交易中,上市公司拟向不超过十名特定对象发行股份募集配套资金,募集配套资金总额不超过10亿元。扣除中介机构费用后,本次募集配套资金拟全部用于补充上市公司流动资金。

本次交易完成后,长春高新将持有金赛药业99.5%股权,而金磊和林殿海手里的股权也将置换成上市公司的股票。

本次交易对方金磊为上市公司的关联方,本次交易构成关联交易。交易对方金磊在本次交易前十二个月内曾担任长春高新的董事。本次交易完成后,金磊持有上市公司股份的比例将超过5%。

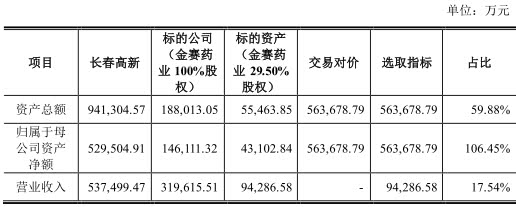

本次交易构成重大资产重组,标的资产交易作价占上市公司最近一个会计年度末经审计的资产总额、资产净额的比例均超过50%,根据《重组管理办法》的规定,本次交易构成中国证监会规定的上市公司重大资产重组。

本次交易不构成重组上市。本次交易前,长春高新的控股股东为超达投资,超达投资持有长春高新22.36%的股份;长春高新的实际控制人为长春新区国资委。本次交易完成前后,上市公司控股股东均为超达投资,实际控制人均为长春新区国资委,上市公司的控股股东、实际控制人均未发生变化,本次交易不会导致上市公司控制权变更,因此本次交易不构成重组上市。

本次“换股”交易完成后(转股前),超达投资和金磊将分别持有长春高新的19.02%、11.65%股权。若考虑可转债的转股,超达投资和金磊将分别持有长春高新股权18.78%、12.78%。截至9月6日,长春高新收盘价为359.60元,总市值611.72亿元,中国经济网记者据此计算,金磊(转股后)持股数量为2588.25万股,身家将达93.07亿元。 共2页 [1] [2] 下一页 搜索更多: 长春高新 |