|

8月28日,拉夏贝尔半年报出炉,延续了2018年的业绩颓势,上半年拉夏贝尔的亏损继续扩大。报告期内,公司实现营业收入39.52亿,同比下滑9.78%;归母净亏损4.98亿元,同比下滑311.2%;扣非净亏损5.71亿元,同比下滑408.5%。

公告中,拉夏贝尔用两段话解释了将近5亿元的亏损。

报告期内,收入同比下降的原因主要有:(1)公司主动实施了战略性收缩策略,报告期持续优化线下直营渠道,关闭直营低效、亏损零售网点以减少资源的无效投入;截止 2019 年6月底,公司境内零售网点数量为6799个,较2018年12月底9269个净减少2470个,门店网点数量下降比例为26.65%;

(2)受公司战略性收缩策略影响、消费增速放缓以及实体门店客流减少等多重因素影响,公司主要女装品牌La Chapelle、Puella、7 Modifier、La Babité营业收入同比下降均超过20%。分渠道来看,专柜、专卖和电商渠道营业收入较去年同期下降。

亏损的主要原因有:(1)上半年公司销售毛利额同比减少11.15亿元,主要由于公司营业收入同比显著下滑、公司加速消化过季品,导致公司毛利率同比下降,销售毛利额对应减少;

(2)执行新租赁准则对公司2019年半年度归属于上市公司股东的净利润影响为-4461万元;(3)尽管公司业务转型调整、降本增效等举措均在推进中,但实际效果尚需一定的时间才能逐步体现,期间费用的减少未能抵消毛利下降的影响,且固定成本较高,其对应下降比例小于收入的下降幅度。

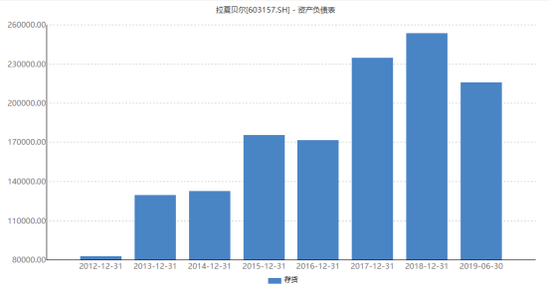

值得注意的是,截至2019年6月30日,拉夏贝尔存货账面余额为25.1亿元,计提存货跌价减值准备3.6亿元,存货账面价值21.59亿,仍处于历史高位。

服装具有流行趋势及消费者偏好变化较快的特点,较大规模的存货在增加公司现金流压力的同时,其库龄结构若延长也会增加跌价准备的计提,对公司的经营业绩产生不利影响。上半年,由于加速消化过季商品,公司销售毛利率已从上年末的65.33%下降到60.88%,下半年毛利率或将进一步下降。

资产负债率上升 出售资产

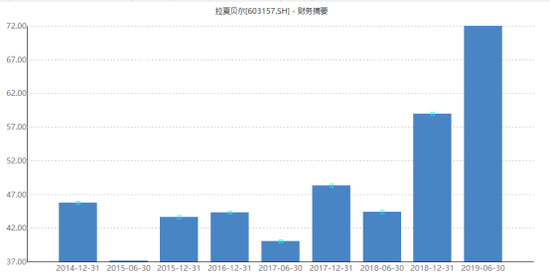

报告期内,拉夏贝尔的资产负债率由上年末的59.01%上升到71.99%,剔除新租赁准则影响,公司资产负债率为64%,创历史新高。同期流动比率从上年末的1.11倍降至0.88倍,速动比率由上年末的0.57倍降至0.41倍。

流动性承压,拉夏贝尔不得不需要通过处置资产为此前的股权投资买单。

上半年,公司先后处置了所持杭州黯涉电子商务有限公司54.05%的股权、天津星旷企业管理咨询合伙企业(有限合伙)98.04%份额,两项股权出售共获益4.75亿元。目的是进一步优化公司内部资产结构,为主营业务发展提供资金支持。 共2页 [1] [2] 下一页 搜索更多: 拉夏贝尔 |