|

宣亚国际近7亿收购致维科技

8月13日,宣亚国际发布《发行股份、可转换公司债券及支付现金购买资产并募集配套资金暨关联交易预案》。宣亚国际拟向福建湛美、福建众维、齐艳彬、万世一合、刘伟发行股份、可转换公司债券及支付现金购买其持有的致维科技93.96%股权。本次交易完成后,致维科技将成为宣亚国际控股子公司。

宣亚国际本次发行普通股购买资产的发行对象为福建湛美、福建众维、齐艳彬、万世一合、刘伟等5名交易对方,发行对象以其持有的致维科技股权认购本次发行的股票。本次发行价格为每股17.75元,本次交易的最终股份发行数量以中国证监会核准的发行数量为准。

宣亚国际本次发行可转债购买资产的发行对象为福建湛美。发行对象以其持有的致维科技股权认购本次发行的可转债。本次购买资产发行的可转债初始转股价格为每股17.75元,本次交易购买资产所发行的可转债数量为70万张。最终发行的可转债数量以中国证监会核准的数量为准。

本次募集配套资金总额不超过本次交易中以发行股份方式购买资产的交易价格的100%,且发行股份数量(含募集配套资金中发行可转换公司债券的初始转股数量)不超过发行前总股本的20%,募集资金将用于支付本次交易的现金对价、中介机构费用和补充标的公司流动资金,其中,补充标的公司流动资金金额为6000万元。

致维科技100%股权预估值为7.28亿元,相应的致维科技93.96%股权预估值为6.84亿元。以上述预估值为基础,经交易各方初步协商,致维科技93.96%股权交易作价暂定为6.84亿元。

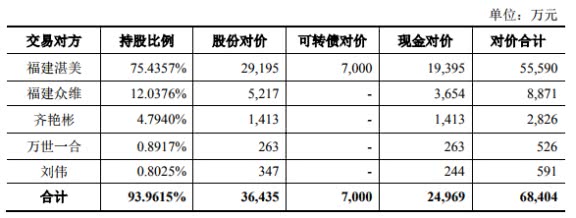

其中,宣亚国际支付福建湛美股份对价2.92亿元,可转债对价7000.00万元,现金对价1.94亿元,合计5.56亿元;支付福建众维股份对价5217.00万元,现金对价3654.00万元,合计8871.00万元;支付齐艳彬股份对价1413.00万元,现金对价1413.00万元,合计2826.00万元;支付万世一合股份对价263.00万元,现金对价263.00万元,合计526.00万元;支付刘伟股份对价347.00万元,现金对价244.00万元,合计591.00万元。

本次重组预计构成重大资产重组,预计不构成重组上市。本次交易前,张秀兵、万丽莉夫妇直接和间接控制上市公司合计38.93%的股份,为上市公司的实际控制人,本次交易预计不会导致上市公司实际控制人发生变更。

本次重组预计构成关联交易。本次交易后,福建湛美及其一致行动人福建众维、刘伟,合计持有上市公司股份预计将超过5%,即成为上市公司潜在关联方。因此,本次发行股份、可转换公司债券及支付现金购买资产并募集配套资金预计构成关联交易。

本次交易涉及的标的公司的审计、评估工作尚未完成,本预案中涉及的标的公司的相关数据尚未经过具有证券期货业务资格的会计师事务所和评估机构的审计、评估。标的公司相关经审计的财务数据和评估结果将在重组报告书(草案)中予以披露。

本次交易构成非同一控制下的企业合并,且标的公司属于轻资产公司,因此预计未来交易作价较标的资产账面净值有所增值,合并对价超过被合并方可辨认净资产公允价值的部分将被确认为商誉。

致维科技是一家专业的互联网营销服务提供商,在互联网营销领域具有较高的品牌影响力。致维科技致力于为客户提供以搜索引擎营销服务、信息流营销服务为主的全案互联网营销解决方案及服务。

截至本预案出具日,致维科技的控股股东为福建湛美,实际控制人为刘伟。

据交易预案,2017年、2018年,致维科技营业收入分别为13.33亿元、19.70亿元;净利润分别为3653.13万元、6181.50万元;负债分别为2.72亿元、3.83亿元。

根据交易各方签订的附生效条件的《框架协议》的约定,补偿义务人福建湛美、福建众维、刘伟承诺致维科技2019年、2020年和2021年实现的净利润分别不低于5800万元、7250万元和8700万元。

如本次交易未能在2019年12月31日前经中国证监会并购重组委员会审核(以并购重组委员会召开日期为准),则业绩承诺期需顺延至2022年,2022年承诺业绩金额根据资产评估报告披露的2022年预测业绩向上取整至百万元的金额确定。(中国经济网 记者 韩艺嘉 华青剑) 共2页 上一页 [1] [2] 搜索更多: 宣亚国际 |