|

近日,新浪财经曾独家报道,山东如意科技集团(以下简称“如意科技”)被当地人行调研,欲了解公司的经营及风险情况,随即引发了市场对公司流动性风险的关注。不过,当地人行随即发表声明称,本次调研并无特殊背景,只是常规开展的内部调研,了解民营企业的融资需求。公司层面亦出公告澄清,公司生产经营活动正常,财务状况稳健。

然而,无风不起浪,新浪财经关注到,上个月中旬,国际评级机构穆迪将如意科技公司的评级展望调整为了负面。穆迪方面给出的解释是,负面展望反映了由于如意科技的高增长战略和较强的收购意愿,对其去杠杆趋势存在顾虑。

实际上,最近几年,由于频繁的海外资产收购,如意科技的债务规模正在迅速膨胀。

“奢华”的海外收购,“低调”的公司业绩

如意科技成立于2001年,本是一家垂直综合性纺织企业,主营纺织生产、贸易、服装生产和零售、棉花和羊毛生产等业务,多年积淀,也让公司在国内的纺织企业里颇具竞争力,多次获得业内相关大奖。

不过,棉纺行业内企业数量众多,资金和技术门槛都比较低,行业竞争激烈,整体毛利率并不高。或许是不满足现状,如意科技及其母公司北京如意时尚投资控股有限公司(以下简称“如意控股”)于是开启了国际视野,瞄准了海外高端品牌的运营业务。

光是近两年,“如意系”便先后收购了法国高端时装公司SMCP、香港高端男装集团利邦控股有限公司、瑞士奢侈品牌Bally、美国高端面料制造商LYCRA。更早之前,“如意系”还收购了如,日本成衣集团瑞纳、英国风衣品牌Aquascutum等诸多奢侈品牌公司。

其中法国SMCP、日本瑞纳是由如意科技直接参控股的两家海外上市企业,加上其参股的国内A股挂牌的如意集团,如意科技旗下共有三家上市企业。为了这些收购,如意科技方面也是不惜重金,据不完全统计,其大大小小各项收购共形成了商誉37.62亿。

一般情况下,公司给予高额的商誉溢价,往往意味着对公司未来经营情况的极度看好。不过,从实际情况来看,如意科技旗下的这些海外资产里面,除了2016年收购的SMCP运营良好外,其他资产的运营情况似乎并不理想。

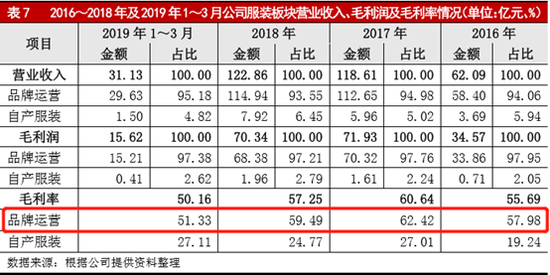

图1:如意科技品牌运营业务毛利率情况

号称高毛利率的品牌运营业务,尽管在公司收购法国时尚集团SMCP后,得到了一定的提升,但仅一年时间,相关数据便开始出现下滑。最新季报显示,如意科技品牌运营综合毛利率已经从2017年的62.42%下降到了如今的51.33%。

此外,作为如意科技主要品牌运营主体之一的日本瑞纳,在2018年也开始出现了大额亏损的状况,全年净利润亏损2.36 亿元。尽管运营良好的法国时尚集团SMCP当年录得了3.92亿的净利润,但这一正一负的抵消,最后到手的利润也所剩无几了。

有分析人士认为,如意科技海外投资的资金来源绝大部分为债务融资,但这些资产的经营利润目前看远不足以覆盖其债务利息,这侧面反映出其相关收购的估值虚高。

业绩依赖非经常性损益,少数股东占比大

至于公司早前起家的纺织和贸易业务,由于本身毛利率偏低(2019年一季度,公司纺织业务毛利率10.57%,贸易业务毛利率4.18%),加之公司奇高的期间费用,相应的业绩贡献似乎也相对有限。

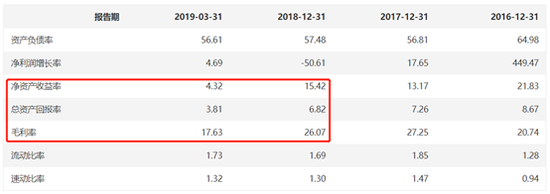

数据显示,2019年一季度,如意科技的综合净资产收益率4.32%,总资产回报率3.81%,综合毛利率17.63%,均较前几年有了较大幅度的下滑。公司层面解释是因为贸易业务量增大,而贸易本身的毛利率较低导致的。

图2:如意科技资产收益率情况

不专注于毛利率高的服装业务,而费力做大利润空间并不大的贸易业务(2019年3月末,如意科技贸易业务营收占比46.34%,但仅贡献毛利4.69%),此番解释,似乎并不能令人信服。有投行人士告诉新浪财经,此举的目的只是为了做大营收规模,方便公司能更好的进行债务融资。

尽管如此,2018年,如意科技的营业利润规模近30个亿。不过,仔细翻看公司财报会发现,这其中包含几处资产公允价值变动收益的7.14 亿元,股权处置投资收益的8.53 亿元以及土地处置收益的17.16 亿元,扣除了公司资产减值的近3个亿,这些公司非经常性的损益差不多就等同于营业利润。 共2页 [1] [2] 下一页 搜索更多: 山东如意 |