|

6月25日讯,五年闯关IPO却屡屡滑铁卢的丸美股份,在近日终于通过证监会IPO审核后,却又再次推迟A股股票发行及路演。

市盈率高于行业平均水平被要求“连发三周风险提示”

丸美股份公告显示,本次IPO网下配售和网上发行的发行价格为 20.54 元/股,此价格对应的市盈率为22.99 倍、20.64 倍。公告称,由于IPO价格对应的市盈率高于中证指数有限公司发布的行业平均市盈率,存在未来发行人估值水平向行业平均市盈率回归,股价下跌给新股投资者带来损失的风险,因此,根据证监会相关规定要求,需要连续三周,在指定信披媒体上发布“投资风险特别公告”。

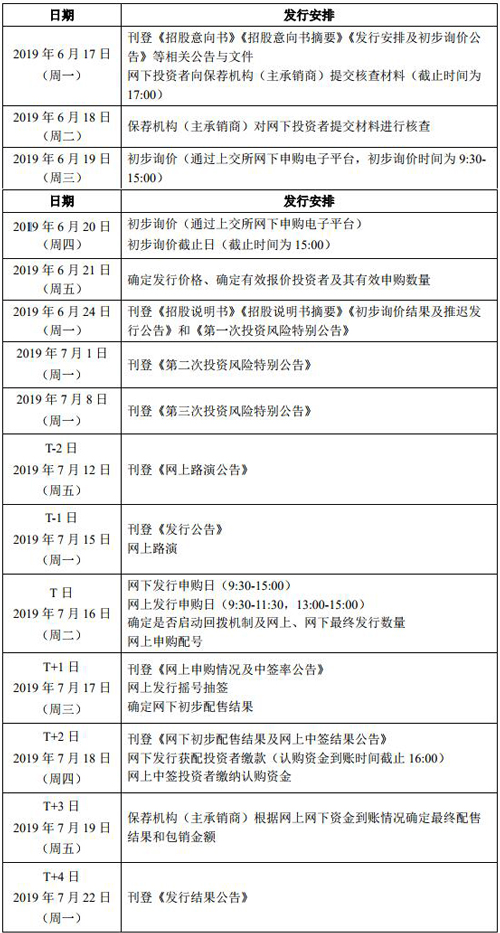

根据连续三周发布“投资风险特别公告”的时间安排,原定于2019年6月25日进行的网上、网下申购将推迟至2019年7月16日,并推迟刊登《广东丸美生物技术股份有限公司首次公开发行 A 股股票发行公告》(以下简称“《发行公告》”)。原定于2019年6月24日举行的网上路演推也被迟至2019年7月15日。

在随后发布的《首次公开发行A股股票第一次投资风险特别公告》中,丸美股份提示投资人,公司存在因取得募集资金导致净资产规模增加,对发行人的生产经营模式、经营管理和风险控制能力、财务状况、盈利水平及股东长远利益产生重要影响的风险。

调整后的时间表

据悉,广东丸美生物技术股份有限公司首次公开发行不超过 4,100 万股人民币普通股,本次发行全部为新股,不进行老股转让。回拨机制启动前,网下初始发行数量为 2,870 万股,占本次发行总量的 70.00%;网上初始发行数量为 1,230 股,占本次发行总量的 30.00%。

若本次发行成功,预计发行人募集资金总额为 84,214.00 万元,扣除发行费用 5,213.80 万元后,预计募集资金净额为 79,000.20 万元,不超过招股说明书披露的发行人本次募投项目拟使用本次募集资金投资额 79,000.20 万元。

IPO一波三折、五年三上会

早在2014年,丸美的IPO计划就开始启动了。

2014年6月,丸美首次递交了招股书,排队两年后,在2016年11月首次上会,然而初次上会就遭到发审委质疑其销售模式,及未披露曾因产品质量问题被食药监部门检查及处罚,于是丸美迎来了第一次滑铁卢。

经过一年的重整旗鼓,2017年6月,丸美重启IPO,第二次递交了招股书,并在2018年3月更新了招股书。但在2018年7月上会时,因为“公司尚有相关事项需要进一步核查”而被证监会决定取消丸美生物发行申报文件的审核。

屡败屡战的丸美,终于在 2019年4月30日的第三次闯关IPO中成功获得批文。

然而丸美在IPO道路上的“磨难”并未结束——5月,因负责财务审核的会计师事务所广东正中珠江会计师事务所(以下简称“正中珠江”)被立案调查,丸美股份的IPO审核程序再度被中止。

此后直至6月14日,证监会官方微信公众号和微博发布消息称,该会按照法定程序核准了广东丸美生物技术股份有限公司的首发申请。企业及其承销商将分别于交易所协商确定发行日期,可陆续刊登其招股文件。

一路坎坷“事出有因”:产品质量问题反复出现

五年三次闯关IPO,历经艰辛,丸美终于拿到了登陆A股的“门票”。

然而据业内人士透露,丸美在IPO道路上一路坎坷确也“事出有因”——在丸美历次IPO过程中,质量问题始终是其挥之不去的阴影。

在首次上会因未披露公司曾因质量问题被处罚而惨遭否决之后,丸美股份在2018年3月份的IPO申报稿中,在“风险提示”的“经营风险”项下的“产品成分与批件及标签标识不符而被监管部门处罚的风险”中披露称,2016年8月至9月期间,丸美科技生产的春纪美白防晒乳产品、丸美防晒精华隔离乳产品、丸美激白防晒精华隔离乳等 7 批次产品因检出防晒剂成分与批件及标签标识不一致被通告。

虽然此后广东省食品药品监督管理局于2017年4月25日出具了《关于广州丸美股份科技有限公司产品抽检通告相关事项的说明》,确认丸美科技已就产品成分与批件及标签标识不一致进行整改,相关措施符合广东省食品药品监督管理局及化妆品监管相关法律法规要求,但到了2017年9月6日和2017年11月13日,原国家食品药品监管总局两次发布的《关于防晒类化妆品不合格的通告》中,丸美股份的产品再度登榜。据当时原国家食品药品监管总局公布的通告,丸美股份产品的不合格原因是“未检出样品批件及包装标识成分丁基甲氧基二苯甲酰基甲烷”。

历尽波折之后的丸美股份,这次能否在路演中得到投资者的认可,新股发行能否顺利进行,未来募集的资金,能否帮助这个国产日化品牌摆脱困扰多年的质量问题,完成品质上的飞跃,中国网财经记者将持续关注。(中国网财经 记者 段思琦)

搜索更多: 丸美 |