|

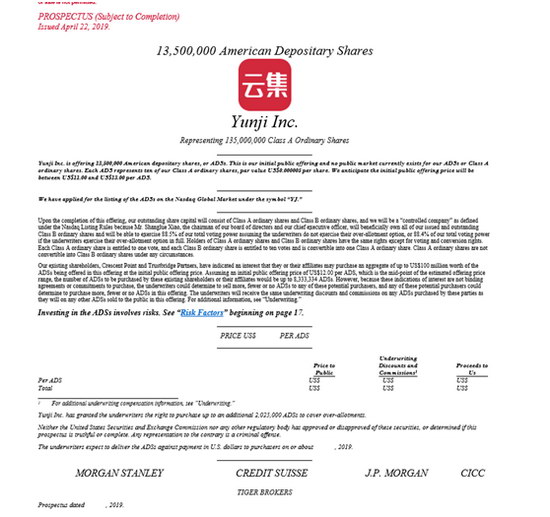

昨日,会员电商平台云集向美国SEC提交了招股书补充文件,将发行价区间定为11美元至13美元,公司即将展开全球路演并冲刺纳斯达克,代码为YJ。招股书显示,知名美港股券商老虎证券与摩根斯坦利、瑞士信贷、JP摩根、中金公司一同成为承销商,为云集提供新股承销服务。

(图:老虎证券成为云集承销商)

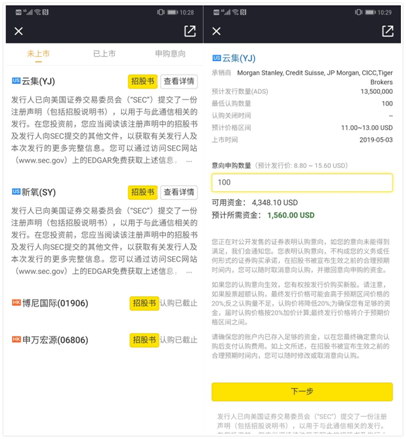

针对云集的打新,目前老虎证券提供的打新通道已正式开启。据老虎证券相关负责人介绍,投资者进入APP Tiger Trade的“新股申购”页面即可点击查看云集的招股书并进行申购,最低申购数量为100股。按照预计发行价区间计算,打新最低门槛约为1560美元。目前,云集上市日期拟定于5月3日,按照惯例其申购通道将在美东时间5月2日的下午关闭。

(图:老虎证券开启云集打新通道)

中国会员电商第一股

根据招股书,本次云集将在首次公开募股中发行1350万股美国存托凭证,按照最高发行价计算,包括承销商执行超额配售的202.5万股美国存托凭证,在扣除各项费用和佣金之前,云集将最多募集到2.018亿美元。

云集成立于2015年5月,是一家由社交驱动的精品会员电商,为会员提供美妆个护、手机数码、母婴玩具、水果生鲜等全品类精选商店。在招股书中云集将自己定位成“会员电商”。

财务数据方面,云集2016和2017年营收分别为12.84亿元和64.44亿元,2018年营收为130.15亿元,同比大涨102%。云集2016年、2017年、2018年的GMV分别为18亿、96亿和227亿。其2018年的GMV同比大涨136.46%。

作为创立不足4年的电商后起之秀,云集高速增长的核心,正是会员制。基于社交裂变的“会员制”,云集以会员价值为导向,凭借“社交推荐+高标供应链”的会员电商模式,实现连续三年爆发式增长。具体而言,云集结合了亚马逊会员的电商属性、免费物流服务和Costco会员的社交属性、购物享受批发价。云集模式本质上是“会员制社交电商”。

IPO前,肖尚略为第一大股东,持股46.4%;云集首席技术官郝焕持股2.5%;钟鼎创投为云集第二大股东,持股13.7%;CPYD新加坡有限公司为第三大股东,持股10.5%。

“社交电商”让云集IPO备受关注的同时,老虎证券也提示普通投资者需注意风险。“美港股市场的新股申购与A股有较大的差别,在申购前,投资者应详细阅读招股书说明书了解行业和公司做好功课,通过基本面的分析来防范风险,切勿盲目打新。”老虎证券相关负责人称。

老虎证券发力投行业务

而随着中国新经济公司开启新一轮IPO“超级周期”,美港股打新和分销成为老虎证券业务的一大亮点。

近年来,中国互联网行业最具影响力的一批公司的上市背后,老虎证券都活跃在第一线。在美股一侧,老虎证券曾独家提供腾讯音乐、拼多多、哔哩哔哩、爱奇艺、虎牙等中概股的新股申购,打破了机构和高净值人群对新股申购的垄断,创业界先河。本月,老虎证券更是成为全球唯一提供Zoom新股申购的互联网券商,受到市场关注。

老虎证券相关负责人介绍,基于服务这些新经济公司赴美上市的先发优势,老虎证券已于早前正式开展投行业务为拟上市公司提供新股承销服务。此前,老虎证券赴美上市时,除花旗和德银之外,老虎证券自身也与招行(香港)一起担任承销商。而此番云集的IPO,老虎证券成为承销团中唯一的互联网券商。

过去数十年,多家互联网公司在海外上市,但基本被国际大投行瓜分,互联网券商未能分到一杯羹。而如今随着华人资本在投资大潮中涌向全球市场,其力量不可忽视。对于开展投行业务,老虎证券也表示出了相当的信心。“相对于国际大行,华人背景使老虎证券更了解中国的新经济公司,同时老虎在B端和C端都有大量客户的基础累积,对华人市场的影响力而言,老虎证券具有独特的优势。”老虎证券相关负责人称。

根据公开资料,老虎证券成立于2014年,是一家高速成长的互联网券商。公司主要面向个人投资者、机构提供美股、港股、英股、A股(沪港通/深港通)等全球主要市场的证券经纪和增值服务,目前已取得美国、新西兰、澳大利亚的券商牌照或许可。今年3月20日,老虎证券在美国纳斯达克挂牌上市,股票代码为TIGR。

搜索更多: |