|

公告显示:帝亚吉欧拟通过GMIHL收购至多不超过4885.46万股,收购无最低股份数量限制。本次要约收购的价格为45元/股,较水井坊26日37.71元的收盘价溢价19.33%。要约收购期共计30个自然日,即2019年3月5日至2019年4月3日。基于要约价格为 45.00 元/股的前提,本次要约收购所需最高资金总额为21.98亿元。在水井坊本次要约收购报告书摘要提示性公告之前,GMIHL已将约4.4亿元存入登记结算公司上海分公司指定帐户,不少于本次收购总额金额的20%,作为本次要约收购的履约保证。

帝亚吉欧是何方神圣,为何有如此财力能在短时间内完成如此巨大金额的收购?

帝亚吉欧:全球酒业巨头,具备履约能力

帝亚吉欧于1997年在英国成立,是一家全球性跨国公司,全球最大的酒业公司之一。同时在伦敦证券交易所(DGE.L)及纽约证券交易所(DEO.N)上市,当前总市值超过1000亿美元。

帝亚吉欧及其控股的公司,在全球180多个国家和地区开展有酒类经营业务,公司旗下拥有横跨蒸馏酒、葡萄酒和啤酒等一系列高端酒类品牌。

从公司的信用评级来看,帝亚吉欧的信用程度良好,三大国际评级公司均给与公司较高的信用评级,且展望为稳定。以下是最新的信用评级情况:

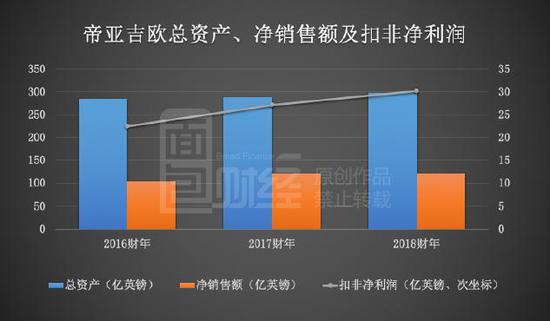

从财务数据来看,帝亚吉欧的总资产、销售额和扣非净利润在近三个财年都保持着稳定的增长。截至2018年6月30日,帝亚吉欧总资产为297.15亿英镑,净资产为117.13亿英镑,净利润为30.22亿英镑,资产负债率为60.58%,其账面货币资金为8.74亿英镑,拥有较强的履约能力。

要约收购公告显示:帝亚吉欧具备收购水井坊的主体资格,对履行要约收购义务所需资金进行了稳妥的安排,具备要约收购实力和资金支付能力,具备履行本次要约收购的义务能力。

那么,作为全球酒业巨头,为何要不惜重金收购水井坊呢? 共2页 [1] [2] 下一页 搜索更多: 水井坊 |