重资产模式的商业地产并不是每家企业都能耗得起的。不过,主打商业地产的宝龙仍然选择面对。

最新消息,宝龙通过全资附属公司上海宝龙实业发展(集团)有限公司,发行了规模为10亿元的中期票据,资金用途包括补充公司营运资金与偿还公司债务。

公告显示,该笔募集资金里将有7亿元用于偿还金融机构借款,主要是用于偿还宁波奉化宝龙广场、上海临港宝龙广场、宁波江北宝龙广场、厦门宝龙一城和上海七宝宝龙城五个商业项目的开发贷。

事实上,这已经不是宝龙地产今年第一次为开发商业项目融资了。1月18日,宝龙发行了一笔规模为3亿元的超短期融资。所募集的资金同样拿出7成用于偿还包括上海青浦宝龙广场、上海吴泾宝龙广场和厦门宝龙一城三个商业项目的开发贷。

值得注意的是,该笔超短期融资券总注册额度是30亿元,目前发售的是第一期。而这30亿中,将拿出21亿元用于偿还金融机构借款。

如此看来,宝龙接下来还将继续为自己的商业项目进行源源不断地输血。

由于商业项目的开发周期长,快速扩大商业地产规模对于房企而言有着不小的运营、资金等方面压力。

业内人士指出,基本上商业地产的盈利模式主要分为租金收入、商业出售和资产增值等,过往由于较长的营运周期和资金投入,新进的商业地产发展商选择非中心城市的外围突破。

但这一模式并不适合宝龙地产。在2009年上市之后,宝龙地产也曾尝试过进军三四线城市,然而效果并不如人意。

宝龙地产于2013年调整了发展战略,提出“以上海为中心,深耕长三角”的战略,掉头转向布局一二线城市并坚持至今。

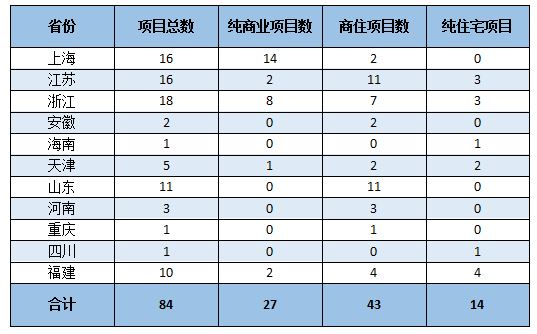

公开资料显示,目前宝龙在全国共有84个项目,纯住宅项目仅有14个。其中,上海布局16个项目中,有14个是纯商业项目。整体而言,宝龙地产有超过七成项目位于长三角地区,其他包括洛阳、厦门、天津等二线城市均有分布。

从产品线来看,宝龙地产分为了宝龙一城、宝龙城、宝龙广场。三类产品的定位分别为(超)高端、中高端及中端系列产品。

其中,最尾端的宝龙广场业态包括了购物中心、超市、百货公司、电影院、住宅物业等。此外,宝龙一城和宝龙城几乎是以纯商业为主。除此之外,宝龙还将艺术、文化等元素加入到商业项目中。

不过,一二线城市布局、中高端的产品定位、多元素的融入……种种特点决定了,宝龙地产的商业项目在具备着可观的升值前景,同时从投资开发到运营环节都需要付出更大的成本代价。

以上海青浦宝龙广场为例,该项目预计总投资29亿元,截止2018年9月30日,已投资26.84亿元。于2018年1-9月,该项目公司的主营业务收入为2.45亿元,而业务成本为1.54亿元。另外,扣除自有营运资金后,该项目2018年的营运资金还存在着约1.32亿元的缺口。

业内人士表示,正是由于投资运营成本的缘故,即便宝龙是一家主打商业地产的房企,也同样不能免俗,在部分商业项目要采用“以住养商”的策略。

在宝龙所有项目中,除了位于上海和浙江杭州等,其余大多数商业项目中均有相配套的住宅项目。截止去年上半年,宝龙商业和住宅业务销售金额分别为31.42亿元和131.99亿元。

不过,这种商业模型也为宝龙地产的销售数字增加一笔亮色。从整体来说,宝龙地产在2018年实现销售总额410.36亿元,同比增长96.5%。2019年1月,实现销售额31.81亿元,同比增加约53.8%。

宝龙地产项目分布情况

数据来源:公司官网、观点指数整理

尽管有住宅项目的回血,商业地产对于资金的高要求仍让宝龙地产在资金链和债务方面充满挑战。

截至2018年6月30日,宝龙地产的借款总额约为443.96亿元,增幅约为24.9%。其中,一年内到期的借款约为137.51亿元,一年后到期的借款约人民币306.45亿元。截至6月30日,宝龙的现金量约为133.17亿元。

如今,宝龙地产经营及管理的商业综合体共有39个,运营面积约400万平方米。根据计划,2019年开业商场将达到48家,2020年达到55家。

(来源:观点地产网)

搜索更多: 宝龙