|

国内烘焙食品知名品牌元祖股份,每年月饼的销售额占比都超过总营收的30%,也就是说,公司有三分之一的收入依赖于刚刚过去的中秋节。但今年中秋节,元祖股份的股价表现却很不理想。节前最后一个交易日大盘大涨2.5%的情况下,公司股价逆市下跌2.5%,节后的第一个交易日继续大跌4.15%,今日收盘股价随大盘上涨有所反弹。

元祖股份从2016年底上市起便伴随很大争议,旗下相当数量的子公司和直营店长期亏损,以及公费福利支出和送礼风等大环境的变化,使得公司经营一直处于较大压力之下,与同类公司桃李面包相比,上市后股价的表现相差甚远。

究竟哪些因素使元祖股份被桃李面包等同行一再拉开差距,近期公司又出现了哪些新的变化,新浪财经结合中报和相关研报,为投资者探究其中的原因。

重资产模式致高毛利低净利

经营模式的不同,是元祖股份与桃李面包等同行最根本的差异。

资料显示,元祖股份以直营为主、加盟为辅,采用“中央工厂+自建品牌连锁店”的重资产模式,在城市周边建立中央工厂,然后配送半成品到门店进行二次加工,这些门店大多开设在核心商圈以及社区,通过优质现场装修等方式树立高端的品牌形象,从而实现更高的品牌溢价。

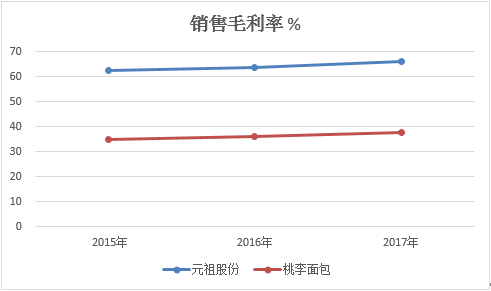

通过与竞争对手毛利率的比较,能够直观看到这种模式的优势。2015年至2017年,元祖股份毛利率在65%左右,远远超过桃李面包同期36%左右的毛利率水平。

元祖股份与桃李面包近三年毛利率比较

不过,这种模式的弊端也显而易见。

由于是直营店为主且定位高端,为了维持核心商圈优质区位,租金成本通常非常昂贵,同时近几年在国内人工成本大幅度上升的背景下,人力资源开支不断上涨,此外互联网业态的竞争对手也正在崛起,多重因素影响下,公司这种模式受到了很大的冲击。

以销售费率为例,元祖股份2018上半年为50.7%,虽与去年同期持平,但远远高出桃李面包21.1%的销售费用率。

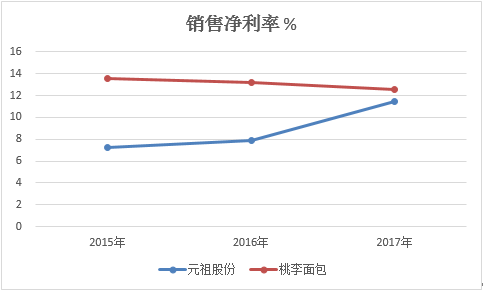

成本的高企反映在净利率上更为直接。同样是2015年至2017年,元祖股份净利率在7%-11%之间,而桃李面包在毛利率低30个百分点的情况下,同期的净利率反而更高,均在13%以上。

元祖股份与桃李面包近三年净利率比较

公司业绩的好坏最终还是要体现在净利润数据上。可以看到,无论元祖股份模式多么独特、定位如何高端,论赚钱能力相比同行仍然有明显的差距。

预收款与营收增速多年背离 先行指标未起先行作用

重资产模式往往还伴随较高的负债率,这点元祖股份也不例外。

数据显示,截至2018年二季度末,公司资产负债率为44.4%,而同期桃李面包则仅为12.2%,负债率接近对手4倍。

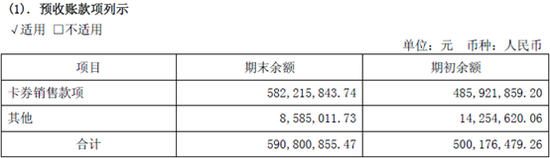

根据中报,元祖股份9亿的负债中,预收款一项占比最大,为5.91亿元,其中“卡券销售款项”为5.82亿,也就是说预收款几乎都是预售的购物卡和购物券。

元祖股份2018H预收款项明细

根据会计准则,预收账款需要在发出商品时才能确认收入,卡和券在销售后并不计入营业收入,但这个数据可以作为未来收入的一个先行指标,预收款越多,往往预示着今后实际的销售收入会越多。 共2页 [1] [2] 下一页 搜索更多: 元祖 |