|

禹洲地产资产负债率节节高,急需优化债务结构,提前赎回2.5亿美元优先票据

12月11日晚间,禹洲地产公告称,公司已经赎回于2019年到期、本金为2.5亿美元、票面息率为9%的优先票据。

今年禹洲地产一共有两次提前赎回优先票据。除上述2.5亿美元优先票据外,禹洲地产今年2月22日也有提前赎回美元优先票据,其本金为3亿美元、票面息率为8.625%。

禹洲地产为何要提前赎回优先票据?

禹洲地产有关方面称,公司出于优化债务结构及降低融资成本两方面的考虑,提前赎回优先票据。同时,截至到2017年6月底,禹洲集团加权平均融资成本一路走低至5.99%。

然而,《国际金融报》记者注意到,虽然禹洲地产的加权平均融资成本走低,其资产负债率却在一路飙升,二者背道而驰。

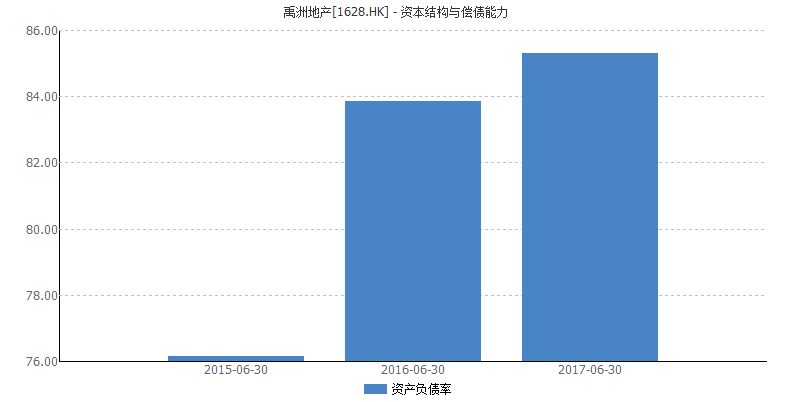

Wind数据显示,截至2017年6月30日,禹洲地产的资产负债率已达85.31%,同比上升1.47个百分点,较2015年同期上升了9.17个百分点。

(数据来源:WIND)

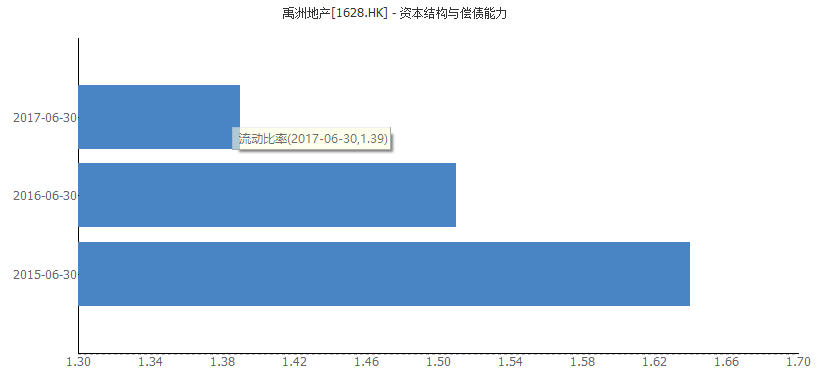

与此同时,禹洲地产的偿债能力也在走下坡路。截至2017年6月底,禹洲地产的流动比率仅剩1.39,较其2015年同期下降8.6%。

(数据来源:WIND)

即使在负债率高居不下的房地产行业,禹洲地产85.31%的负债率也已经超过行业平均水平。

为何禹洲地产负债率在连年攀升的情况下,其融资成本不降反升?

有分析认为,融资成本下降很大一部分原因在于企业发行较低票面利率的债券。就此问题,禹洲地产未有正面回复。

易居研究院智库中心研究总监严跃进对《国际金融报》记者表示,从当前房企的负债相关数据来看,实际上资产负债率的中位区间值大体在75%-85%之间,这个区间基本上符合房企重资产的模式。但如若一家房企在销售业绩不好的情况下,其资产负债率又超过82%,那么出现各类市场风险的概率就比较大。

广东煜融投资总经理吴国平表示,房企要快速发展,就需要大量购置土地,但也导致大量资金沉淀在项目中,直接推高了负债率。但是对于房地产行业来说,负债率并不是越低越好,太低了说明企业的经营者比较保守,缺乏进取精神,但是太高则会扩散风险,资金链太紧。

(国际金融报记者 冀鹏茜)

禹洲地产拟三年进军千亿军团 闽系房企发力长三角谋突围 禹洲地产2015年销售目标定为135亿 同比增长12.5% 合肥新站区今年最大地块出让 禹洲地产14亿元摘得 禹洲地产2.69亿再获厦门商业地块 面积8264平方米 禹洲地产合肥瑶海区拿地建综合体 搜索更多: 禹洲地产 |