|

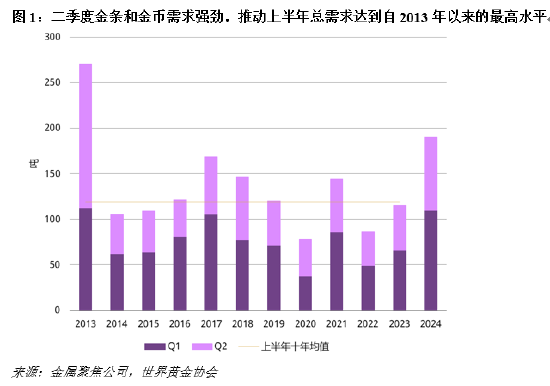

据世界黄金协会统计,二季度,中国金条和金币需求依然强劲,同比激增62%。尽管与一季度的高基数相比,二季度金条和金币需求环比下降了27%,但已是自2013年以来最强劲的二季度表现。上半年金条和金币总需求也由此达到190吨,同比增长65%,也是自2013年以来的最高水平。

与金饰消费不同,我们观察到实物黄金投资与金价之间存在很强的正相关性。大体来讲,3月至5月金价飙升时,投资者大量购买金条和金币,寄望金价继续上涨。而6月金价涨势放缓时,投资者则选择观望,等待趋势进一步明朗化。

值得注意的是,2024年上半年,黄金积存计划(GAP)也愈发受欢迎,投资者可通过银行账户持有和出售实物黄金。我们认为,积存和出售实物黄金的便利性,吸引了相对短期和更具战术性眼光的黄金投资者。

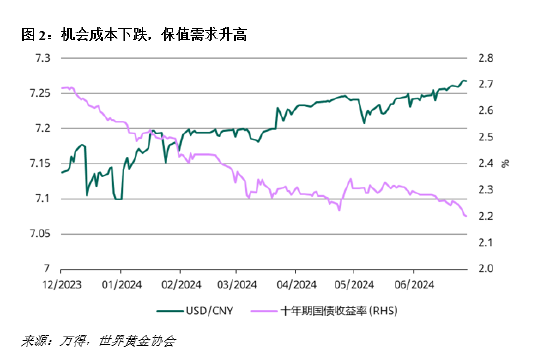

金价的强势表现并不是上半年金条和金币投资强劲的唯一驱动因素。经济的不确定性以及中国人民银行今年早些时候的降息举措,加深了投资者对未来利率走低的预期,这导致国内债券收益率下跌,降低了持有黄金的机会成本。同时,在本币贬值和前文提及的居民储蓄意愿高涨的双重作用下,投资者倾向选择保值资产,这也是推动金条和金币投资增长的另一主要原因(图8)。此外,我们认为股市疲软以及一度被视为避险资产的房地产市场持续动荡,也促使投资者将目光转向黄金。

我们对下半年中国市场的黄金零售投资需求持谨慎乐观态度。一方面,在呵护经济发展的背景下,持有黄金的机会成本有望进一步下滑。与此同时,房地产市场的结构性疲软在短期内难以扭转,限制了中国居民储蓄投资的渠道,为黄金等避险资产提供了支撑。

另一方面,如果金价在下半年保持稳定,投资者可能会缺乏进入市场的动机,毕竟在上半年的大部分时间内,金价上涨走势一直是金条和金币需求的主要驱动因素。

来源:新浪财经 新浪期货

|